Wycena przy upadłości

- Utworzono: sobota, 02, maj 2015 23:23

Informacja o tym, że dane przedsiębiorstwo weszło w stan upadłości, to najczęściej jedna z najbardziej przygnębiających wiadomości dla udziałowców (inwestorów, akcjonariuszy). Niekiedy może ona oczywiście cieszyć wierzycieli, przypuszczających, że dzięki wszczęciu procedury upadłościowej odzyskają od dłużnika przynajmniej część tego, co się im słusznie należy.

Instytucja upadłości ma też dodatkowy wymiar – stanowi bowiem sygnał dla otoczenia rynkowego, by nie angażowało się w kontakty z firmą, która znajduje się w takim właśnie przykrym stanie.

Tak naprawdę polskie prawo przewiduje trzy główne scenariusze kryzysowe. Pierwszym jest postępowanie naprawcze, które ma ustrzec przedsiębiorstwo przed upadłością.

Scenariusz drugi formalnie określa się jako postępowanie upadłościowe prowadzące do zawarcia układu. W tym wypadku firma godzi się na zaspokojenie roszczeń wierzycieli (przynajmniej w jakimś stopniu, zazwyczaj dużym). Dochodzi więc do zawarcia tzw. układu (albo nie dochodzi, co zwykle kończy się realizacją scenariusza trzeciego), po którym spółka próbuje kontynuować działalność. Można rozpatrywać dwa warianty tego modelu: taki, w którym dłużnik został pozbawiony praw zarządu majątkiem – i taki, w którym nie został.

Trzecia opcja to oczywiście upadłość likwidacyjna. Sprzedaje się wówczas majątek bankruta i w oparciu o pozyskane środki spłaca się jego zobowiązania.

Naturalnie jednym z kluczowych zagadnień w przypadku upadłości, zwłaszcza likwidacyjnej, jest to, w jaki sposób należy wycenić majątek przedsiębiorstwa. Ustawa nie precyzuje tego zagadnienia, tak więc można stosować różne metody (i to z rozmaitymi parametrami). Główne rodzaje wyceny to: - księgowa, - rynkowa, - godziwa, - dochodowa, - użytkowa, - likwidacyjna. Biegły wyznaczony przez sędziego-komisarza wybiera taką, jaką uzna za słuszną, najlepiej pasującą.

Ważne jest to, by przynajmniej próbować stosować (odpowiednio zaadaptowane) klasyczne metody, typowe dla firm kontynuujących działalność. Dlaczego? Bo wbrew pozorom nawet w upadłości likwidacyjnej w pierwszym rzędzie chodzi o to, by syndyk sprzedał (o ile to możliwe) przedsiębiorstwo jako całość – tak, by mogło ono de facto kontynuować działalność, nawet jeśli pod innym szyldem, z innymi właścicielami etc.

Choć wymieniliśmy kilka metod wyceny, to zasadniczo układa się je w dwie grupy: metod majątkowych i dochodowych. Można też wyróżnić formy mieszane, jak również mówić o podejściu porównawczym. W takiej sytuacji porównuje się firmę do spółek, które uznaje się za podobne do niej, jeśli chodzi o profil i skalę działalności. Inną kwestią jest to, jakimi metodami wycenia się te właśnie podobne firmy.

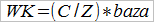

Otóż często stosuje się – przy porównywaniu spółek – proste mnożniki, dające syntetyczne pojęcie o kondycji spółki. Bardzo często spotykany jest mnożnik cena/zysk:

WK to wartość kapitału własnego (którą obliczamy), cena i zysk (netto) przeliczone są na jedną akcję, bazą mogą być różne wielkości, np. przychody, wartość księgowa z bilansu, przepływy pieniężne etc.

Często stosuje się też iloraz wartości przedsiębiorstwa (rozumianej jako wartość rynkowa na giełdzie powiększona o zadłużenie netto) oraz EBIT lub EBITDA.

Wróćmy jednak do metod majątkowych i dochodowych.

Metody majątkowe (likwidacyjna, odtworzeniowa, księgowa, skorygowanych aktywów netto) bazują na wycenie aktywów netto i na ich podstawie najczęściej wylicza się podstawowe wskaźniki rentowności.

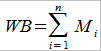

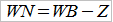

W metodach majątkowych obliczyć można wartość przedsiębiorstwa brutto (WB) i netto (WN):

Kolejne Mi to wartości poszczególnych składników lub grup składników majątku. Przez Z oznaczone są zobowiązania przedsiębiorstwa.

Jeżeli syndyk planuje sprzedać całe przedsiębiorstwo, to wylicza wartość brutto, ponieważ zobowiązania będą regulowane tylko ze środków finansowych, jakie uda się pozyskać ze sprzedaży.

Zauważmy, że nie określiliśmy tu, jakimi metodami obliczane będą Mi, czyli wartości składników majątku. Otóż dopuszczalne są różne sposoby, zasygnalizowane już wyżej. Podstawowym jest podanie wartości księgowej, czyli wziętej z bilansu zaprezentowanego przez przedsiębiorstwo. Na pewno jest to proste i szybkie. Można jednak wartość tę skorygować do wartości rynkowej (i tu do gry wchodzą rzeczoznawcy majątkowi).

Trzecia opcja to metoda odtworzeniowa: czyli pytamy o to, jakie (na dzień wyceny) należałoby ponieść nakłady i koszty, by odtworzyć oceniany majątek (lub bardzo do niego podobny). Mamy wreszcie opcję czwartą, tj. metodę likwidacyjną, a więc szacujemy wartość majątku w sytuacji, w której chcielibyśmy sprzedać go na rynku (przy czym wynik pomniejsza się o bezpośrednie koszty likwidacji).

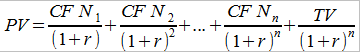

Tyle o metodach majątkowych. W podejściu dochodowym patrzymy na rzecz z perspektywy inwestora. Zakłada się więc, że firma jest warta tyle, ile wynosi wartość bieżąca sumy przyszłych strumieni pieniężnych netto, jakie mogłoby wygenerować. Popularne jest stosowanie metody przyszłych zdyskontowanych przepływów pieniężnych (DCF):

PV to właśnie wartość bieżąca, CFNn to przepływy w prognozowanym roku, przez TV oznacza się tzw. wartość końcową (terminal value) przedsiębiorstwa, o czym za chwilę. Stopa dyskontowa to oczywiście r. Dodajmy, że tak naprawdę metoda DCF ma rozmaite warianty, zależnie od tego, jakie przepływy pieniężne stosujemy, co z kolei zależy od tego, co chcemy obliczyć. Otóż ECF (Equity Cash Flow) służy do obliczenia wartości (tzw. fundamentalnej) kapitału własnego. Firm Cash Flow (FCF) ma określić wartość całego przedsiębiorstwa, CCF (Capital Cash Flow) to suma przepływów należących do wierzycieli oraz przepływów dla akcjonariuszy – i wreszcie APV (Adjusted Present Value) to tzw. skorygowana wartość bieżąca. Sumuje się tu wartość firmy przy założeniu finansowania tylko z kapitału własnego oraz wartość zadłużenia (dodatnią lub ujemną). Nie będziemy tu wchodzić w szczegółowe wzory dla tych wariantów (nawet sama stopa dyskontowa może być rozmaicie rozumiana).

Wróćmy do podstawowego wzoru. Otóż TV definiuje się jako (zdyskontowaną do chwili bieżącej) przyszłą wartość przedsiębiorstwa na koniec jego działalności, jego "ekonomicznego życia". Naturalnie można tu zakładać albo, że przedsiębiorstwo w ostatnim roku objętym prognozą zakończy działalność i sprzeda aktywa – albo też, że będzie działać dalej. W pierwszym przypadku mówi się o LV (wartości likwidacyjnej), w drugim o RV (tj. o wartości rezydualnej). Ta ostatnia definiowana jest jako iloraz CFNn oraz stopy r, być może pomniejszonej o czynnik wzrostu (jego wyliczenie to zresztą szeroki temat).

Naturalne będzie pytanie o to, czy jest sens stosować metody dochodowe, zakładające przecież dalsze działanie przedsiębiorstwa (dłuższe czy krótsze) w sytuacji, gdy mówimy o firmie w stanie upadłości. Zastrzeżenie to jest słuszne, ale ponieważ samo rozpoczęcie jakiejś formy postępowania upadłościowego niekoniecznie przesądza o likwidacji (może dojść do układu z wierzycielami albo do sprzedaży przedsiębiorstwa jako całości, by dalej funkcjonowało w ramach innej struktury), to w konkretnych przypadkach metody dochodowe mogą znajdować zastosowanie.

Tak naprawdę to, co można wskórać wszystkimi tymi metodami, to tylko pewien szacunek. To, jaką zapłatę uda się faktycznie uzyskać na rynku, zależy jeszcze w dużym stopniu od konkretnych okoliczności. Zauważmy jednak, że teoretyczne obliczenia mogą być podstawą do określenia granic, w obrębie których mogą się toczyć negocjacje. Za dolną granicę uznaje się zwykle wartość obliczoną metodą dochodową (i taką perspektywę przyjmuje kupujący), za górną – wartość obliczoną metodą majątkową (punkt widzenia sprzedającego). Jeśli likwidacja firmy jest niemal pewna, to zwykle skupiamy się już tylko na metodzie majątkowej, a ściślej: likwidacyjnej.

B. Garga

Bibliografia:

Przekształcenia i restrukturyzacja przedsiębiorstw w sprawozdawczości finansowej, cz. I, praca zbiorowa pod redakcją H. Buk, Wydawnictwo Uniwersytetu Ekonomicznego w Katowicach 2013.

Wycena i zarządzanie wartością firmy, praca zbiorowa pod redakcją A. Szablewskiego i R. Tuzimka, Poltext 2008.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5283 gości