Oscylator stochastyczny i %R

- Utworzono: piątek, 02, czerwiec 2017 21:27

Oscylator stochastyczny został spopularyzowany przez amerykańskiego analityka George'a Lane'a (1921 - 2004). Jest to jeden z najstarszych wskaźników stosowanych w analizie technicznej. Jego korzenie sięgają lat 50-tych. Lane niekoniecznie był jedynym twórcą formuły, ale na pewno zasłynął jako jej propagator.

Historia w pewnym sensie zaczyna się w roku 1948, kiedy to w Chicago swe podwoje otworzyła szkoła Investment Educators. W roku 1954 pracę w niej zaczął Lane. Szkoła nauczała teorii fal Elliotta, średnich ruchomych i analizy formacji na wykresach. Warto pamiętać, że były to specyficzne czasy: nie było jeszcze komputerów, ani nawet elektronicznych kalkulatorów. Wykresy rysowano na płachtach papieru, a obliczenia wykonywano w pamięci, ewentualnie przy pomocy elektromechanicznych arytmometrów.

Właścicielem szkoły był C. Ralph Dystant (1902 - 1978), a jednym z głównych wykładowców Roy Larson. Lane wspominał po latach, że podczas dociekań prowadzonych w szkole przetestowano 28 oscylatorów, przy czym w latach 60-tych do badań zaangażowano już komputery.

Tyle o historii. Idea jest taka, że podstawowa wersja to tzw. szybki oscylator (Stochastic Fast). Składa się on z dwóch linii. Pierwsza liczona jest tak:

Przyjmujemy następujące oznaczenia:

Ct - dzisiejsza cena zamknięcia

Hn - maksimum z ostatnich n dni

Ln - minimum z ostatnich n dni

Wartość linii %K oscyluje w zakresie od 0 do 100. Dlaczego? Zauważmy, że różnica w mianowniku jest zawsze większa od różnicy w liczniku, zatem cały ułamek ma wartość mniejszą lub równą niż 1. Po przemnożeniu przez 100 będziemy mieli wygodniejszy do obliczeń i prezentacji zakres 0 - 100 pkt (czy też 0 - 100 proc.).

Druga linia ma następującą formułę:

Jak widać, bierzemy linię %K i obliczamy jej średnią kroczącą (arytmetyczną, nie wykładniczą) z k dni.

Jeśli linia %K znajduje się powyżej poziomu 80 (czasami uwzględnia się też 70 lub 90) i zarazem przecina od góry linię %D, to mówimy o sygnale sprzedaży. Jeśli poniżej poziomu 20 (30, czasami 10) linia %K przecina od dołu linię %D, wówczas odbiera się to jako sygnał kupna. Nawiasem mówiąc, nie zawsze żąda się, by przecięcia takie występowały w obszarach wykupienia i wyprzedania. To już zależy od łagodności analityka i specyfiki rynku - można wierzyć także w sygnały z obszaru 'neutralnego'.

Rozważa się także dywergencje, podobnie jak w przypadku RSI i innych oscylatorów. A zatem chodzi o wypatrywanie sytuacji, w których tendencja wskaźnika nie zgadza się już z tendencją cen. Można się wtedy spodziewać zmiany trendu.

Jak już wspominaliśmy, zaprezentowane wzory tworzą tzw. oscylator szybki. W praktyce jednak często stosuje się oscylator wolny (Stochastic Slow). Rzecz wygląda tak: wykonujemy obliczenia przedstawione wyżej, po czym linię %D traktujemy jak dawną %K. A zatem ona staje się bazowa, a linią kontrolną jest jej średnia (z m dni). Interpretacja jest ta sama, ale oczywiście wykres wskaźnika staje się bardziej wygładzony.

Wynika z tego, że oscylator wolny ma trzy parametry: pierwszy to liczba dni, dla których wyliczamy pierwotną linię %K, drugi to liczba okresów, z których bierzemy pierwszą średnią, trzeci to okresy drugiej średniej. Rozważamy więc STS (n, k, m). Często k oraz m są równe, ale nie jest to konieczne. Można stosować różne układy, np. (15 - 3 - 5) albo (10 - 3 - 3). Tę drugą wersję podaje Mark Etzkorn w książce "Oscylatory", ta pierwsza jest domyślna w polskim programie Power Trader.

Drugie narzędzie, o którym będziemy mówić, to tzw. %R (Percent R). Wskaźnik ten wprowadzony został przez amerykańskiego tradera Larry’ego Williamsa, ojca znanej aktorki Michelle Williams, a zarazem polityka Partii Republikańskiej. Wzór wygląda następująco:

Wskaźnik przyjmuje wartości z przedziału od 0 do 100 (w źródłowej wersji był to zakres od -100 do 0, ale ten „problem” znika, gdy mnożymy, jak w powyższej formule, przez -100, a nie 100). Ustala się tu arbitralnie poziomy wyprzedania i wykupienia rynku (podobnie jak w przypadku np. RSI są to linie 10 lub 20 z jednej strony i 80, 90 z drugiej). Teoretycznie sygnał kupna następuje, gdy wykres przebija od dołu linię wyprzedania, a sygnał sprzedaży – gdy przebija od góry linię wykupienia. W zasadzie nie stosuje się linii kontrolnej. Wskaźnik liczy się zwyczajowo dla 10 sesji.

%R jest w gruncie rzeczy bardzo podobny do linii %K oscylatora stochastycznego. W liczniku mamy jednak różnicę pomiędzy maksimum i dzisiejszym kursem zamknięcia - a nie pomiędzy dzisiejszą ceną i minimum.

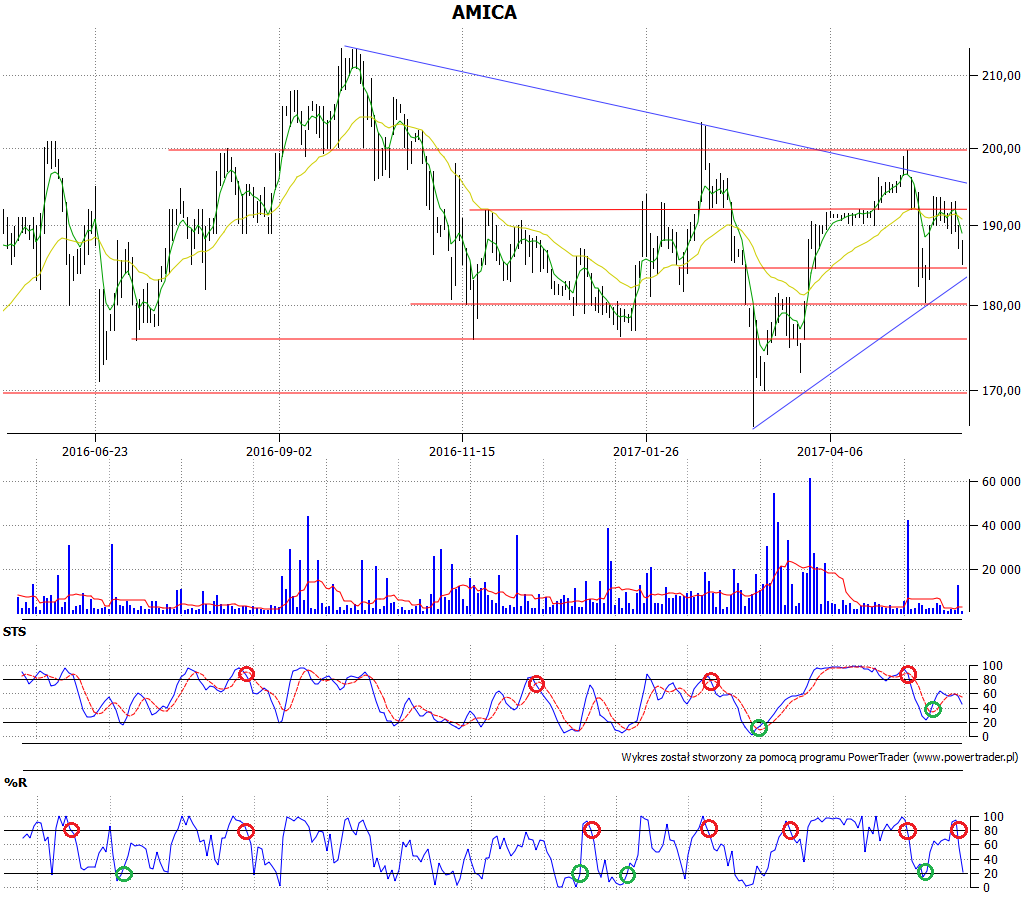

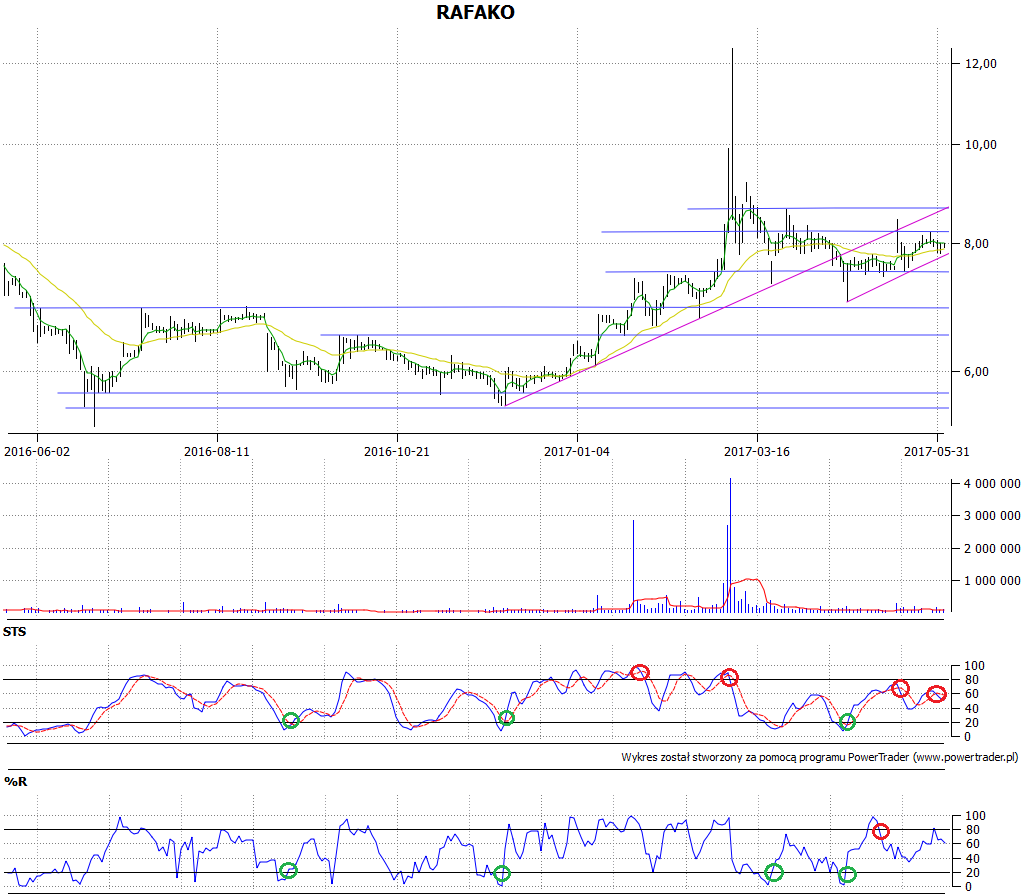

Warto zobaczyć oba narzędzia w działaniu:

Wykresy pochodzą z programu Power Trader i dotyczą spółek z głównego rynku warszawskiej GPW. STS (wolny) ustawiony jest na 15 - 3 - 5, zaś %R liczymy standardowo z 10 dni. Zaznaczyliśmy niektóre sygnały kupna i sprzedaży. Naszym celem nie jest jakaś precyzyjna statystyka, zatem nie upieramy się, że wybraliśmy wszystkie momenty. Zawsze zresztą jest to do pewnego stopnia arbitralne - widać np., że w przypadku STS wzięliśmy pod uwagę niektóre przecięcia w obszarze neutralnym.

Adam Witczak

BIBLIOGRAFIA:

M. Etzkorn, "Oscylatory", Wig Press 1999

J. J. Murphy, "Analiza techniczna rynków finansowych", WIG PRESS 1999

"Zarządzanie portfelem inwestycyjnym", red. J. Cichorska, Wydawnictwo Uniwersytetu Ekonomicznego w Katowicach 2015.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3370 gości