TRD - odchylenie od trendu

- Utworzono: poniedziałek, 21, maj 2018 21:58

Wskaźnik TRD należy do tych narzędzi analizy technicznej, których konstrukcja nie jest przesadnie skomplikowana. Rzecz opiera się na tym, by aktualny kurs waloru (np. dzisiejszą cenę zamknięcia) podzielić przez wartość średniej ruchomej z ostatnich n dni.

Koncepcję tę możemy sformalizować przy pomocy następującego wzoru:

Z matematycznego punktu widzenia nie ma tu wiele finezji. Ze wzorem na SMA można się zapoznać m.in. w naszym artykule edukacyjnym na temat średnich kroczących.

Jak łatwo zauważyć, w TRD korzystamy z najbardziej podstawowej wersji średniej, tj. z arytmetycznej. Inne, które są w użytku i pojawiają się w programach do analizy technicznej, to np. trójstronna średnia gładzona (TMA), ważona średnia ruchoma (WMA), średnia krocząca ważona wolumenem (VWMA), średnia wykładnicza (EMA) czy adaptacyjna średnia Kaufmanna (AMA / KAMA). Naturalnie można sobie wyobrazić warianty TRD także i dla nich, ale to inny temat.

Co się tyczy TRD, to akronim ów czytać należy jako "Trend Deviation" (odchylenie od trendu). Innymi słowy, wartość tego wskaźnika pokazuje nam (wizualnie czyni to jeszcze lepiej wykres) jak bardzo aktualny kurs odbiega od wartości przeciętnej z ostatnich... 10? 15? 30? 45?... dni.

To, ile dni weźmiemy pod uwagę, to już nasz wybór - pewien rodzaj sztuki i wyczucia. Często bazowo przyjmuje się 15 dni.

Wartość wskaźnika krąży wokół wartości 1. Jak się go interpretuje? Jeżeli jest wysoko, to można powiedzieć, iż bieżący kurs jest nietypowo duży, wyraźnie wyższy od "przeciętnego" obrazu, jaki nam niedawno towarzyszył. Jest to szczególnie ważne, jeśli wskaźnik wzrósł gwałtownie.

Analogicznie rzecz się ma z drugą stroną medalu: niskie, malejące wartości TRD mówią nam, że cena stała się dużo niższa od średniej z badanego okresu.

Ale co z tego wszystkiego wynika? Tu do gry wkracza wyobraźnia analityka. Nierzadko przyjmuje się, zwłaszcza w trendzie bocznym, iż szybki wzrost (spadek) wskaźnika wyraźnie powyżej 1 pkt zapowiada korektę po aktualnej aprecjacji (deprecjacji). Innymi słowy: czeka nas przesilenie. Tym bardziej można o nim mówić, jeśli wykres wskaźnika już zaczął zawracać ku niższym poziomom.

Zarazem jednak wzrost (spadek) TRD przy intensywnym przebijaniu oporu (wsparcia) traktować można jako potwierdzenie przełomu. Wreszcie, kiedy trend się rodzi i rozwija po wyjściu z konsolidacji, wtenczas normalne jest, że towarzyszy mu odpowiedni ruch TRD - ceny w pewnym sensie "odrywają się" od wcześniejszej średniej.

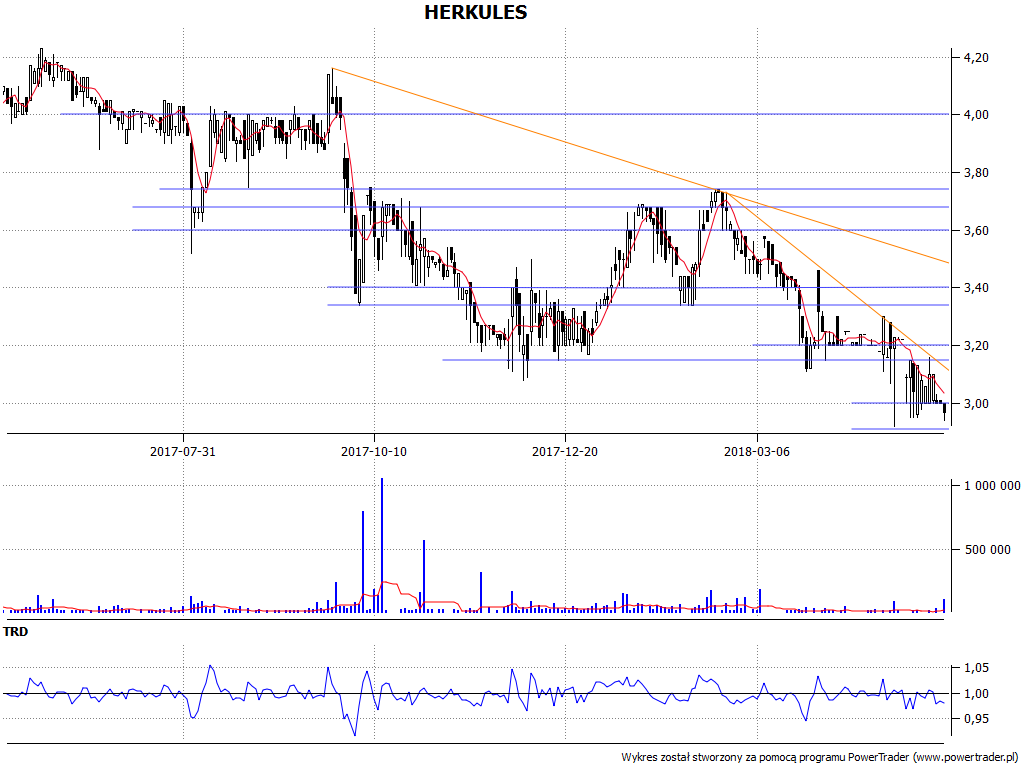

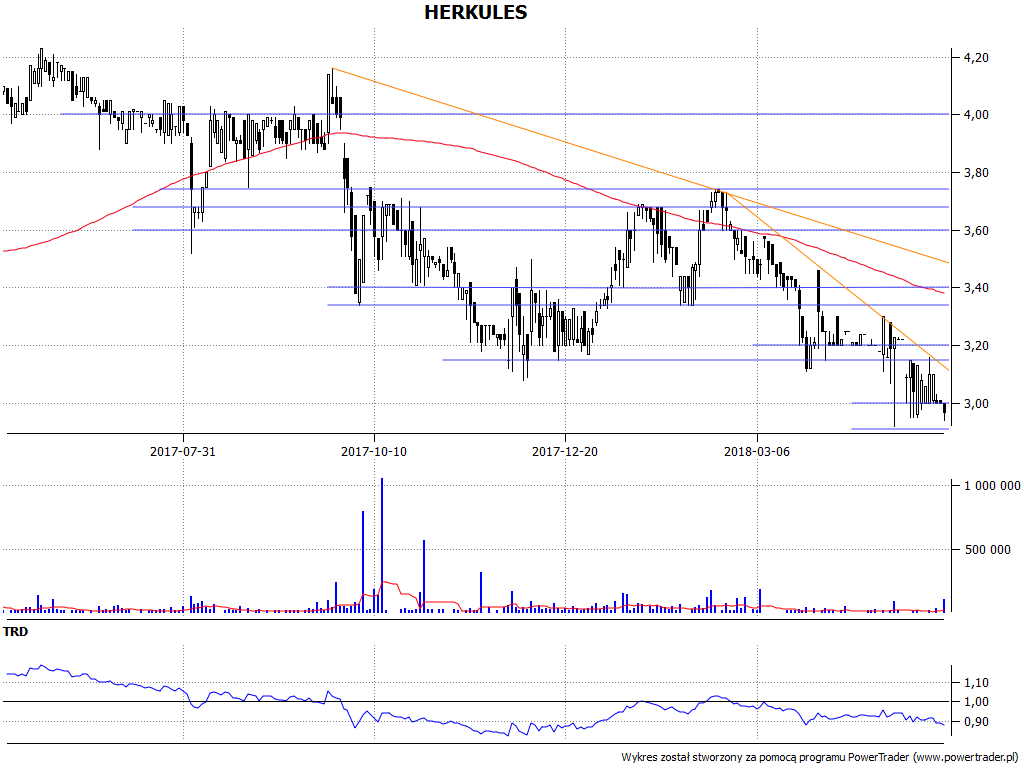

Spójrzmy na przykładowe wykresy z programu Power Trader. Pierwszy przypadek to wykres spółki Herkules w okresie mniej więcej rocznym. Zastosowaliśmy SMA i TRD kolejno dla: 15, 5 i... 150 sesji.

Ujęcie 15-dniowe wydaje się całkiem sensowne. Zaznaczyliśmy kilka punktów, w których można mówić o sensownych sygnałach pro-sprzedażowy i pro-zakupowych. Naturalnie ktoś mógłby ironicznie powiedzieć, że zjawiska te widać było w samych cenach. Do pewnego stopnia tak, ale zawsze warto mieć potwierdzenie. Średnia (i TRD) w pewien sposób oczyszczają wykres z szumu, o to w tym chodzi.

W ujęciu 5-dniowym wartość poznawcza zarówno samej średniej, jak i TRD jest obniżona, więcej tu chaosu, przypadkowych i niewielkich ruchów. A jaka jest wartość prognostyczna TRD liczonego na bazie SMA ze 150 dni? Wydaje się, że sama średnia ma pewien sens: np. przebicie jej od góry było wymownym wydarzeniem (wczesna jesień 2017), pełniła też rolę oporu w początkach roku 2018. TRD był jednak mało miarodajny, bo zbyt wygładzony i skonsolidowany.

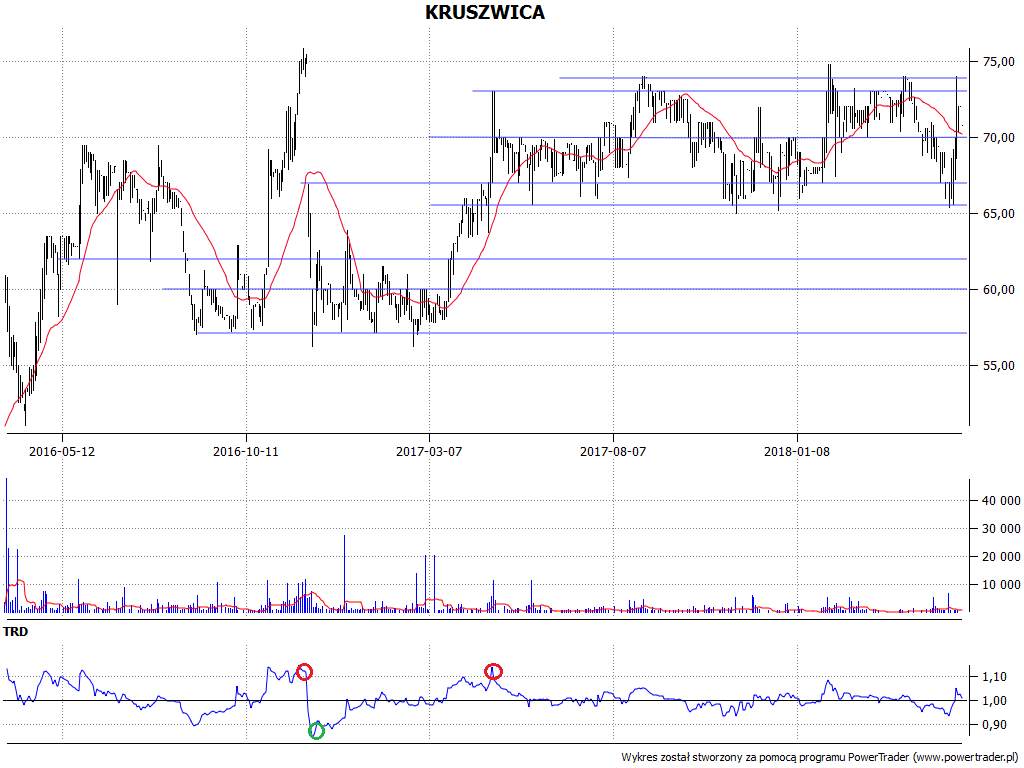

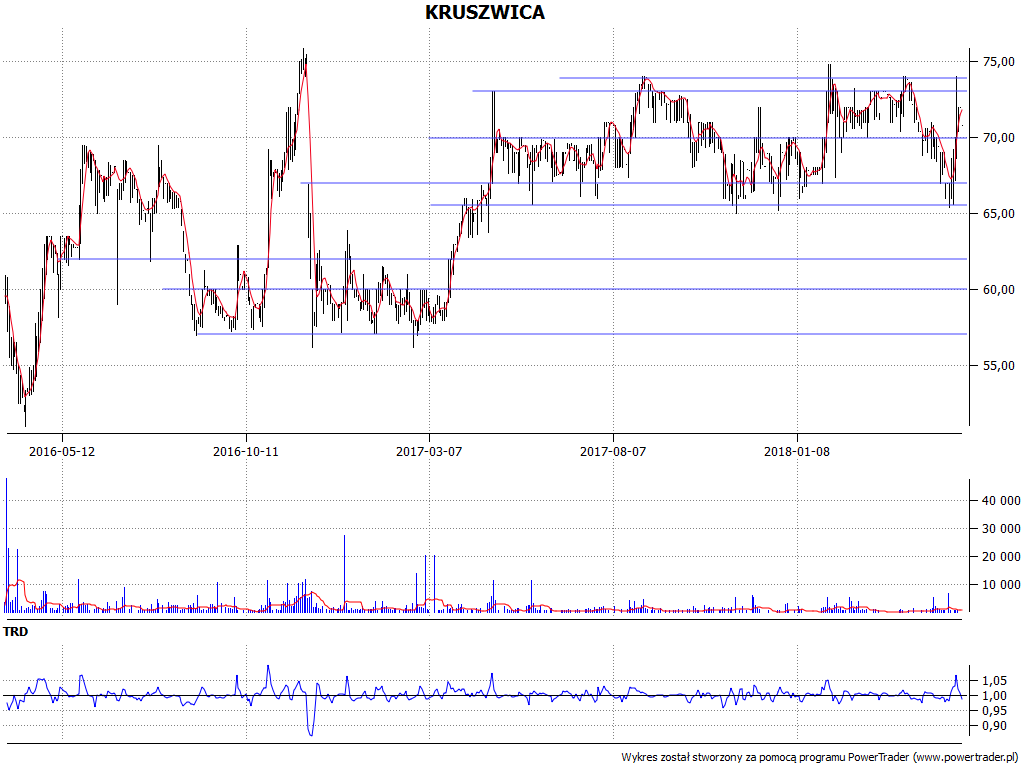

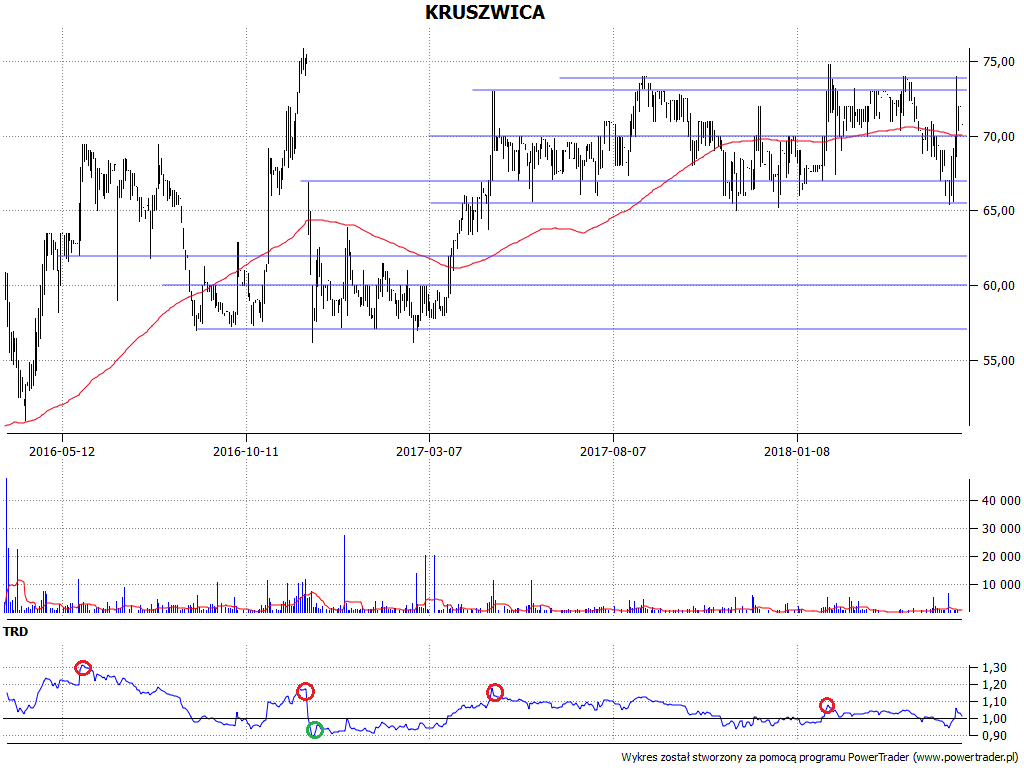

Druga spółka to Kruszwica:

Tym razem prezentujemy wykres dwuletni i SMA (TRD) liczone dla 30, 5 i 150 dni. Badamy długofalową perspektywę (albo raczej retrospektywę...), interesują nas generalne trendy i trwałe zmiany. 30-dniowy TRD jest tu w miarę sensowny, choć bez fajerwerków. Ujęcie 5-dniowe wnosi oczywiście niewiele: SMA niemal zbiega się z wykresem cen, wykres TRD cechuje się małymi, niewiele mówiącymi ruchami. Przy 150 dniach widzimy parę interesujących sygnałów.

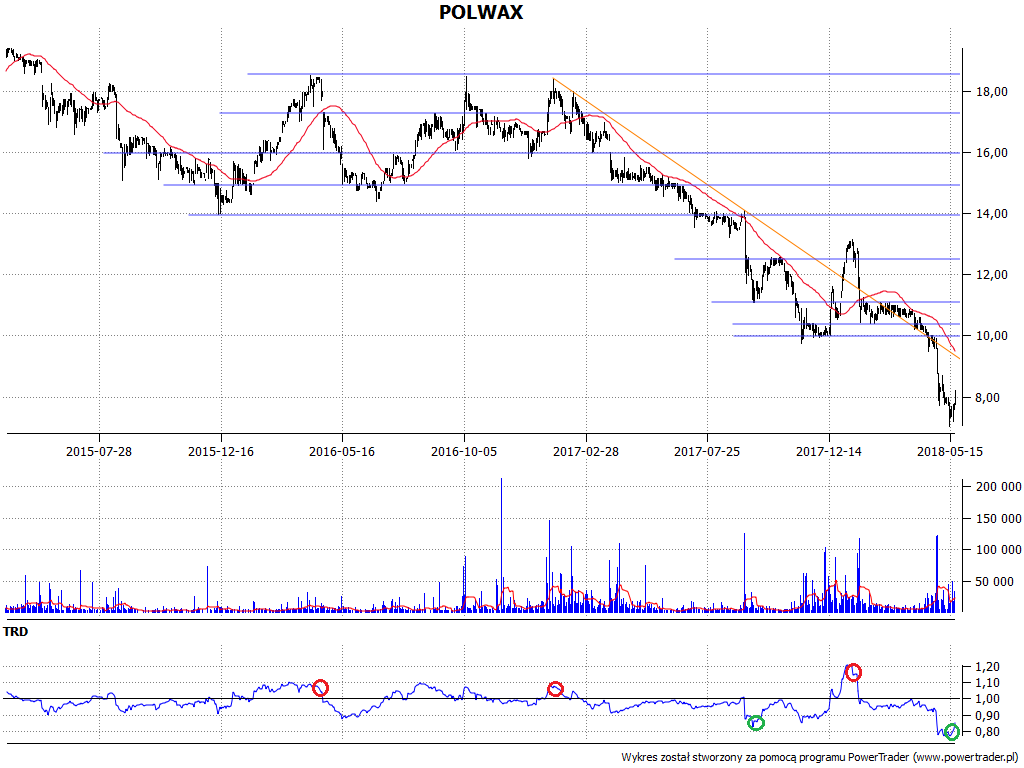

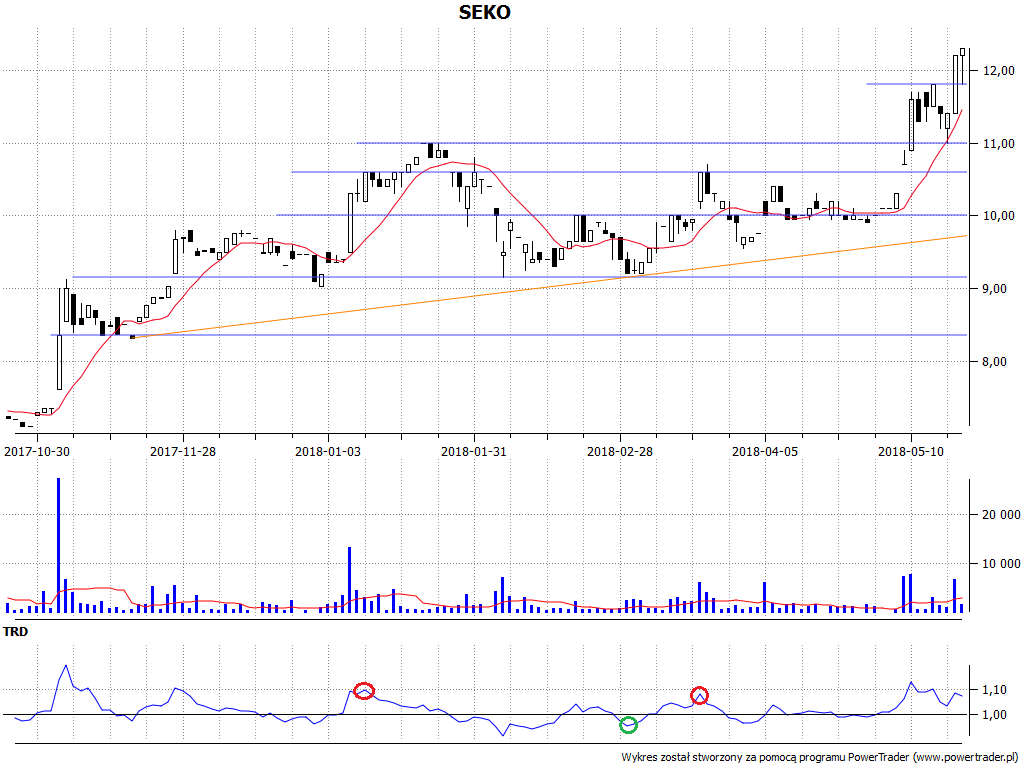

Na dokładkę jeszcze trzy wykresy:

Wykres Polwaxu obejmuje blisko 3 lata, TRD i SMA liczone są dla 45 dni. W przypadku spółki Sanok mamy jeden rok jako zakres notowań oraz 15 dni jako punkt wyjścia dla SMA i TRD. Jak widać, jest kilka ciekawych i dość wyraźnych sygnałów. Wreszcie, trzeci chart to Seko - czas ok. 7 - 8 miesięcy, TRD liczony z 10 dni. Przy krótkim zakresie notowań krótkookresowy TRD wydaje się wizualnie prezentować całkiem nieźle. Warto zauważyć tu pewien paradoks: pierwszy sygnał od lewej zaznaczyliśmy czerwonym kółeczkiem, podobnie jak to robiliśmy wcześniej, gdy TRD osiągał swój peak. Ale w rzeczywistości tu nie nastąpiło przesilenie, w każdym razie nie znaczące. Tak naprawdę ceny przez kilkanaście sesji szły jeszcze do góry (a TRD opadał). Z kolei drugi sygnał czerwony jest bardziej konwencjonalny: po maksimum przyszło zejście.

Na koniec powiemy jeszcze zapobiegawczo, że nie zrealizowaliśmy tu żadnego formalnego, precyzyjnego badania statystycznego skuteczności TRD. Zaznaczyliśmy tylko niektóre sygnały, a sam opis był raczej luźną interpretacją. Wpisuje się to jednak w nasze ogólne podejście do analizy technicznej. Są tacy, którzy chcą ją traktować jako ścisły mechanizm - i dlatego testują kolejne, coraz ciekawsze oscylatory, średnie i formacje na rozmaitych zbiorach danych, w nieskończoność analizując stopy zwrotu, poprawność sygnałów etc. Naturalnie każdy wynalazca danej techniki dysponuje plikiem dowodów na jej wybitną skuteczność. W razie niezadowolenia odbiorców można powiedzieć, że źle korzystali z danego im narzędzia (zresztą, to może być prawda).

Jest to jakaś droga. My w zasadzie traktujemy analizę wykresów jako jedną z wielu pomocy, jako część składową szerszej i dokładniejszej analizy. Poza tym nagłe zmiany w fundamentach wywracają niekiedy cały techniczny obraz. Ten zaś, jeśli mówimy o oscylatorach i innych wskaźnikach, jest niczym innym jak tylko pewną transformacją bazowego wykresu: ogołoceniem go z wahań uważanych za mniej istotne. To wszystko. Reszta to już wiara w to, że przyszłość ułoży się zgodnie z przyjętą intepretacją kolorowych linii i krzywych.

Adam Witczak

BIBLIOGRAFIA:

M. Czekała, "Analiza fundamentalna i techniczna", Wydawnictwo Akademii Ekonomicznej im. Oskara Langego we Wrocławiu 1997

J. J. Murphy, "Analiza techniczna rynków finansowych", WIG PRESS 1999

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3004 gości