Reasekuracja w ubezpieczeniach majątkowych

- Utworzono: wtorek, 15, wrzesień 2015 11:08

Gdy przydarzy się nam przykre zdarzenie losowe, a jesteśmy na taką okoliczność ubezpieczeni – udajemy się do odpowiedniej firmy i oczekujemy odszkodowania, które nierzadko mamy szansę otrzymać. Oczywiste jest jednak, że firma ubezpieczeniowa nie dysponuje możliwością wypłaty dowolnie dużych kwot odszkodowań (tym bardziej w dowolnie dużej liczbie). Ona też ponosi pewne ryzyko, a wszystko rozbija się – jak zwykle – o rachunek prawdopodobieństwa.

Otóż okazuje się, że zakłady ubezpieczeniowe często też się ubezpieczają (w innych zakładach). Nazywa się to reasekuracją. Rzecz polega (w największej ogólności) na tym, że firma A (cedent) przekazuje firmie B całość albo część danego ubezpieczonego ryzyka – równocześnie jednak dając tejże firmie B odpowiednią część zebranych składek. Druga strona kontraktu, tj. zakład B (reasekurator, ew. cesjonariusz), zobowiązuje się do wypłacenia cedentowi odpowiedniej części świadczeń dla ubezpieczonych – w przypadku, gdy ryzyko się zrealizuje. Zakład B oczywiście najlepiej czuje się, gdy do takiej sytuacji nie dojdzie (i zachowa otrzymane składki). Jest to, jak zwykle w finansach, rodzaj zakładu. Oczywiście dla firmy A też ma to sens.

Chodzi o to, że A chce ograniczyć swą odpowiedzialność za bardzo duże szkody, które mogłyby postawić pod znakiem zapytania wypłacalność firmy (i doprowadzić ją do finansowej ruiny). Chce też zabezpieczyć się przed ewentualnościami takimi jak nagły, potężny wzrost liczby zgłoszeń ponad przeciętną, czy choćby wzrost inflacji albo kosztów działania przedsiębiorstwa.

Metody reasekuracji dzieli się często na dwie główne, duże grupy: tj. na reasekurację klasyczną i tzw. finansową. W tym opracowaniu zajmiemy się tylko tym pierwszym obszarem.

On również może być dzielony – zresztą ze względu na dwa kryteria. Pierwsze to perspektywa, nazwijmy to, prawna, tj. odnosząca się do zobowiązań zaangażowanych stron. I tak, mówi się tu o umowach fakultatywnych, obligatoryjnych i fakultatywno-obligatoryjnych. Te pierwsze dotyczą jednego ryzyka albo jednorodnej grupy jednostek ryzyka. W takim układzie wysokość składki reasekuracyjnej jest za każdym razem ustalana osobno, na odrębnych warunkach. W umowach obligatoryjnych przyjmuje się, że składka reasekuracyjna to ustalona część (procent) składki ubezpieczeniowej, zebranej przez cedenta. A zatem określona część udziałów we wszystkich jednostkach ryzyka danego rodzaju jest zawsze przekazywana reasekuratorowi (który zobowiązany jest je przyjąć), zaś umowa zwykle zawierana jest na czas nieokreślony.

Trzeci rodzaj umów w tym kryterium łączy obie koncepcje: z jednej strony zakład cedujący ryzyko sam decyduje, czy w danym momencie chce przekazywać któreś ryzyko reasekuratorowi, ale ten zawsze jest zobowiązany przyjąć ewentualny "podarunek".

Nas bardziej interesować będzie to, jak z matematycznego punktu widzenia dzielone jest ryzyko, tj. jak obliczany jest udział własny (lub też udział reasekuratora – zależy, która strona nas interesuje). Tutaj przy reasekuracji klasycznej są dwa główne podejścia: proporcjonalne i nieproporcjonalne.

Najpierw oznaczenia. Jeśli mamy ryzyko X (zmienną losową), to niech Xr = X – h(X), gdzie h(x) to pewna funkcja (tzw. funkcja retencyjna) – niemalejąca i taka, że: x – h(x) też jest niemalejąca, h(x) należy do [0, x] oraz h(0) = 0. Jak łatwo zauważyć, wielkość Xr będzie interpretowana jako udział przekazywany do ponownego ubezpieczenia (do reasekuracji). Nietrudno więc wyobrazić sobie funkcję kompensacji: k(x) = x – h(x). W takim razie udział własny Xc = h(X).

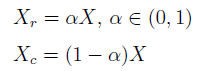

Teraz chodzi tylko o to, jak modelować Xr i Xc. Zacznijmy od podejścia proporcjonalnego. Najprostsza jego postać to:

- umowa kwotowa

Problematyczne jest w tym prostym modelu to, że nawet niewielkie szkody są dzielone, co powoduje duże koszty administracyjne likwidacji szkód.

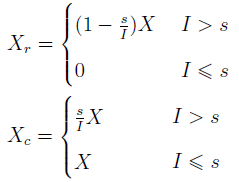

- umowa ekscedentowa (nadwyżkowa, surplus)

W tym wypadku wzór wygląda tak:

Przez s rozumiemy poziom retencji (tj. górny limit odpowiedzialności zakładu ubezpieczeniowego), z kolei I to górna wartość szkody (suma ubezpieczenia dowolnego ryzyka w portfelu).

Widzimy, że w tym wypadku przy pewnej, relatywnie niewielkiej sumie ubezpieczenia całe odszkodowanie pokrywane jest z udziału własnego, natomiast powyżej tego limitu rośnie już tylko ekscedent (tj. udziały cedowane reasekuratorowi, który obowiązuje się je przyjąć).

Teraz przejdziemy do reasekuracji nieproporcjonalnej. Przykładowe modele:

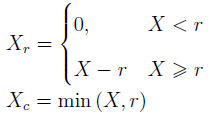

- reasekuracja nadwyżkowa (stop-loss)

W tym wypadku wzór prezentuje się następująco:

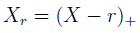

Wielkość r nazywamy priorytetem. Dodajmy, że klamrowy wzór na Xr zapisuje się w tym wypadku prościej, mianowicie tak:

W praktyce dzieje się tak, że w tej umowie (do czego pasuje nazwa stop-loss, zapewne dobrze kojarzona przez graczy giełdowych czy forexowych) reasekurator pokrywa tę część szkód, która jest wyższa od udziału własnego cedenta (tj. od priorytetu r), ale niższa od pewnego ustalonego limitu pokrycia reasekuracyjnego. Innymi słowy, jeśli szkoda będzie bardzo duża, to do akcji znów wkracza cedent. Reasekurator pokrywa tylko to, co jest "pomiędzy".

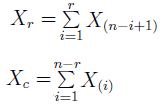

- reasekuracja r największych wypłat

Załóżmy, że nasz portfel ma następujące straty (wymaga następujących odszkodowań), uporządkowane rosnąco:

Wówczas reasekurator pokrywa r największych wypłat:

Model ten można nieco zmodyfikować:

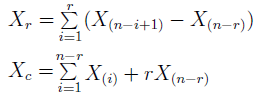

- reasekuracja ECOMOR

W tym ujęciu reasekurator pokrywa nadwyżkę ponad poziom X(n-r) dla pewnego ustalonego r, tzn.:

W kolejnych tekstach zajmiemy się reasekuracją finansową (modele Loss Portfolio Transfer, Adverse Development Cover, Financial Quota Share i Spread Loss Treaty), wskaźnikiem potrzeby reasekuracyjnej oraz wykorzystaniem teorii ruiny w zagadnieniach reasekuracji.

Adam Witczak

Bibliografia:

P. Kowalczyk, E. Poprawa, W. Ronka-Chmielowiec, Metody aktuarialne, PWN 2013

R. Kulik, R. Szekli, Matematyka ubezpieczeń majątkowych, skrypt (Uniwersytet Wrocławski)

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4041 gości