Dźwignia finansowa

- Utworzono: czwartek, 20, grudzień 2012 08:00

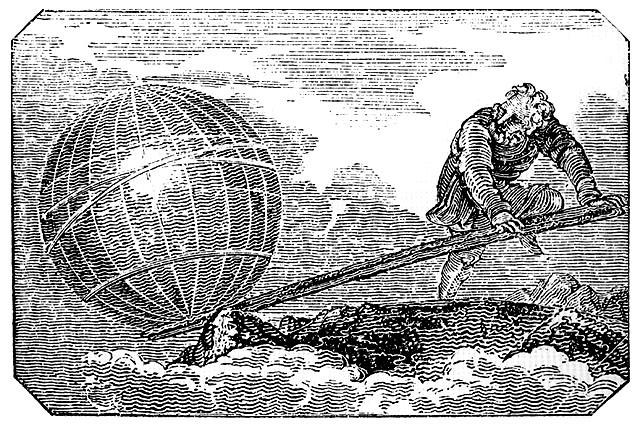

Dźwignia finansowa (tzw. lewarowanie) to mechanizm wykorzystywany przy różnego rodzaju instrumentach pochodnych takich jak kontrakty terminowe. Jego istotą jest depozyt początkowy – procentowa wartość wkładu, jaki inwestor musi wnieść, by wykupić kontrakt na dany instrument bazowy. Tak więc strony kontraktów nie muszą dysponować pełną kwotą wartości aktywów, co pozwala na zajęcie pozycji opiewających na dużo większe kwoty niż inwestor posiada. Dźwignia finansowa w przypadku korzystnych dla inwestora zmian kursów instrumentu bazowego zwielokrotni jego zysk. Siła dźwigni to inaczej odwrotność depozytu.

Przykład

Inwestor chce kupić kontrakt na 1000 akcji spółki X, które notowane są po 300 zł za jedną akcję. Wartość kontraktu wynosi zatem 300 tys. zł. Wymagany depozyt wynosi 5 proc. To oznacza, że aby kupić kontrakt, inwestor potrzebuje nie 300 tys. zł, ale tylko (300*0,05)*1000= 15 tys. zł. Charakterystyczne dla tego rodzaju instrumentów jest to, że zyski będą liczone od kwoty wartości całego kontraktu, a nie tylko od wniesionego przez inwestora wkładu. Gdy cena akcji wzrośnie np. o 7 proc., tj. do poziomu 321 zł za jedną akcję, zysk wyniesie aż (321-300)*1000=21 tys. zł.

Bardzo duże zyski są osiągalne, ale należy pamiętać, że dźwignia finansowa może być przyczyną równie wielkich strat, gdy wartość instrumentu bazowego, na który zawarty był kontrakt, pójdzie w inną stronę, niż prognozował to inwestor.

Pojęcie dźwigni finansowej pojawia się również w kontekście metod finansowania działalności inwestycyjnej przedsiębiorstwa. Jest to relacja pomiędzy finansowaniem tejże działalności kapitałem obcym i kapitałem własnym. Zastosowanie dźwigni ma w tym wypadku na celu zwiększenie stopy zwrotu z kapitału własnego. Dzieje się to kosztem wzrostu udziału długu w całym kapitale przedsiębiorstwa.

Efektem takiego zabiegu jest zwiększenie przychodów ze sprzedaży (poprzez wzrost udziału kapitałów obcych) w stosunku do tego, co można byłoby osiągnąć przy finansowaniu tylko kapitałem własnym.

Kiedy koszt kapitałów obcych jest niższy od rentowności majątku, przedsiębiorstwo osiąga korzyści w postaci wzrostu rentowności kapitałów własnych. Tak więc efekt działania dźwigni finansowej to wzrost rentowności kapitału własnego ponad rentowności kapitału ogółem, dzięki zaangażowaniu kapitału obcego.

Wojciech Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3571 gości