Wykorzystanie ekonometrii przy ocenie ryzyka forex

- Utworzono: środa, 26, czerwiec 2013 13:58

Ekonometria jest w ramach ekonomii nauką pomocniczą, która zajmuje się przewidywaniem, wszechstronnym badaniem i analizą zjawisk ekonomicznych. My jednak, w ślad za tytułem niniejszego tekstu, skupimy się dziś na ekonometrii finansowej, a dokładnie na jej części odnoszącej się do badań szeregów finansowych. Takimi szeregami są między innymi interesujące nas kursy walut.

Model ekonometryczny jest jednym z narzędzi, których ekonomiści używają do prognozowania przyszłych zmian w gospodarce. W dużym uproszczeniu, ekonometryści badają historyczne relacje między takimi zmiennymi jak wydatki konsumpcyjne, dochody gospodarstw domowych, stawki podatkowe, stopy procentowe, zatrudnienie itp., a następnie próbują przewidzieć, w jaki sposób wahania poszczególnych zmiennych wykorzystywanych w modelu ekonometrycznym wpływają na kształtowanie się innych zmiennych w przyszłości.

Przed wyciągnięciem wniosków ekonometryści przystępują do budowy odpowiedniego modelu ekonometrycznego, popartego teorią ekonomii i osadzonego mocno w dorobku danej myśli ekonomicznej – badającej to, jak poszczególne wskaźniki gospodarcze oddziałują na siebie.

Jeśli mówimy o ryzyku forex, jest ono jednym z ważniejszych w gospodarce, a wiąże się z nieustannymi i często znacznymi zmianami poziomów kursów walut na rynkach międzynarodowych. Te zmiany wpływają m.in. na opłacalność importu i eksportu oraz na wiele innych zjawisk, które bardzo często dotyczą nas wszystkich. Warto tu wspomnieć np. o kredytach denominowanych w obcych walutach, o cenach paliw lub o kosztach wycieczek zagranicznych. Ponadto pomiar tego ryzyka jest kluczowy dla inwestorów chcących odnieść sukces na rynku forex. Jest tak dlatego, że umiejętne zarządzanie kapitałem oraz rozsądne (tj. zachowujące właściwy poziom ryzyka) otwieranie i zamykanie pozycji jest najistotniejsze w tej materii. W nierównej walce z ryzykiem może przyjść nam z pomocą wspomniana powyżej ekonometria finansowa. Zastosowanie może nam pomóc i ułatwić podjęcie potrzebnej w danym momencie decyzji.

Głównym narzędziem badawczym ekonometrii jest model ekonometryczny, który jest zapisem matematycznym istniejących prawidłowości ekonomicznych. Stworzenie modelu ekonometrycznego wymaga poza wiedzą matematyczną również dobrej znajomości teorii ekonomii, a także pewnej praktyki ekonomicznej. To ostatnie wynika z faktu, że taki model – poza wartością poznawczą – powinien służyć nam jako narzędzie, w tym wypadku jako narzędzie prognostyczne. Musi bowiem dostarczyć nam możliwie jak najdokładniejszych danych o możliwym kierunku zmiany ceny oraz o zakresie tej zmiany. Liczby się tu osiągnięcie jak największego prawdopodobieństwa.

Do badania kursów najczęściej używane są stworzone w latach siedemdziesiątych modele monetarystyczne. Klasyczny model tego typu bazuje na założeniu ciągłego zachowania parytetu siły nabywczej, ujmując przy tym kurs walutowy jako względną cenę pieniądza dwóch państw, modelem przeciwstawnym jest model keynesowski, który zakłada ciągłość parytetu stóp procentowych i daje możliwość na krótkoterminowe odejście od parytetu siły nabywczej.

Aby jednak zbudować taki model dla rynku walutowego, musimy ustalić na jakiej parze się skupimy. Może być to np. USD/PLN. Równie istotne jest wyznaczenie potencjalnych czynników mających wpływ na kwotowanie pary oraz określenie horyzontu czasowego naszej prognozy. Tu warto dodać, że w celu osiągnięcia lepszej skuteczności w prognozach długookresowych stosuje się analizę kointegracyjną (czyli wymagają zastosowania metody najmniejszych kwadratów), natomiast w okresie krótkim skuteczniejsze są modele autoregresyjne takie jak np. ARCH.

Jak wiemy jedną z cech charakterystycznych dla finansowych szeregów czasowych jest tzw. grupowane wariancji, tj. fakt, że zmiany kursu (małe i duże) występują w pewnych seriach. Właśnie dla wykorzystania tego faktu w modelowaniu zmiennych finansowych skonstruowano modele ARCH, a później GARCH i rozmaite ich uogólnienia.

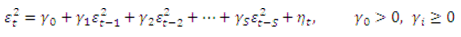

Sam model ARCH zawiera równanie opisujące wariancję składnika losowego przy użyciu modelu autoregresji AR(S):

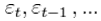

Proces stochastyczny, opisany tym wzorem, nazywany jest autoregresyjnym procesem z warunkową heteroskedastycznością – stąd skrót ARCH (ang. autoregressive conditional heteroscedastic process). Model GARCH, wprowadzony przez Bollersleva, ma podobne właściwości jak model ARCH, ale cechuje się tzw. oszczędniejszą parametryzacją.

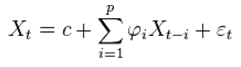

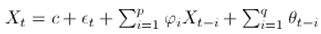

W analizie danych finansowych (np. w przypadku kursów walutowych) o notowaniach dziennych lub jeszcze częstszych zazwyczaj stosuje się jednak modele ARMA (ang. autoregressive–moving-average). Budując taki model, wychodzimy od modelu autoregresyjnego (AR), który bardzo często jest wykorzystywany do modelowania i prognozowania:

W tym wzorze

W tym wzorze  to parametry modelu,

to parametry modelu,  to stała (często, dla ułatwienia, ignorowana), zaś

to stała (często, dla ułatwienia, ignorowana), zaś  jest białym szumem.

jest białym szumem.

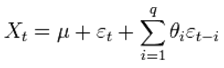

Następnie korzystamy z modelu ze średnią ruchomą (MA), który jest najczęściej stosowany w analizie szeregów czasowych z jedną zmienną:

jest średnią szeregu czasowego (często zakłada się, że równa się ona zero), czyli wartością oczekiwaną

jest średnią szeregu czasowego (często zakłada się, że równa się ona zero), czyli wartością oczekiwaną  ,

,  to parametry modelu, a

to parametry modelu, a  odpowiadają błędowi (białemu szumowi).

odpowiadają błędowi (białemu szumowi).

Warto dodać, że model MA i model AR są dualne (względem siebie), a to znaczy, że każdy proces opisany modelem AR o skończonym rzędzie można opisać modelem MA o nieskończonym rzędzie (i odwrotnie). Połączenie właściwości tych modeli, pozwoli nam na stworzenie modelu ARMA:

Często zgromadzone dane poddaje się obróbce statystycznej, a możemy posłużyć się w tym wypadku narzędziem zawartym np. w programie EXCEL. Do budowy samych modeli najczęściej się używa programów: Statistica, Mathematica, Matlab oraz Statgraphics.

Stworzenie i dopasowanie właściwego modelu, który dałoby się zastosować na rynku forex, nie jest takie proste i wymaga wiedzy z kilku dziedzin. Kiedy jednak opanujemy tę umiejętność, to otrzymamy nowe narzędzie (obok analizy fundamentalnej i technicznej), które znacznie zwiększy nasze możliwości prognostyczne i pozwoli zabezpieczyć się przed niepożądanym ryzykiem na rynku. Będziemy mogli np. wcześniej stworzyć zabezpieczenie walutowe (często stosują je przedsiębiorcy) lub wystarczająco wcześnie zamknąć otwarte pozycje (albo otworzyć nowe). Oczywiście zastosowań samych modeli na rynku walutowym jest o wiele więcej, ponadto są one stale rozwijane i ciągle interesują się nimi ludzie poważnie zajmujący się tym rynkiem.

Skrócony opis tego, jak w praktyce może wyglądać preparowanie modelu dla danego kursu walutowego, przedstawiliśmy w odrębnym artykule.

Michał Palenciuk

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4120 gości