Czy Fed wpisze się w oczekiwania rynku?

- Utworzono: środa, 31, lipiec 2019 12:10

W centrum zainteresowania inwestorów pozostaje dzisiejsza decyzja Rezerwy Federalnej odnośnie parametrów polityki pieniężnej. Gołębi i dość nagły zwrot w retoryce amerykańskiego banku na początku tego roku stał się preludium do pauzy w cyklu normalizacji polityki, natomiast najprawdopodobniej już na początku trzeciego kwartału bank przejdzie od słów do czynów. Konsensus rynkowy zakłada bowiem, że w lipcu dojdzie do cięcia kosztu pieniądza w USA.

Na chwilę obecna na bazie kontraktów Fed Fund Futures rynki wyceniają z prawdopodobieństwem większym niż 75% możliwość obniżki stóp procentowych o 25pb i z prawdopodobieństwem nieco powyżej 20% szansę na obniżkę o 0,5%. Głębsze cięcie niż o 25pb, jak i brak obniżki byłyby z pewnością dużym zaskoczeniem dla rynku. Dziś ważną kwestią pozostanie także komunikat Fed odnośnie ewentualnego dalszego luzowania polityki pieniężnej, na co liczy rynek. Indeks dolara w oczekiwaniu na to wydarzenie oscyluje w pobliżu wczorajszego lokalnego szczytu. Wcześniej jednak poznamy raport ADP o zmianie zatrudnienia w sektorze prywatnym USA oraz indeks aktywności przemysłowej Chicago PMI, co może także podbić zmienność na dolarze.

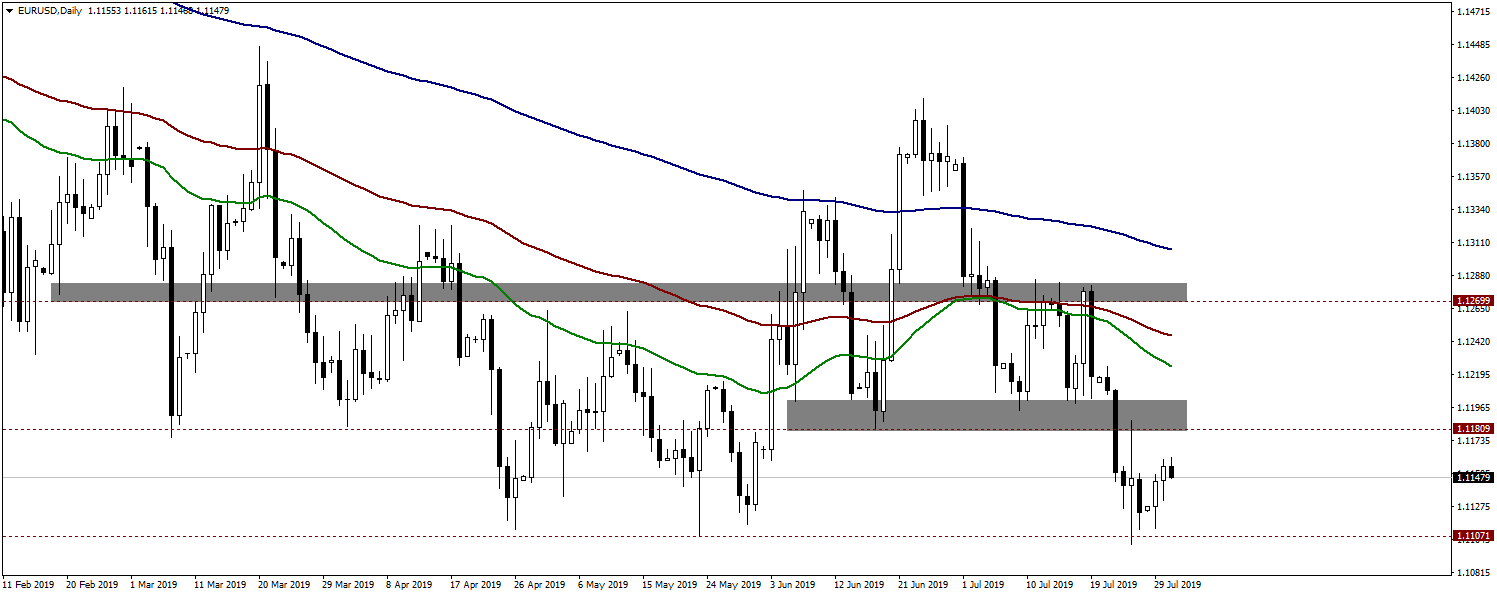

Początek tygodnia przyniósł lekkie odreagowanie europejskiej waluty. Główna para EUR/USD oddaliła się od wsparcia w rejonie okrągłego poziomu 1,1100. Kurs pozostaje jednak dziś bardzo stabilny w oczekiwaniu na wstępny odczyt PKB i inflacji CPI w strefie euro. Analitycy spodziewają się słabszego tempa wzrostu koniunktury zarówno w ujęciu kwartalnym, jak i rocznym. Prognozowane jest także wyhamowanie dynamiki cen konsumentów do 1,1% w skali roku. Inflacja bazowa CPI także pozostanie niska. Jeśli dane w rzeczywistości rozczarują, to wzmocni tylko oczekiwania na podjęcie działań stymulacyjnych ze strony Europejskiego Banku Centralnego, który obecnie czeka na najnowsze prognozy makroekonomiczne, by utwierdzić się w przekonaniu, że należy podjąć kroki w celu wsparcia koniunktury w strefie euro.

Na rynku krajowym uwagę inwestorów przykuwał wstępny szacunek lipcowej inflacji CPI. GUS podał, że inflacja przyśpieszyła do 2,9% z 2,6% w skali roku, głównie za sprawa silnego wzrostu żywności i napojów bezalkoholowych. Dynamika wzrostu przewyższyła rynkowe oczekiwania na poziomie 2,7%, co powoduje, że już pod koniec tego roku inflacja może się zbliżyć do górnego ograniczenia dopuszczalnego przedziału odchyleń od celu. Po silnej deprecjacji na początku tego tygodnia, dziś notowania złotego łapią oddech zarówno względem euro, jak i dolara.

EUR/USD

EUR/USD wybronił wsparcie w rejonie 1,1100/10 wynikające z tegorocznych minimów lokalnych kształtujących się od kwietnia tego roku. Euro nieco odreagowało zeszłotygodniowe osłabienie względem dolara. Sytuacja na głównej parze pozostaje stabilna w oczekiwaniu na nowe impulsy. Najbliższy obszar oporu wyznaczają okolice 1,1180-1,1200. Kurs utrzymuje się poniżej kluczowych średnich kroczących EMA w skali dziennej (50-, 100- i 200-okresowej), co świadczy o przewadze strony podażowej.

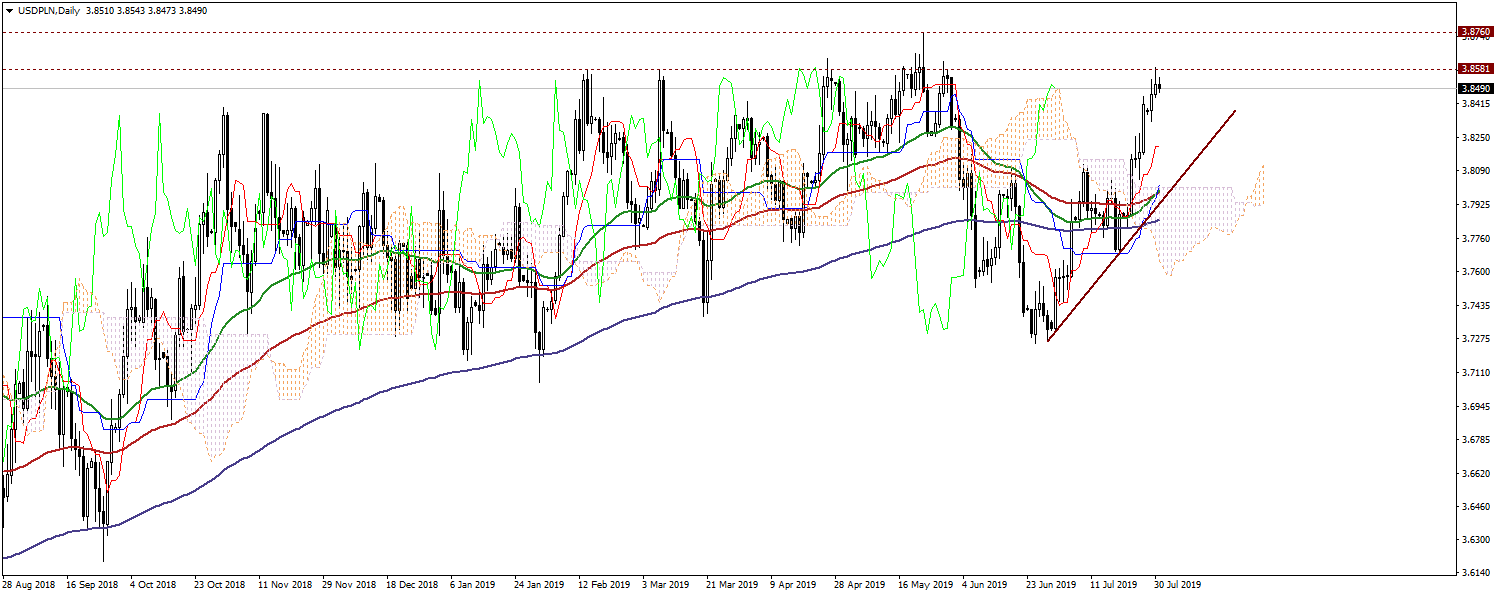

USD/PLN

Wzrosty na USD/PLN wczoraj kontynuowane były w okolice 3,8580/90. Notowania istotnie oddaliły się w zeszłym tygodniu od górnego ograniczenia chmury ichimoku i kluczowych średnich kroczących EMA (50-, 100- i 200-okresowej) w skali D1. W oczekiwaniu na ważne publikacje dla dolara kurs utrzymuje się nieco poniżej wczorajszego maksimum dziennego. W przypadku wyjścia powyżej okrągłego poziomu 3,8600 para otworzy sobie drogę do powrotu w rejon lokalnego szczytu z 23.V. na poziomie 3,8762.

Komentarz przygotowała:

Anna Wrzesińska

Noble Securities S.A.

Materiał został przygotowany przez Noble Securities S.A. (NS) z należytą starannością i rzetelnością, na podstawie ogólnodostępnych informacji i nie stanowi rekomendacji inwestycyjnej, informacji rekomendującej lub sugerującej strategię inwestycyjną w rozumieniu:

1. Rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 596/2014 w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylającego dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE, jak i

2. Rozporządzenia Delegowanego Komisji (UE) 2016/958 z dnia 9 marca 2016 r. uzupełniającego Rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów.

Ani autor, ani NS nie gwarantuje jego kompletności i dokładności. Materiał nie powinien być też rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania działań lub decyzji inwestycyjnych.. Osoba korzystająca z opracowania nie może rezygnować z przeprowadzenia niezależnej oceny i uwzględnienia innych czynników ryzyka niż przedstawione w materiale. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora (autorów) w dniu publikacji.

NS ani osoby zatrudnione przez NS nie ponoszą odpowiedzialności za działania lub zaniechania osoby lub podmiotu korzystających z opracowania ani za działania lub decyzje inwestycyjne podjęte na podstawie opracowania, ani za szkody poniesione w wyniku tych działań lub decyzji inwestycyjnych. Osiągnięcie zysku z inwestycji w instrumenty finansowe nie jest możliwe bez akceptacji i wystawiania się przez inwestora na ryzyko poniesienia straty. Dodatkowe informacje o NS i kwestiach związanych z ryzykiem w inwestowanie w instrumenty finansowe oraz związanych ze sposobem zapobiegania przez NS konfliktom interesów występujących w prowadzonej działalności są zamieszczone na stronie internetowej www.noblemarkets.pl Nadzór nad NS w zakresie prowadzonej działalności maklerskiej sprawuje Komisja Nadzoru Finansowego.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3000 gości