Przez niskie stopy Polacy stracili na lokatach 44 miliardy złotych

- Utworzono: środa, 20, luty 2019 19:18

Przy oprocentowaniu lokat poniżej 2% łatwiej spotkać kogoś kto idzie do banku zlikwidować depozyt niż kogoś kto idzie wpłacić na lokatę więcej pieniędzy – wynika z danych zebranych przez Open Finance. Trudno się temu dziwić, bo przez lata przyzwyczailiśmy się do wyższych stóp zwrotu. W efekcie dziś widmo skromnych, choć bezpiecznych, zysków zmusza nas do podejmowania większego ryzyka.

Niskie stopy procentowe to bezpośrednia przyczyna tanich kredytów i nisko oprocentowanych lokat. Te pierwsze cieszą kilkanaście milionów kredytobiorców, ale drugie stanowią kamień w bucie niemal równie licznego grona Polaków posiadających oszczędności. Powód jest prosty – zanosząc do banku na przeciętną roczną lokatę kwotę 1000 złotych można po 12 miesiącach zainkasować śmiesznie niską kwotę 14 - 15 złotych odsetek po opodatkowaniu. To delikatnie rzecz ujmując nie zachęca do oszczędzania.

Depozyt łatwiejszy od wynajmu

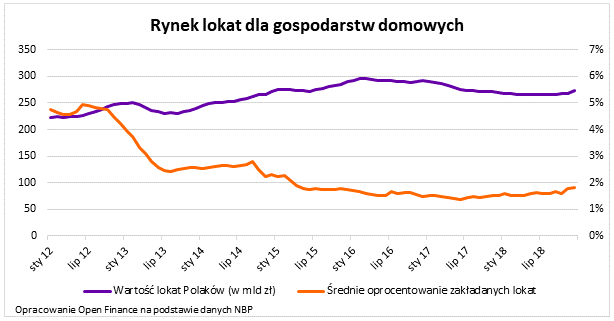

A jeszcze w 2012 roku sytuacja deponentów była bez porównanie lepsza. Na przeciętnej lokacie można było zarobić prawie 5%. Co więcej, decydując się na lokatę trzymiesięczną, a nie „statystyczną", można było zyskać średnio 5,4% w skali roku – wynika z danych NBP. Mało tego, najlepiej oprocentowane depozyty w 2012 roku pozwalały zarobić nawet 6-7% w skali roku. Trudno się więc dziwić, że 7 lat temu zakup mieszkania na wynajem był dość rzadko rozważaną ewentualnością.

2%? Dziękuję postoję

Niewiele czasu trzeba było czekać, aby w efekcie obniżek stóp procentowych przez Radę Polityki Pieniężnej banki zaczęły oferować coraz słabiej oprocentowane depozyty. Już w 2013 roku przeciętne oprocentowanie depozytu spadło poniżej 3%, aby w niewiele ponad dwa lata później spaść poniżej 2%. Co więcej do tej pory średnie oprocentowanie bankowego depozytu nie wzrosło powyżej tej granicy.

Jest to tym bardziej ważna granica, że od kiedy depozyty przestały dawać przynajmniej 2-proc. zysk, Polacy ewidentnie przestali zanosić nowe pieniądze do banków. Dane banku centralnego pokazują, że szczególnie gdy oprocentowanie spadło do poziomu około 1,5% regularnie znacznie więcej pieniędzy wypływało z bankowych lokat niż na nie wpływało.

44 miliardy utraconych korzyści

Dla wielu osób posiadających oszczędności oprocentowanie poniżej 2% oznacza konieczność poszukiwania innych sposobów na inwestowanie pieniędzy. Trudno się temu dziwić – przez wiele lat przyzwyczailiśmy się do tego, że bezpieczne lokaty pozwalały w sposób zauważalny pomnażać kapitał. Przykład? w 2012 roku przeciętna lokata bankowa była oprocentowana na 4,7% w skali roku, a nie 1,6% jak w 2018 roku.

Bez wątpienia gdyby banki pozwalały zarobić bez ryzyka przeciętnie 4,7% kilka razy mniej osób zastanawiałoby się dziś nad zakupem mieszkania na wynajem. Po co mieliby zajmować się tym biznesem skoro na konta wszystkich deponentów wpłynęłoby w ciągu 12 miesięcy aż 6,8 mld zł odsetek więcej niż przy obecnym oprocentowaniu lokat? Dla porządku warto dodać, że mówimy tu o kwocie już po opodatkowaniu.

Z danych NBP na koniec 2018 roku wynika, że Polacy trzymali na lokatach aż 273 mld zł. Przy przeciętnym oprocentowaniu na poziomie 4,7% oznaczałoby to zysk na poziomie 12,8 mld zł, czyli po opodatkowaniu 10,4 mld zł. Aż tyle posiadacze lokat mogliby zarobić na depozytach gdyby dziś banki oferowały takie oprocentowanie jak w 2012 roku.

Kontynuując tę zabawę na liczbach można też oszacować o ile mniej przez ostatnie 7 lat Polacy zarobili trzymając pieniądze na bankowych lokatach. Kwota jest porażająca i wynosi około 44 mld zł. Trudno się dziwić, że utrata możliwości osiągania aż takich zysków zmusiła do szukania alternatywnych sposobów zarabiania.

W praktyce oczywiście nasza Rada Polityki Pieniężnej nie mogłaby pozostać przy wysokich stopach procentowych w otoczeniu ultra niskich stóp stosowanych przez największe banki centralne. Skutkowałoby to na przykład sporym umocnieniem złotego, czyli problemami dla eksporterów, ale też bardzo mocno ograniczyłoby wzrost PKB – poprzez niższą konsumpcję czy inwestycje.

Bartosz Turek

analityk Open Finance

![]()

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Niniejsza informacja nie ma na celu nakłonienia Klienta do inwestycji w konkretne aktywa i nie stanowi oferty w rozumieniu przepisu art. 66 Kodeksu cywilnego. Nie powinna być ona w szczególności rozumiana jako forma świadczenia usług doradztwa inwestycyjnego, w szczególności jako rekomendacja inwestycyjna, ani jako inna podstawa do podejmowania decyzji inwestycyjnych. Skorzystanie z niniejszego materiału jako podstawy bądź przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje, a autorzy opracowania nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2579 gości