Zaskakująca decyzja RPP o obniżce stóp procentowych. Co to oznacza dla rynków?

- Utworzono: poniedziałek, 11, marzec 2013 09:28

Rada Polityki Pieniężnej, która wysyłała od pewnego czasu sygnały, że cięcia stóp procentowych dobiegają końca, obniżyła we środę stopy dwukrotnie mocniej niż w poprzednich etapach cyklu – aż o 50 punktów bazowych. Historycznie seria obniżek stóp była bardzo dobrym sygnałem dla rynku akcji.

Lutowe dane dotyczące sprzedaży detalicznej oraz tempa wzrostu PKB były lepsze od przewidywań i ochłodziły oczekiwania co do dalszych obniżek stóp procentowych przez RPP. Mimo to rada zaskoczyła i wyraźnie obniżyła stopy i znajdują się one na historycznie niskich poziomach. Decyzja ta wywołała duże zaskoczenie, ponieważ inwestorzy zastanawiali się, czy w ogóle w marcu dojdzie do cięcia stóp, a ewentualną obniżkę szacowali na 25 pb.

Na konferencji prasowej po posiedzeniu stwierdzono, że decyzję o obniżce stóp należy traktować jako dopełnienie wcześniejszych ruchów, a RPP będzie obserwować odczyty wskaźników makroekonomicznych względem inflacji i wzrostu gospodarczego. Swoje obecne nastawienie rada określiła jako „wait and see”.

Rada decyduje. Reaguje rynek obligacji...

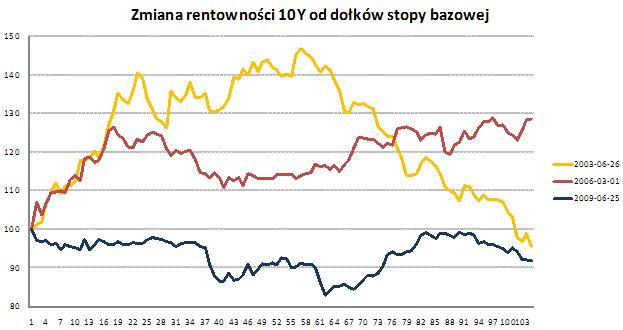

Na decyzję rady spadkami rentowności zareagowały kontrakty FRA (instrumenty finansowe służące do ograniczania ryzyka związanego ze zmianą stóp procentowych oraz wykorzystywania zmian oprocentowania rynkowego w celu osiągania zysku), które spadły z 3,41 do 3,30 pod koniec dnia dostosowując się do obecnej stopy podstawowej oraz rynek obligacji. – Po zeszłorocznych spadkach i z wydźwięku konferencji RPP sugerującego wstrzymanie się od dalszych obniżek wydaje się, że rynek obligacji powrócił do pewnej równowagi i rentowności mogą zachowywać się podobnie jak w 2009 roku. Wówczas przez pierwsze miesiące po decyzji o obniżeniu stóp i osiągnięciu dołka, rentowności obligacji lekko spadły i utrzymywały się na poziomie ok. 5 proc. niższym niż rentowności przed obniżką. Jeżeli jednak nastąpi scenariusz odwrotny, to wzrost rentowności nie powinien być aż tak dynamiczny jak okresach od 2003 i 2006 roku kiedy to rentowności przez następne cztery miesiące wzrosły o ok. 30 proc. względem poziomów z dołka (w 2003 z 5,1 pp do 6,68 pp a w 2006 z 4,6 pp do 5,82 pp) – mówi Piotr Minkina, menedżer ds. produktów inwestycyjnych Union Investment TFI. Ich zachowanie obrazuje poniższy wykres.

Piotr Minkina przypomina również, że w kontekście obligacji, należy pamiętać, iż obniżki stóp procentowych są dobre dla rynku obligacji jednak największy wpływ na wzrost cen instrumentów dłużnych mają na początku cyklu obniżek.

...i warszawska giełda

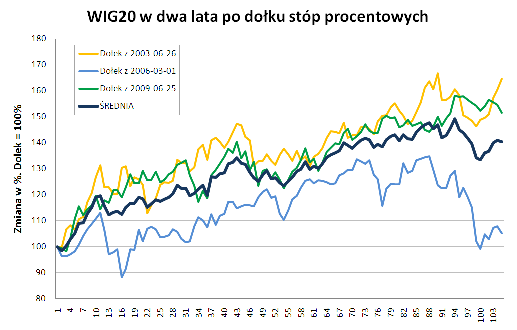

Na obniżkę stóp oprócz wspomnianego rynku obligacji, zareagowała również warszawska giełda. WIG20 tuż po obniżce zanotował wzrost do niemal 2500 punktów, jednak na tych poziomach pojawiła się spora podaż i środa zakończyła się na minimalnym plusie. – Jeżeli przyjmiemy, że obecny poziom stopy bazowej to lokalne minimum, to mając na względzie poprzednie wydarzenia tego typu, możemy się spodziewać wzrostów na warszawskim parkiecie. W dwa lata od dołka WIG20 przyniósł średnią stopę zwrotu na poziomie około 40 proc., a najlepszy wynik dał ruch indeksu od minimalnej stopy procentowej w 2003 r., osiągając 64 proc. zysku. Może się więc okazać, że niedługo będziemy mieli do czynienia z podobną sytuacją – mówi Piotr Minkina. Dodaje również, że powinniśmy mieć na względzie mniej optymistyczny scenariusz, gdzie najgorszy wynik to 5 proc. w dwa lata po dołku stóp z 2006 roku. – Jednak w tym przypadku przeważyło ostatnie kilka miesięcy tego okresu, kiedy to rozpętał się kryzys finansowy. Jeżeli skrócimy okres obserwacji do roku, to wzrost wartości indeksu historycznie wyniósł 15-35 proc. – mówi Piotr Minkina.

Poniższy wykres obrazuje historyczne zachowanie indeksu WIG20 po dołkach stóp procentowych.

Co zrobią inwestorzy?

Z jednej strony obniżka stóp to dobra wiadomość dla inwestorów, a z drugiej część osób z pewnością nie jest z niej zadowolona. W praktyce, decyzja rady oznacza kilka istotnych zmian. Po pierwsze obniżki stóp procentowych obniżają koszt oprocentowania kredytów, a niższy koszt obsługi długu oznacza wyższy zysk na akcję. Jest to więc dobry sygnał dla rynku akcji. Ponadto spadek stóp procentowych pomaga konsumpcji, a jej wzrost zwiększa dochody firm. Dodatkowo ważnym czynnikiem jest zmniejszenie obciążenia gospodarstw domowych kosztami już zaciągniętych kredytów. Mimo to obniżka stóp ma też mniej pozytywne skutki, gdyż oznacza chociażby niższe zyski

z lokat bankowych i kont oszczędnościowych. Czy sprawi to, że inwestorzy chętniej zaczną inwestować w akcje?

– Od kilku miesięcy odnotowujemy regularny wzrost napływów do funduszy akcji. Czy decyzja Rady sprawi, że inwestorzy jeszcze chętniej będą w nie inwestować? Trudno powiedzieć, choć niewykluczone, że cykl obniżek stóp procentowych, tak jak w maju 1995 r., lutym 1998 r. oraz lutym 2001 r., zainicjuje hossę na rynku akcji – mówi Piotr Minkina i dodaje: – Wydaje się z kolei, że w najbliższym czasie będziemy obserwować zwiększone zainteresowanie funduszami pieniężnymi i gotówkowymi, które w obliczu obniżek stóp, stają się jeszcze bardziej atrakcyjną alternatywą dla lokat bankowych. Tego typu fundusze powinny zarabiać stabilnie w okolicach 5 proc., przy minimalnym lub niskim ryzyku.

UI TFI

Union Investment Towarzystwo Funduszy Inwestycyjnych S.A. od 17 lat oferuje najwyższej jakości rozwiązania finansowe inwestorom indywidualnym (w zakresie funduszy inwestycyjnych, portfeli asset management, a także produktów systematycznego oszczędzania) oraz instytucjom (w zakresie zarządzania płynnością firmy, asset management, tworzenia dedykowanych produktów). Towarzystwo wielokrotnie nagradzane było za osiągane wyniki zarządzania, w tym – jako jedyne – 10-krotnie stawało na podium najstarszego rankingu funduszy inwestycyjnych w Polsce, przygotowywanego przez Rzeczpospolitą i Analizy Online. Więcej informacji na stronie www.union-investment.pl

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3270 gości