Heros chce sprzedać hotele

- Utworzono: piątek, 14, marzec 2014 05:15

Powracamy dziś do spółki Herkules, która swą nazwę zaczerpnęła od imienia antycznego herosa, a która oferuje rozmaite usługi w obszarze budownictwa. W szczególności chodzi tu o usługi sprzętowe realizowane przy mocy żurawi różnego rodzaju (np. terenowych, wieżowych czy gąsienicowych).

To jednak nie wszystko, bo Herkules zajmuje się także (poprzez spółkę zależną Gastel Prefabrykacja S.A.) prefabrykacją betonu i produkcją żerdzi oraz kontenerów energetycznych, jak również szeroko pojętym budownictwem telekomunikacyjnym czy transportem ponadgabarytowym. Władze przedsiębiorstwa chcą natomiast sprzedać podmiot zależny o nazwie Gastel Hotele sp. z o.o., co uprawnia nas do tytułu niniejszego artykułu. Podmiot ten formalnie powstał, by zarządzać centrum hotelowo-konferencyjnym w Krynicy Zdroju, ale od pewnego czasu nie prowadził działalności operacyjnej. W raporcie za rok 2013, który za chwilę będziemy omawiać, udziały w tej spółce (a Herkules kontroluje 98,75 proc. jej kapitału) zakwalifikowano jako aktywa trwałe przeznaczone do sprzedaży. Była to kwota 19,04 mln zł (aktywa trwałe poza tym to 274,55 mln zł).

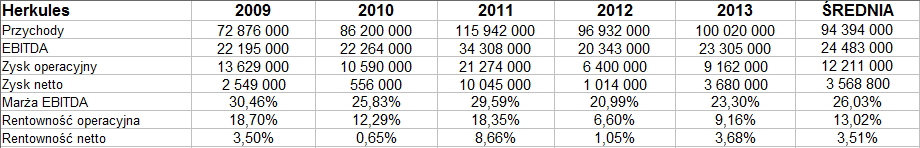

Poniżej widzimy tabele z przychodami i zyskami skonsolidowanymi Herkulesa za lata 2009 – 2012:

Przeciętne przychody roczne to w owym pięcioletnim okresie 94,4 mln zł. W 2013 roku wzrosły one o ponad 3 mln zł w stosunku do 2012, ale i tak były niższe niż w rekordowym pod tym względem roku 2011 (115,94 mln zł). Rok 2013 przyniósł pozytywne zjawiska: wzrosły marże procentowe EBITDA (z 20,99 proc. do 23,30 proc.), EBIT (z 6,60 proc. do 9,16 proc.) i wreszcie netto (z 1,05 proc. do 3,68 proc.). Z drugiej strony osiągnięte poziomy były wyraźnie niższe od tych z roku 2011, a także (pomijając rentowność netto) – z lat 2009 i 2010.

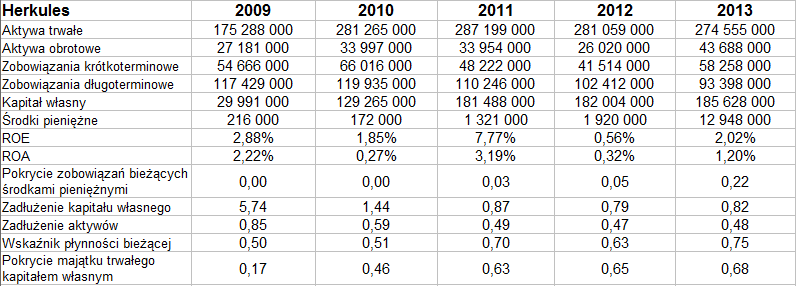

W roku 2012 wartości ROE i ROA były równe 0,56 proc. i 0,32 proc., a w 2013 już 2,02 proc. i 1,20 proc. (zysk netto porównywaliśmy z pozycją bilansową za rok wcześniejszy). Tu mamy oczywiście zjawisko podobne jak w przypadku rentowności: rok 2013 przyniósł poprawę, ale jeszcze nie pozwolił osiągnąć wyników z roku 2011. W każdym razie znacznie wrosła pula środków pieniężnych, dzięki czemu firma mogłaby pokryć nimi aż 22 proc. długów bieżących (a nie np. tylko 5 proc., jak w 2012). Zobowiązania ogółem nie przekraczały na koniec roku 2013 kwoty kapitału własnego (poziom odpowiedniego wskaźnika był równy 0,82 pkt, nieznacznie wyższy niż w 2012). Herkules nie zachowywał jednak złotej reguły bilansowej – aktywa trwałe znacznie przekraczały kapitał własny (stanowił on jedynie 68 proc. ich wartości w roku 2013, zbliżone poziomy notowano w latach 2011 – 2012, wcześniej zaś jeszcze niższe).

W samym IV kwartale usługi segmentu dźwigów i żurawi dały grupie kapitałowej 58,8 proc. skonsolidowanych przychodów za ten okres, 16,9 proc. przypadło na budownictwo telekomunikacyjne. Są to więc kluczowe segmenty. Produkcja elementów żelbetowych dała 12,3 proc. obrotów, a transport ok. 11,7 proc. Co do telekomunikacji, to firma "uczestniczy w budowie sieci przesyłowych i przekaźnikowych" oraz świadczy "kompleksowe usługi wznoszenia i wyposażenia stacji bazowych".

Ważniejsi klienci Grupy Herkules to np. Nordex Polska (12,6 proc. obrotu w 2013 roku), T-Mobile Polska (4,6 proc.), Polkomtel (4,4 proc.) czy Budimex (3 proc.).

Spółka działa głównie w Polsce, przychody z naszego rynku dały jej 92 proc. ogółu obrotów, ponad 5 proc. przypadło na Niemcy, 1,7 proc. na Hiszpanię.

W lutym 2014 roku z grupy głównych akcjonariuszy firmy zniknęły podmioty Renale Management i Ipnihome Limited, w posiadanie walorów weszło natomiast AgioFunds TFI. Podmiot ten ma teraz 7,52 proc. akcji Herkulesa. Tomasz Kwiecieński, wiceprezes zarządu Herkulesa, ma 16,80 proc. akcji. Reszta to free float.

W samym czwartym kwartale Grupa odnotowała tylko 652 tys. zł EBIT, ale to i tak lepiej niż w analogicznym okresie roku 2012, gdy miała 769 tys. zł straty operacyjnej za te trzy miesiące. Władze Herkulesa wyjaśniają, że w czwartym kwartale negatywnie zaznacza się sezonowość – i w 2013 mimo wszystko też tak było. W każdym razie przedsiębiorstwo zahamowało w 2013 roku spadek przychodów będący skutkiem czynników makroekonomicznych, spadek ten pojawił się w drugiej połowie 2012. Co prawda obroty w IV kw. minimalnie się obniżyły k/k, ale firma liczy na poprawę koniunktury, a obniżka była nieznaczna.

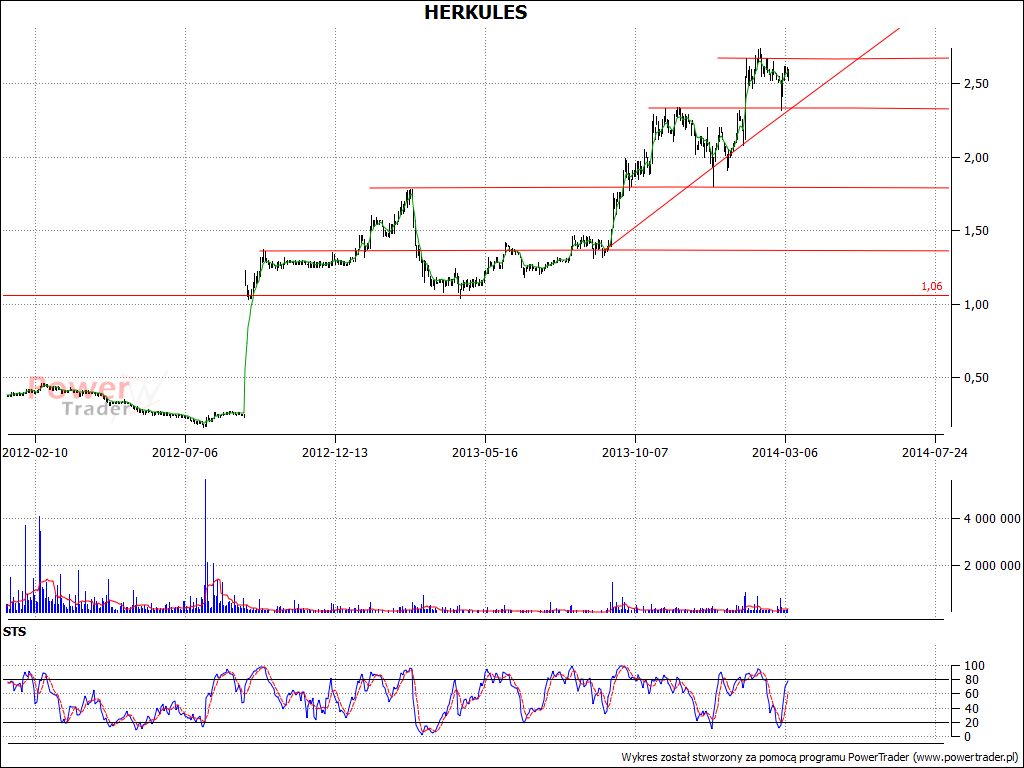

Wykres kursu akcji przedstawia raczej optymistyczny obraz, mamy zasadniczo trend wzrostowy, choć kluczowe będzie wyjście ponad 2,70 – 2,74 zł. Ostatnio trend udało się obronić, zadziałało wsparcie na 2,33 zł, niewykluczone zatem, że scenariusz wzrostowy w dłuższym terminie istotnie będzie realizowany.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5470 gości