Ciężki rok dla elektrotechnicznego hurtu?

- Utworzono: piątek, 21, marzec 2014 10:04

Wygląda na to, że rok ubiegły był trudny dla obu giełdowych liderów z branży szeroko pojętego hurtu elektrotechnicznego. Mowa tu o spółkach Ampli i TIM.

Obie prezentują szeroki asortyment takich produktów i towarów jak kable, żarówki, oprawy oświetleniowe, rozdzielnice elektryczne, przedłużacze czy przełączniki. Każda z firma ma za sobą długoletnią historię – TIM działa na rynku od roku 1987, Ampli powstała w roku 1990. Obie mają także długi staż giełdowy, bowiem akcjami TIM na warszawskim parkiecie obraca się od roku 1998, a walorami Ampli – jeszcze dłużej, od 1997.

Kiedy porównywaliśmy przedsiębiorstwa (w szczególności zaś grupy kapitałowe, gdyż interesowały nas w dużej mierze wyniki skonsolidowane) w grudniu roku ubiegłego, to w oczy rzucał się fakt, iż dla Ampli rok 2012 zakończył się stratami, dla TIM natomiast – jak najbardziej zyskami. Z drugiej strony, trzy pierwsze kwartały roku 2013 obu spółkom dały wyniki ujemne, jakkolwiek straty TIM nie były aż tak duże w relacji do przychodów, jak straty Ampli.

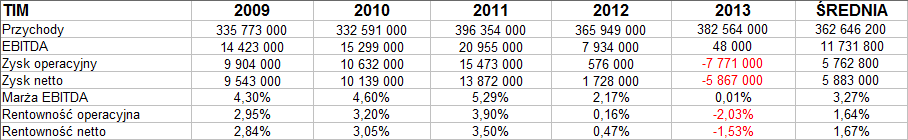

Ostatecznie obie firmy w roku 2013 odnotowały ujemne poziomy EBIT i wyniku netto, choć TIM uratowała dodatni EBITDA. W przypadku TIM, która właśnie przedstawiła swój raport, sytuację obrazuje następująca tabela:

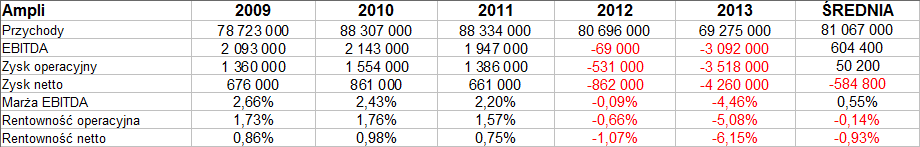

Dla porównania, tak wyglądało to w przypadku Ampli:

Przede wszystkim TIM to przedsiębiorstwo generujące dużo wyższe przychody niż Ampli. W roku 2013 wyniosły one 382,56 mln zł, a więc były o 4,54 proc. większe niż w roku 2012. Ampli w 2012 wypracowała obroty na poziomie 80,7 mln zł, w 2013 znacznie spadły – do 69,27 mln zł. Ampli notowała ujemny EBITDA (co do wartości bezwzględnej równy 4,46 proc. obrotów), TIM natomiast miała skromny EBITDA na poziomie dodatnim (48 tys. zł).

Wynik operacyjny TIM był jednak ujemny, strata na tej pozycji to ponad 7,77 mln zł. Była ona większa niż strata Ampli, ale nie w stosunku do przychodów (tam ujemna rentowność operacyjna wyniosła -5,08 proc., w TIM natomiast -2,03 proc.). Podobnie rzec można o stracie netto i towarzyszącej jej rentowności.

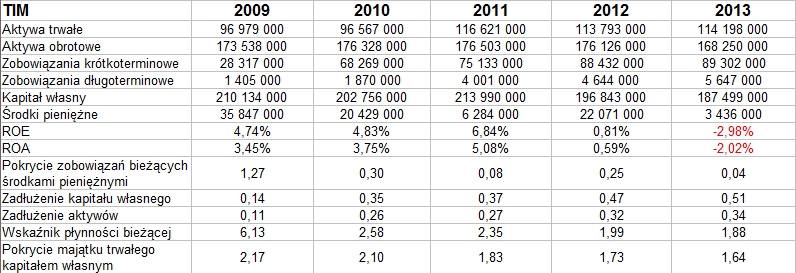

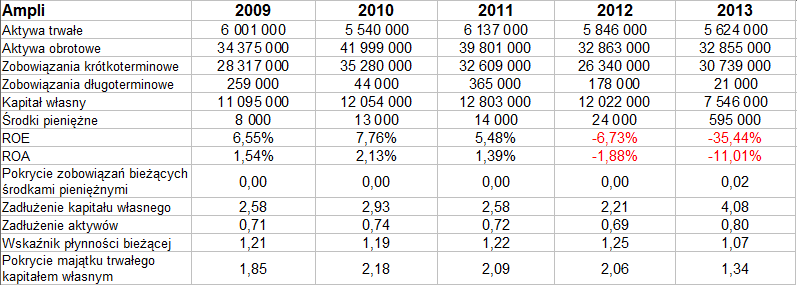

Obie firmy pod koniec roku 2013 miały dość niskie środki pieniężne w relacji do zobowiązań bieżących. Co ciekawe, w przypadku Ampli wskaźnik mimo wszystko poprawił lot (z obszarów bliskich zeru do 0,02 pkt), w przypadku TIM znacznie się obniżył – z 0,25 pkt do 0,04 pkt. Innymi słowy, posiadane fundusze starczyłyby na spłatę tylko 4 proc. długów bieżących.

Kapitał własny Ampli był mocno zadłużony – zobowiązania były od niego ponad cztery razy wyższe. To bardzo niepokojące i tu wyraźnie lepiej wypada TIM (poziom wskaźnika to tylko 0,51 pkt). Długi stanowiły w Ampli aż 80 proc. wartości aktywów, w TIM tylko 34 proc., co jest lepszym poziomem. W obu przedsiębiorstwach wskaźnik płynności bieżącej był wyższy od 1 pkt, czyli aktywa obrotowe pokrywały zobowiązania krótkoterminowe. W obu firmach zachowano złotą regułę bilansową.

Pisząc ostatnio o Ampli podkreśliliśmy, że co prawda EBITDA, EBIT i wynik netto były ujemne, ale na samej sprzedaży (tak brutto, jak i netto) firma zyskała (np. zysk brutto na sprzedaży wyniósł aż 7,87 mln zł). To zawsze jakiś pozytyw: na pewno oznacza to, że zasadniczo ze sprzedaży produktów i towarów przedsiębiorstwo więcej wynosi niż w nie wkłada. Później jednak dochodziły kolejne koszty i kwestie takie jak utworzenie odpisów aktualizujących na trudne należności. To właśnie mocno obniżyło ostateczne wyniki.

I tu trzeba zwrócić uwagę na fakt, że skonsolidowany wynik TIM na sprzedaży był ujemny, była to strata aż 9,1 mln zł. Co więcej, rok wcześniej też był on ujemny (-797 tys. zł), choć na poziomie EBIT udało się wtedy wyjść na plus.

Prezes Krzysztof Fołta przyznaje, że rok 2013 nie był dla TIM łatwy. Na wyniki wpłynął w dużej mierze kryzys w branży budowlanej. W pierwszym półroczu 2013 sprzedaż spadła o 12,2 proc., choć w drugim półroczu wzrosła (też w relacji rocznej) o 16,6 proc. Zmniejszyła się jednak marża procentowa. Grupie TIM pomagały dobre wyniki spółki zależnej Rotopino, ale to nie wystarczyło, by ogólnie wyjść na plus. Spółka dominująca, dodajmy, straciła netto 6,2 mln zł i 8,03 mln zł na działalności operacyjnej.

Prezes liczy jednak na to, że rok 2014 będzie rokiem dobrym, choć nadal pełnym wyzwań. Co ciekawe, szef TIM odważnie zaznacza, że "strata, którą TIM SA poniosła w 2013 roku, nie ma najmniejszego wpływu na sytuację finansową Spółki, jak również na prowadzenie przez TIM SA dalszej działalności".

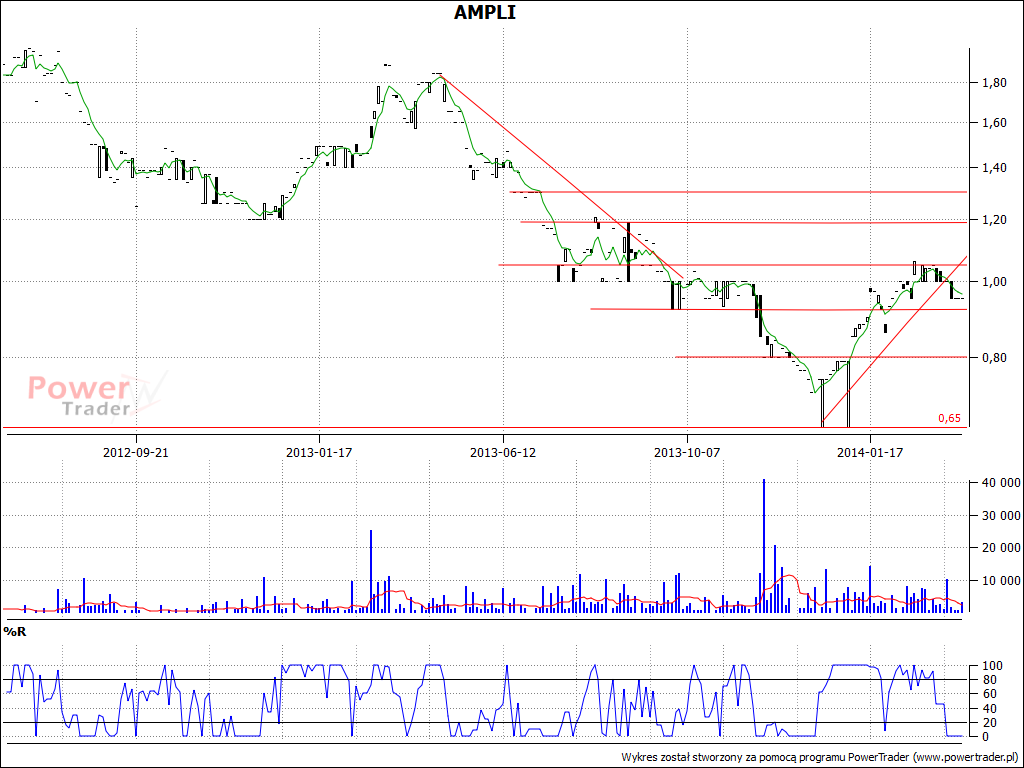

Na wykresie Ampli najpewniej przełamany został krótkoterminowy trend wzrostowy, zrodzony w styczniu, który doprowadził ceny z 65 groszy do ok. 1,05 zł. Teraz rysuje się raczej leniwa konsolidacja na nieco niższych poziomach. W przypadku TIM wahania w ciągu ostatnich kilku miesięcy obejmowały dość szeroki obszar – od 5,04 zł do 7,80 zł. Obroniło się wsparcie w okolicy 6,24 zł, teraz kolejne to 6,50 zł, pierwszy opór to 6,75 zł, potem 7,25 zł. Naprawdę istotne byłoby wyjście ponad 7,50 – 7,60 zł, ale czy przy ujemnych wynikach za rok ubiegły może to się zdarzyć już teraz? Być może trzeba będzie liczyć się z konsolidacją, jeśli nie z powtórką scenariusza z czwartego kwartału, gdy notowania spadały.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5724 gości