Rok niskich przychodów

- Utworzono: czwartek, 27, marzec 2014 07:45

Już częściowe wyniki z roku 2013 – np. te za trzy pierwsze kwartały owego okresu – wskazywały na to, że w Drozapolu znacznie spadły przychody (w porównaniu np. z rokiem 2012). Raport roczny, do którego za chwilę się odniesiemy, potwierdził to zjawisko.

Przypomnijmy, że omawiana przez nas firma, tj. Drozapol-Profil S.A., ma za sobą dziesięcioletni staż na warszawskiej GPW. Przedsiębiorstwo zasadniczo działa w branży metalowej, rozprowadzając wyroby hutnicze ze stali niestopowych – np. rury, profile zamknięte, różnego rodzaju pręty i kształtowniki. Świadczy także usługi obróbki stali i cięcia blach, wytwarza również zbrojenia budowlane.

Wyniki finansowe Drozapolu-Profil można rozpatrywać jako jednostkowe lub skonsolidowane. Za chwilę skupimy się na jednostkowych, co ma pewne uzasadnienie. Otóż spółki zależne, tworzące wraz z podmiotem dominującym grupę kapitałową, powstały dopiero w roku 2012, my natomiast będziemy interesować się szerszym okresem czasowym. Co więcej, spółki te mają nieco inny profil działalności. Otóż dwie z nich – DP Wind 1 sp. z o.o. i DP Wind 2 sp. z o.o. - to spółki celowe, których przeznaczeniem jest budowa farm wiatrowych na Opolszczyźnie. DP Invest sp. z o.o. zarządza natomiast nieruchomościami, m.in. wynajmując je lub też kupując i sprzedając.

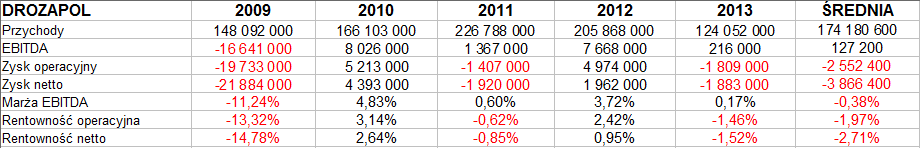

Oto i obiecane wyniki finansowe z lat 2009 – 2013 (jednostkowe):

Jak już wcześniej daliśmy do zrozumienia, rok 2013 był czasem sporej obniżki obrotów firmy. Przychody zmniejszyły się z 205,87 mln zł do 124,05 mln zł, a więc do poziomu najniższego w całym badanym okresie (w 2009 równe były mimo wszystko 148 mln zł). Spółka utrzymała dodatni EBITDA, ale bardzo skromny,wynoszący raptem 216 tys. zł, tj. 0,17 proc. obrotów. Wynik operacyjny zszedł na minus (strata 1,8 mln zł), podobnie wynik netto (strata 1,88 mln zł). Na pięć badanych lat aż trzy (2009, 2011, 2013) to okresy strat operacyjnych i netto (w 2009 notowano też ujemny EBITDA). Jest to niewątpliwie niepokojąca sytuacja.

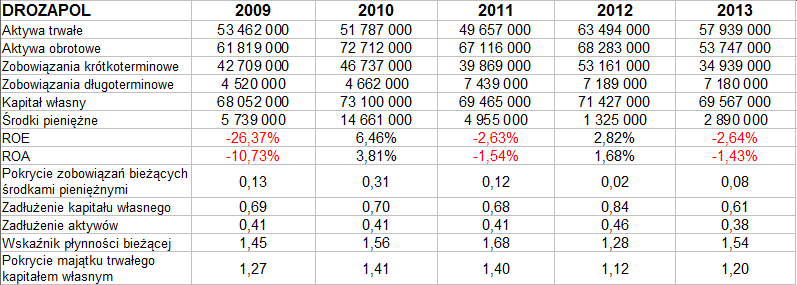

W skali rocznej wzrosły pokłady posiadanych przez firmę środków pieniężnych, przez co zwiększył się wskaźnik pokrycia nimi zobowiązań bieżących (z 0,02 pkt do 0,08 pkt). Było to jednak także skutkiem tego, że długi owe znacznie się zmniejszyły (z 53,16 mln zł do 34,94 mln zł). Kapitał własny w dalszym ciągu pokrywał ogół długów, zresztą w stopniu większym niż rok wcześniej – na tym więc polu spółka na pewno wygrywa. Podobnie należy jako pozytywne ocenić to, że Drozapol-Profil zachowuje złotą regułę bilansową, a aktywa obrotowe pokrywają długi krótkoterminowe (wskaźnik płynności bieżącej wzrósł z 1,28 pkt do 1,54 pkt).

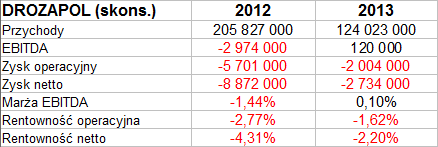

Spójrzmy na zyski i obroty skonsolidowane:

Widać dwie rzeczy. Po pierwsze: przychody spadły podobnie jak jednostkowe, ale to nie zaskakuje, jako że niemal całość obrotów grupy kapitałowej stanowią jak na razie wpływy spółki dominującej. Po drugie: odnotowano straty, zresztą także rok wcześniej. W gruncie rzeczy na plus liczy się to, że straty skonsolidowane udało się zmniejszyć w skali rocznej.

Na wykresie kursu akcji mamy obecnie mniej więcej te same poziomy co w pierwszym kwartale roku ubiegłego – a więc kurs oscyluje w okolicach 75 – 90 groszy. Warto jednak zauważyć, że jesienią 2013 podejmowano próby podbicia cen nawet powyżej 1,30 zł, ale działania te zakończyły się ostatecznie niepowodzeniem. Trzeba więc niestety patrzeć na notowania z takiej właśnie perspektywy.

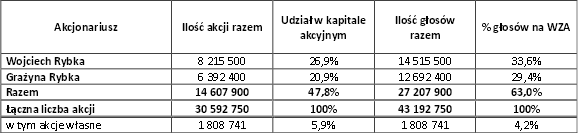

Tak prezentuje się akcjonariat firmy (przy czym trzeba mieć na uwadze, że Wojciech Rybka to jej prezes, a Grażyna Rybka jest prokurentem):

Oczywiście sucha prezentacja wyników finansowych nie mówi nam jeszcze wszystkiego, podobnie jak omówienie wykresu notowań. Co właściwie działo się w ostatnich czasach w Drozapolu? Otóż ostatni kwartał roku 2013 nie mógł poprawić sytuacji, bo był to – jak czytamy – czas "wyjątkowo niskiego popytu na wyroby stalowe". W samym owym trzymiesięcznym okresie przychody spadły o 29 proc. Wzrosła co prawda marża (do 8,3 proc. - a w IV kw. 2012 było to 5,4 proc.), ale to i tak nie poomogło, tak więc w samy IV kw. 2013 nawet na sprzedaży odnotowano 614 tys. zł straty.

W ciągu roku w firmie zmniejszyło się zatrudnienie – o 45 etatów, schodząc do 135 etatów. Nie jest to oczywiście dobry znak, choć zapewne było to nieuniknione, jeśli spółka była zmuszona ciąć koszta. Co do ryzyka walutowego, to przed nim Drozapol-Profil zabezpiecza się poprzez kontrakty terminowe.

Z raportu dowiadujemy się też, że kilku odbiorców spółki "borykało się z zatorami płatniczymi, co wpłynęło na zmniejszony poziom zakupów przez nich dokonywanych", Drozapol przeżywał też problemy natury prawnej i rachunkowej z uwagi nowych przepisów o VAT. Były oczywiście także pewne kwestie pozytywne – np. "wzrost sprzedaży blach w kręgach w stosunku do III kwartału o 113 proc.". W ogólności jednak musimy powiedzieć wprost, że był to ciężki i słaby rok dla przedsiębiorstwa.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3803 gości