Pięć procent netto

- Utworzono: poniedziałek, 14, kwiecień 2014 10:39

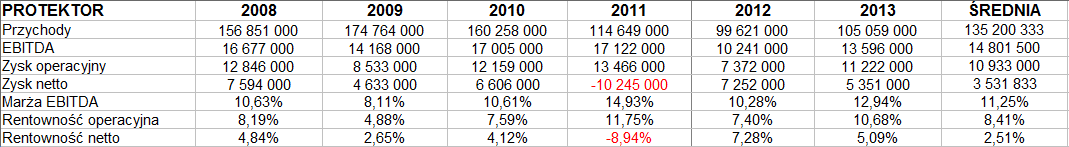

5,09 proc. - tyle wyniosła w roku 2013 rentowność netto grupy kapitałowej, której przewodzi firma Protektor. Tak w każdym razie wynika z danych zaprezentowanych w raporcie za IV kw. tegoż minionego roku.

Innymi słowy, w okresie owym Protektor zarobił na czysto 5,35 mln zł, zarazem wypracowując 11,22 mln zł zysku operacyjnego i 13,6 mln zł EBITDA, a wszystko to przy 105,06 mln zł przychodów. Kwoty, o których mowa, a także te z lat 2008 – 2012, widzimy w poniższej tabeli:

Szczególne jest to, że od roku 2010 aż do 2012 przychody przedsiębiorstwa systematycznie spadały. Ostatni rok to zatem odwrócenie tej tendencji, co należy ocenić pozytywnie. Podobnie dobrze rokuje fakt, że wypracowane rentowności EBITDA i EBIT okazały się wyraźnie wyższe niż te z roku 2012 – np. marża procentowa operacyjna wzrosła z 7,40 proc. do 10,68 proc. Wynik netto spadł, ale zarząd przypomina, że w roku 2012 duży wpływ na ówczesny rezultat miał zysk z działalności zaniechanej, tj. sprzedaż spółki Prabos plus a.s.

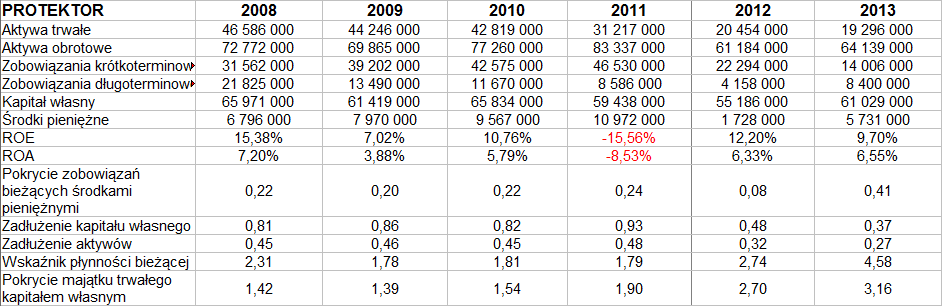

Tak natomiast prezentowały się dane bilansowe grupy kapitałowej i odpowiadające im wskaźniki:

W roku 2013 (pod koniec) przedsiębiorstwo miało zgromadzone środki pieniężne w kwocie 5,73 mln zł, a więc dużo wyższe niż w roku 2012 (wtedy było to 1,73 mln zł), niemniej niższe od tych z lat wcześniejszych. Tak czy inaczej, wystarczały one na pokrycie aż 41 proc. zobowiązań krótkoterminowych – to najlepszy wynik w całym badanym sześcioleciu. Długi bieżące były zresztą o 8 mln zł niższe niż rok wcześniej (choć wzrosły dwukrotnie – z 4,16 mln zł do 8,4 mln zł – zobowiązania długoterminowe). W każdym razie kapitał własny pokrywał całość zobowiązań bez problemu. Przewyższał on też trzykrotnie aktywa trwałe, a z kolei aktywa obrotowe 4,6 razy przewyższały zobowiązania krótkoterminowe.

Co do samej tylko jednostki dominującej, to jej przychody w roku 2013 wyniosły 13,2 mln zł (rok wcześniej 12,1 mln zł), odnotowała poza tym stratę operacyjną na poziomie 958 tys. zł (rok wcześniej strata była równa 2,8 mln zł), a netto zyskała 392 tys. zł (w 2012 zarobek na czysto był równy 414 tys. zł).

Trzeba tu więc powiedzieć, że sprawozdania skonsolidowane Protektora zawierają wyniki tejże firmy oraz GK Abeba (Abeba Spezialschuh-Ausstatter GmbH, Inform Brill GmbH, Abeba France s.a.r.l., Rida sp. z o.o., SOOO Terri-PA). Rida i Terri-PA działają w Mołdawii.

W ogólności, jak zapewne wiedzą nasi czytelnicy, Protektor koncentruje się na produkcji różnego rodzaju obuwia ochronnego i specjalistycznego – np. dla żołnierzy, ochroniarzy, leśniczych, strażaków etc. Odbiorcami są klienci z krajów UE oraz innych państw – w tym także z Azji, Afryki i Ameryki Południowej. Zakłady produkcyjne firma posiada w Polsce oraz (dwa) w Mołdawii.

Firma, o czym już pisaliśmy, w dalszym ciągu szuka istotnego inwestora strategicznego. Pomaga jej w tym podmiot IMAP Access 2 sp. z o.o. Zidentyfikował on ponad 50 potencjalnych inwestorów działających jako fundusze inwestycyjne – oraz ponad 70 podmiotów branżowych. Rozpoczęto już przesyłanie ofert możliwej inwestycji w spółkę, a nawet prowadzone są rozmowy z dwoma podmiotami – jednym z UE, drugim spoza UE.

Jakie ryzyka w działalności Protektora wyróżnia zarząd? Potencjalnie problematyczne mogą być np. przetargi publiczne, w których często decydujące znaczenie ma minimalna cena, co działa na korzyść firm produkujących "obuwie tanie i gorszej jakości". Z kolei ryzyko utraty płynności jest minimalizowane ("poprzez sporządzanie planów finansowych oraz korzystanie z zewnętrznych krótko- i długoterminowych źródeł finansowania, tj. kredytów i pożyczek"), niemniej zarząd przyznaje, że istnieje np. brak równowagi finansowej pomiędzy spółkami zależnymi w Niemczech a spółką-matką.

Duże znaczenie mają zmiany kursu EUR/PLN, ale spółki z grupy kapitałowej nie stosują instrumentów finansowych do zabezpieczania się, a w każdym razie nie stosowały ich w IV kw. 2013 roku.

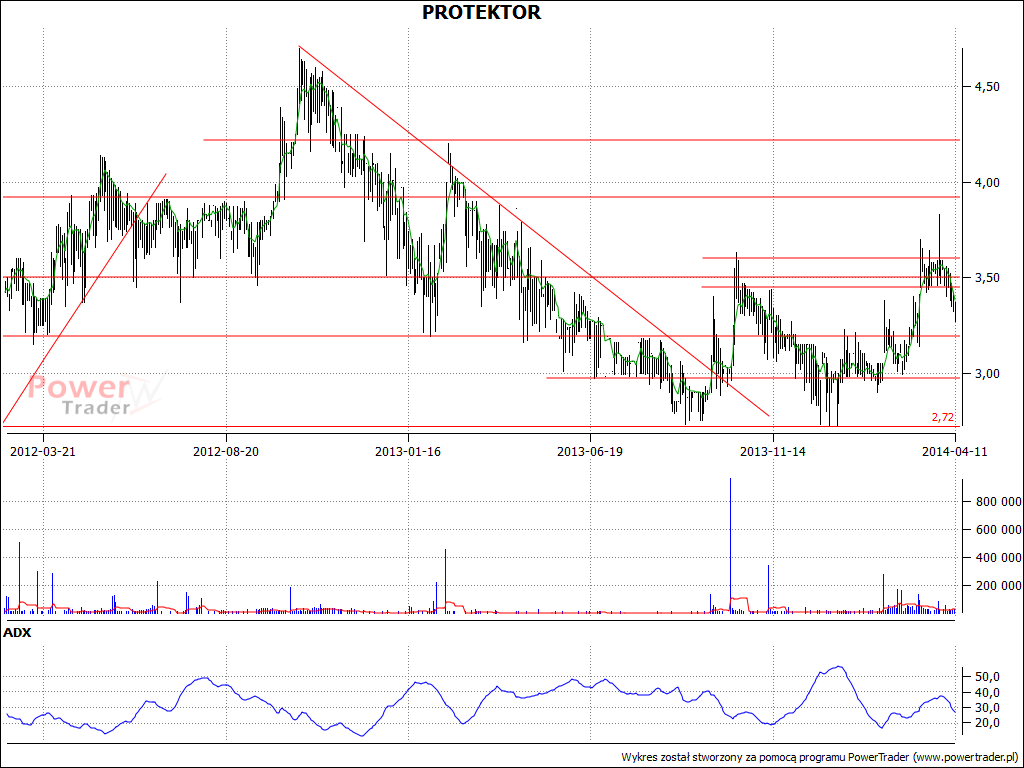

Na wykresie mocne wsparcia widzimy w okolicach 3 zł i 2,72 zł. Opotem mogą być obszary 3,45 – 3,50 zł, następnie 3,60 zł i 3,92 zł. Od października 2012 kurs przez około rok spadał, od tego czasu mamy coś w rodzaju szerokiej konsolidacji z próbami ożywienia sytuacji. Ostatnio jednak, po testowaniu 3,60 zł, a nawet 3,83 zł, mieliśmy małą korektę. Za wcześnie, by mówić o długoterminowym, wyraźnym trendzie wzrostowym.

Dodajmy, że w firmę inwestują m.in. PTE PZU S.A. (17,21 proc. akcji i głosów), ING OFE (15,77 proc.) i Noble Funds TFI (6,10 proc.). Mariusz Szymula ma 10,49 proc., Piotr Szostak zaś 10,87 proc.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2829 gości