Rajd przez parkiet

- Utworzono: czwartek, 17, kwiecień 2014 13:05

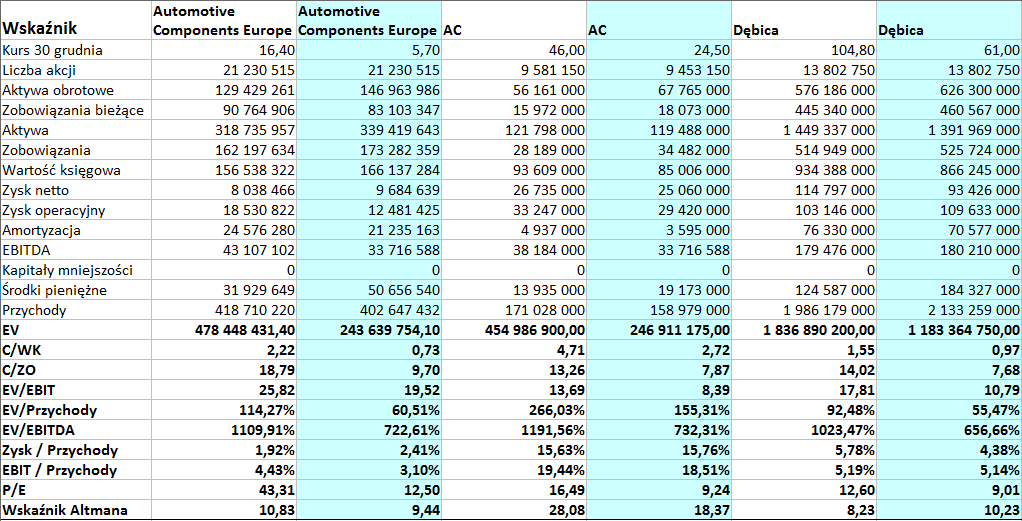

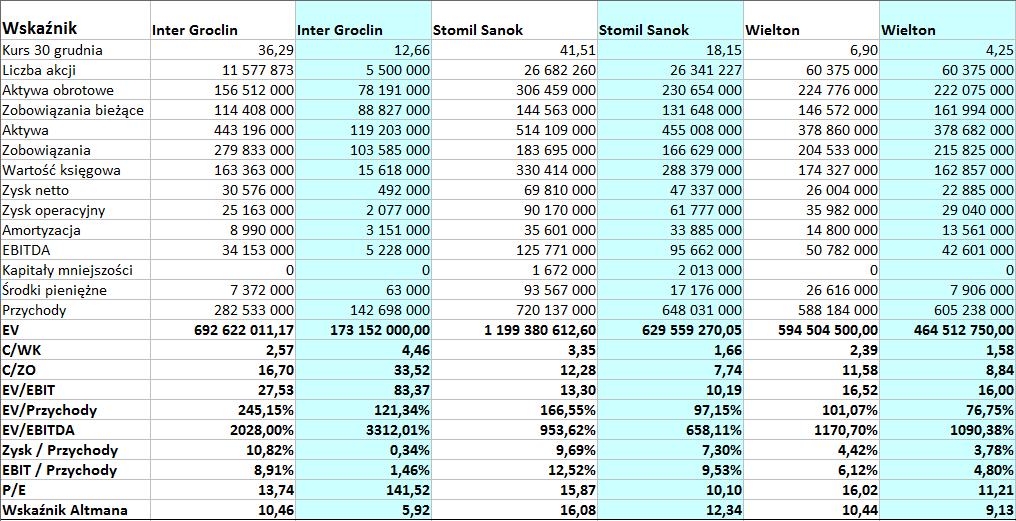

Analizując wyniki spółek motoryzacyjnych z GPW blisko pół roku temu, braliśmy pod uwagę rezultaty, jakie wypracowane zostały przez nie w pierwszych trzech kwartałach roku 2013. Już wówczas wyniki te robiły dobre wrażenie – w szczególności np. żadne z przedsiębiorstw nie odnotowało w badanym okresie straty.

Dziś spojrzymy na wyniki nieco szerzej, biorąc pod uwagę lata 2012 i 2013. Interesować będą nas przede wszystkim wyniki skonsolidowane – wszędzie tam, gdzie to możliwe (AC S.A. i Dębica S.A. publikują jedynie raporty jednostkowe).

O samych spółkach, tj. o ich działalności, pisaliśmy już wielokrotnie na tych łamach. Przypomnijmy jedynie, że nie ma na GPW firmy, która byłaby producentem samochodów w ścisłym tego słowa znaczeniu. Spółki motoryzacyjne w zasadzie koncentrują się tu na urządzeniach i akcesoriach samochodowych. Dębica to znany producent opon, AC specjalizuje się w instalacjach gazowych, Automotive Components Europe to segment układów hamulcowych, pasy klinowe i uszczelnienia gumowe są domeną Stomilu Sanok, Inter Groclin to głównie tapicerka, zagłówki, panele drzwiowe etc. Mamy też Wielton – producenta całych pojazdów, ale nie osobowych (oferta obejmuje bowiem wywrotki, naczepy, przyczepy itd.).

Spójrzmy na wyniki finansowe badanych przedsiębiorstw, pamiętając, że Automotive Components Europe podaje wyniki w euro, a my przeliczyliśmy je po kursach na koniec 2013 i 2012 roku.

Jak widać, zarówno w roku 2012, jak i 2013 żadna z firm nie odnotowała strat – ani netto, ani na poziomie EBITDA czy EBIT. W roku 2013 rentowność netto była przeciętnie równa 7,13 proc., rok wcześniej 7,30 proc., a więc nastąpił minimalny spadek. Co do średniej marży procentowej operacyjnej, to ta zmniejszyła się w ciągu roku z 8,61 proc. do 8,58 proc., a więc zupełnie kosmetycznie. Tak podobne wartości świadczą o stabilności badanych przedsiębiorstw.

Istotnie, zmiany nie były na ogół dramatyczne czy gwałtowne. Wzrost przychodów odnotowały Automotive Components Europe, AC, Inter Groclin i Stomil Sanok, obniżyły się one w Dębicy i Wieltonie. Tym niemniej rentowności dwóch ostatnich firm uległy poprawie (np. marża EBIT Wieltonu wzrosła z 4,80 proc. do 6,12 proc.).

Zmiany kwot na ogół nie były dramatyczne – tak napisaliśmy. Wyjątkiem był jednak Inter Groclin, gdzie obroty skonsolidowane skoczyły z niespełna 143 mln zł do 282,5 mln zł. Nic dziwnego, skoro w roku 2013 doszło do połączenia z dużą firmą Kabel-Technik-Polska sp. z o.o. (jej udziałowcy stali się głównymi akcjonariuszami Groclinu). W ogólności należy mieć na uwadze, że na rekordowe wyniki z roku 2013 (m.in. 30,6 mln zł zysku netto wobec 492 tys. zł rok wcześniej) duży wpływ miała właśnie transakcja przejęcia KTP i inne wydarzenia jednorazowe.

Dodajmy, że Inter Groclin odnotował jako jednostka 170,4 mln zł przychodów w roku 2013 (a więc były one nieco niższe niż w 2012, gdy notowano 173,73 mln zł). Co więcej – i to wypada uznać za istotne – wynik operacyjny był ujemny (-9,46 mln zł), podobnie jak rok wcześniej (-4,94 mln zł). Ostatecznie netto firma straciła 8,48 mln zł, w roku 2012 strata była równa 6,94 mln zł. Należy mieć to na uwadze w kontekście wcześniejszego naszego stwierdzenia o tym, że wszystkie spółki odnotowały zyski – gdzie mieliśmy na myśli wyniki skonsolidowane.

Wskaźnik Altmana dla rynków wschodzących ani w roku 2013, ani rok wcześniej nie sugerował, by którakolwiek z badanych firm (grup kapitałowych) miała w niedalekiej przyszłości zbankrutować (jego poziomy były za każdym razem wyższe niż 5,5 pkt).

Co się tyczy skali działalności przedsiębiorstw, to największe aktywa posiadała Dębica – w sumie opiewały one na 1,45 mld zł pod koniec roku 2013. W AC było to jedynie 122 mln zł. Naturalnie znacznie zwiększył się w ubiegłym roku skonsolidowany majątek Inter Groclinu.

W AC dość charakterystyczne było wysokie pokrycie zobowiązań bieżących środkami pieniężnymi (aż 87,25 proc. w 2013 roku). W żadnym innym z badanych przedsiębiorstw pokrycie to nie sięgało takiego poziomu, choć na ogół wypadało w miarę przyzwoicie (ponad 63 proc. w Stomilu Sanok, 35 proc. w Automotive Components Europe, 28 proc. w Dębicy, 18 proc. w Wieltonie).

Kapitał własny na ogół albo przewyższał ogół zobowiązań, albo był od nich tylko nieznacznie niższy (Wielton). Wyjątkiem był skonsolidowany kapitał Inter Groclin, stanowiący pod koniec 2013 roku ok. 58 proc. długów.

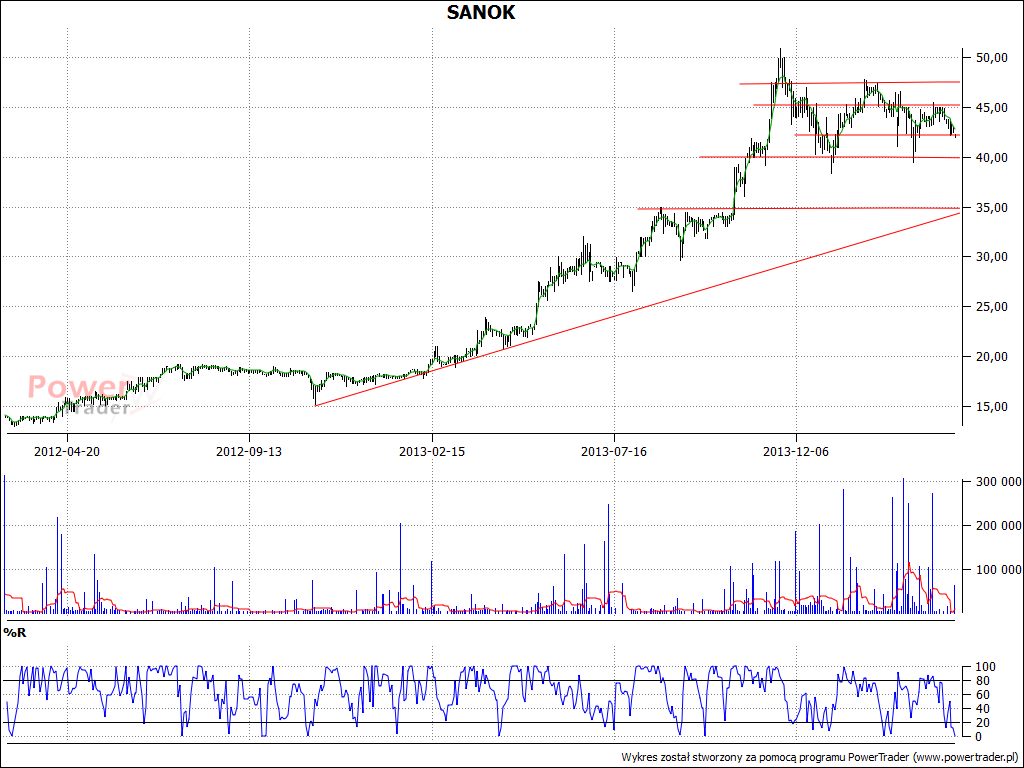

Spójrzmy jeszcze na wykresy notowań:

W przypadku Automotive Components Europe mamy w długim terminie trend wzrostowy, ale ostatnie miesiące były czasem poważnej korekty (z 18 zł do ok. 12 zł). Niedawno podjęto próby zwyżki w kierunku 15,10 zł, ale potem notowania znów się obniżyły, a np. wczorajsza sesja była spadkowa. Losy długoterminowego trendu są więc niepewne. Kolejne wsparcia można lokować przy 11,20 zł i 10 zł.

Na wykresie AC też mieliśmy korektę, ale do linii trendu wzrostowego droga jeszcze daleka – tzn. do tej, którą poprowadzić można od dołków z maja 2012. Przebita natomiast została linia poprowadzona po dołkach ze stycznia, maja i lipca 2013. Ostatnie sesje to konsolidacja w obszarze 37,70 zł - 40 zł. Niższe wsparcie to 36 zł.

Pozytywnie prezentuje się wykres Dębicy, wygląda na to, że są tu dalsze szanse na wzrosty, trend długoterminowy jest jak najbardziej aktualny. Ostateczne opory to okolice 105 – 106 zł. W przypadku Groclinu mamy natomiast poważną korektę. Przecena obniżyła kurs od listopada o połowę – z 40 zł do ok. 20 zł. Cała nadzieja w tym ostatnim wsparciu, bo kolejne lokuje się dopiero na 14 – 15 zł.

Wykres Stomilu Sanok zasadniczo jest w trendzie wzrostowym, ale tak naprawdę od kilku miesięcy trwa tu szeroka konsolidacja w granicach 40 – 47 zł. Do testowania linii trendu jednak jeszcze nie doszło. Kluczowe będzie wybicie się najpierw ponad 47 zł, potem ponad 50 zł.

Co do Wieltonu, to tutaj widać próby powrotu do trendu wzrostowego po silnej korekcie spadkowej (z 7,70 zł do 5 zł). W okolicach 6,45 zł próba aprecjacji została jednak na razie odparta. Wsparcia są na 5 zł i 4,70 zł.

W ogólności widać, że choć przez długi czas na akcjach spółek motoryzacyjnych można było sporo zarobić, to jednak w części przypadków widać wyhamowanie aprecjacji lub pewnego rodzaju niepewność (korekty, konsolidacje). Ostatecznie jednak, w długim terminie, wciąż wydaje się to przyszłościowy sektor, a jego wyniki generalnie nie są złe. Rajd przez parkiet dalej trwa, bez większych przeszkód.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3054 gości