Smak i zdrowie

- Utworzono: piątek, 16, maj 2014 10:44

"Smak i zdrowie na co dzień" – oto dewiza zdobiąca znak graficzny Indykpolu, jednej z najbardziej rozpoznawalnych krajowych firm z branży mięsnej, zwłaszcza w kategorii drobiu. Akcjami Indykpolu już od dwóch dekad obraca się na warszawskiej GPW, a spółka właśnie opublikowała raport za pierwszy kwartał roku bieżącego.

Indykpol przewodzi grupie kapitałowej, w skład której wchodziły w ostatnim czasie takie podmioty zależne:

– LZD "Eldrob" S.A.

– Ozkom sp. z o.o.

– Nutripol sp. z o.o.

– Indykpol Brand Management sp. z o.o.

– Indykpol Brand Management sp. z o.o. SKA

– Futbolnet sp. z o.o. (w likwidacji)

– Wołżańskie Delikatesy sp. z o.o.

– Eurolab GmbH (w likwidacji)

Eurolab ma siedzibę w Guben (czyli w niemieckiej części Gubina), zaś Wołżańskie Delikatesy to spółka z Tatarstanu – autonomicznej republiki w obrębie Federacji Rosyjskiej.

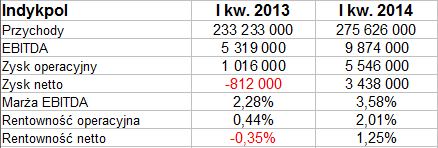

Przychody i zyski grupy kapitałowej za pierwszy kwartał roku bieżącego wyglądały tak, jak to widzimy poniżej:

Obroty za styczeń, luty i marzec 2014 stanowiły 118 proc. tych, które notowano w analogicznym okresie roku wcześniejszego. Nie to jednak cieszy najbardziej – większą uwagę zwraca wzrost EBITDA i zysku operacyjnego oraz wyjście na plus, jeśli chodzi o wynik netto. EBIT zwiększył się z 1,016 mln zł do 5,55 mln zł (a zatem odpowiadająca mu rentowność wzrosła z 0,44 proc. do 2,01 proc.). W miejsce straty netto na poziomie 812 tys. zł, poniesionej w początkach roku 2013, pojawiło się 3,44 mln zł zarobku.

Grupa wypracowała przychody głównie w Polsce (229,05 mln zł), ale nie tylko – na eksport przypadło, jak łatwo obliczyć, blisko 46,6 mln zł. Największym odbiorcą bezsprzecznie były Niemcy (8,2 mln zł), istotne były też Belgia (7,01 mln zł) i Francja (5,86 mln zł).

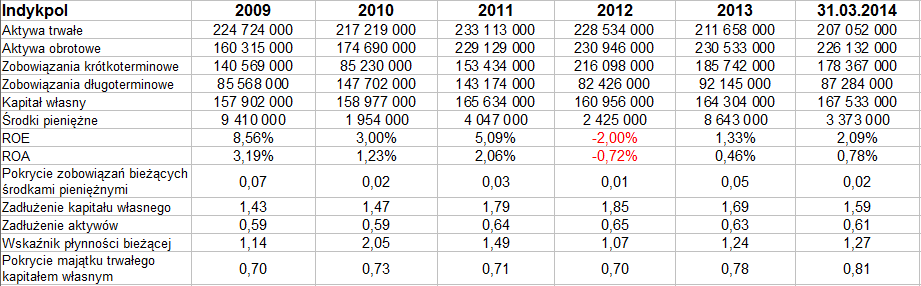

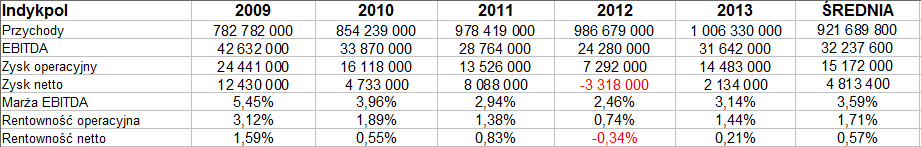

Spójrzmy na przychody, zyski i dane bilansowe grupy kapitałowej:

Firma posiada na ogół skromne pokłady środków pieniężnych, stanowiące raptem kilka procent zobowiązań krótkoterminowych. W taki jednak sposób funkcjonuje już od lat, a jednocześnie trzeba mieć na uwadze, iż jej aktywa obrotowe przewyższają długi bieżące, co poprawia wrażenie. Dla przykładu, pod koniec marca wskaźnik płynności bieżącej wynosił 1,27 pkt, pod koniec grudnia 2013 zaś 1,24 pkt. Z teoretycznego punktu widzenia nie są to najgorsze poziomy, choć obszar 1,5 pkt – 2 pkt byłby zapewne ideałem.

Indykpol nie zachowuje złotej reguły bilansowej, niemniej kapitał własny stanowi zawsze przynajmniej 70 proc. wartości aktywów trwałych. Także i w tym wypadku mamy do czynienia z sytuacją trwającą przez całe lata, a więc prawdopodobnie wpisaną w specyfikę firmy. Zobowiązania za każdym razem przekraczały kapitał własny, ale zawsze mniej niż dwukrotnie (najwyższy poziom wskaźnika notowano w 2012, było to 1,85 pkt).

W przychodach widać tendencję wzrostową, przeciętna roczna suma to 921,7 mln zł, średni zysk operacyjny wynosił ponad 15 mln zł. Jedyną stratą w badanym okresie była strata netto z roku 2012 (nawet wówczas jednak EBITDA i EBIT były dodatnie).

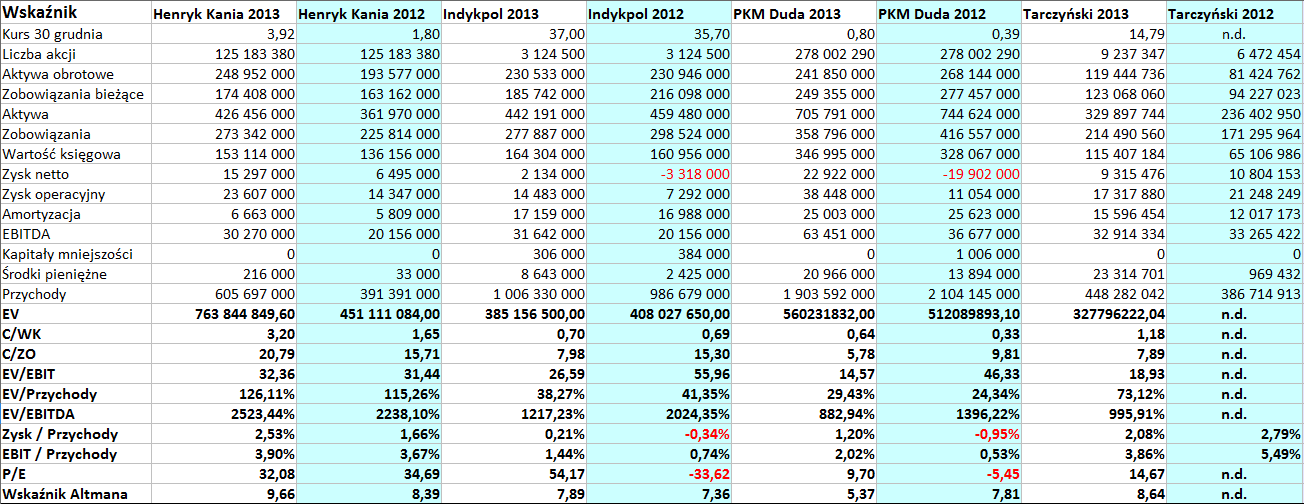

Przypomnijmy jeszcze tabelę, którą zilustrowaliśmy nasz ostatni raport nt. spółek mięsnych. Tabela ta pokazywała wyniki firm za lata 2012 i 2013:

Jak widać, tylko przychody PKM Duda w roku 2013 były wyższe niż Indykpolu. Obie firmy notowały w tymże roku obroty wynoszące ponad miliard złotych (w istocie PKM Duda zbliżał się już raczej do dwóch miliardów). Obie spółki cechowało także to, że po osiągnięciu w roku 2012 straty wyszły na plus (Henryk Kania i Tarczyński notowały zyski tak w 2012, jak i 2013 roku). Nie można powiedzieć, by Indykpol wygrał w kategorii rentowności operacyjnej za rok miniony: wyniosła ona 1,44 proc., gdy tymczasem w PKM Duda było to 2,02 proc., w Tarczyńskim 3,86 proc., w Henryku Kani zaś 3,90 proc. Słabo na tle pozostałych firm wypadła rentowność netto (0,21 proc.). Warto jednak cały czas pamiętać, że rezultaty te i tak były lepsze niż w 2012, zatem można mówić o ożywieniu i rozwoju firmy. Zdaje się to potwierdzać także i opisany wcześniej pierwszy kwartał roku 2014.

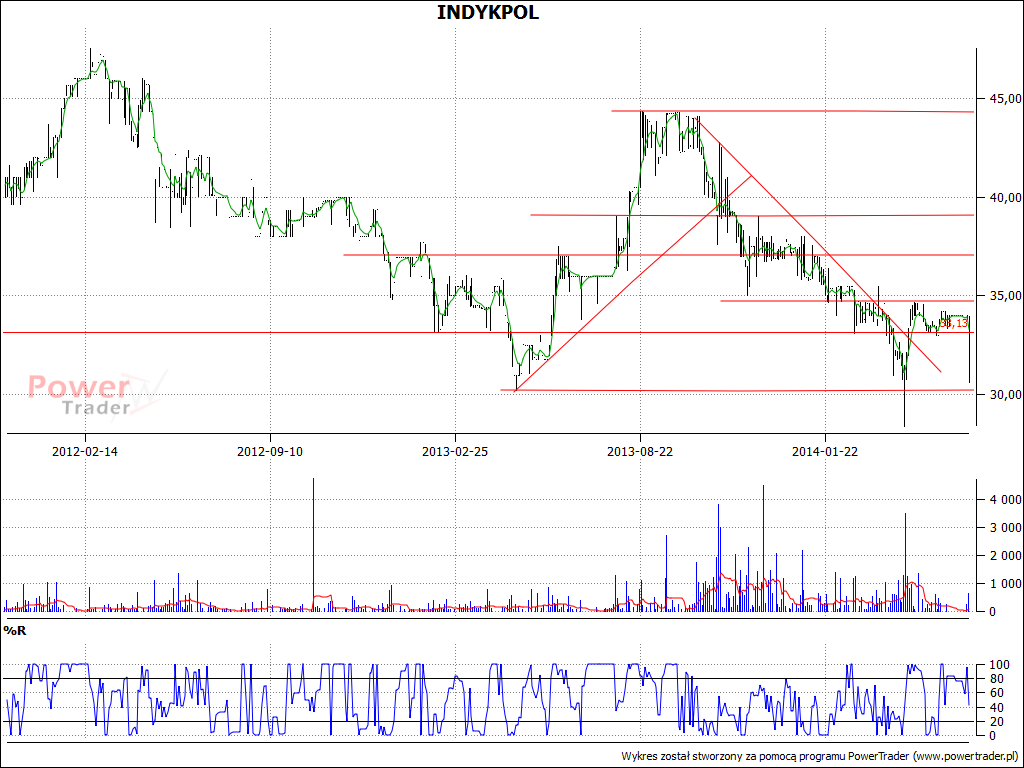

Ożywienie nie przełożyło się jednak jeszcze mocno na wykres kursu akcji. We wrześniu 2013 notowano wysokie poziomy w granicach 44 zł, potem jednak przyszła znaczna przecena, a kurs zszedł do 30 zł (a przez moment był nawet wyraźnie niżej). Owszem, potem cena częściowo się poprawiła, nie wyszła jednak ponad 34,65 zł. Co ciekawe, wczorajsza sesja była silnie spadkowa, finał nastąpił na 32,05 zł. Raport kwartalny pojawił się jednak już po sesji, stąd też niezmiernie intrygujące jest to, czy dziś pobudzi on nastroje, co teoretycznie powinno nastąpić. Oczywiście trzeba pamiętać o oporach: 33 zł, 34,5 – 35 zł, później 37 zł i okolice 39 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2895 gości