Lentex na parkiecie

- Utworzono: poniedziałek, 19, maj 2014 08:14

Za chwilę zajmiemy się wynikami zaprezentowanymi w pierwszym kwartale bieżącego roku przez Lentex. Mamy tu na myśli zarówno spółkę Lentex S.A., jak i grupę kapitałową, której ona przewodzi. Tym samym spoglądać będziemy na wyniki zarówno jednostkowe, jak i skonsolidowane.

Lentexu poniekąd nie trzeba przedstawiać. Jest to znany i dobrze rozpoznawalny producent elastycznych wykładzin różnego rodzaju (mieszkaniowych i sportowych) tudzież włóknin syntetycznych. Historia firmy to już ponad sto lat, albowiem powstała w roku 1911 jako filia przedsiębiorstwa Union Textile S.A. Po drugiej wojnie światowej produkcję w zakładach uruchomiono w roku 1951, zaś w 1974 rozpoczęto wytwarzanie wykładzin podłogowych PCW.

Obecnie Lentex to firma prywatna. 24,61 proc. akcji posiada Leszek Sobik (wraz z podmiotem "Sobik" Zakład Produkcyjny sp. z o.o. sp. k.), 14,41 proc. znany inwestor Krzysztof Moska, zaś 11,05 proc. ING OFE. Daje to free float na poziomie 49,93 proc.

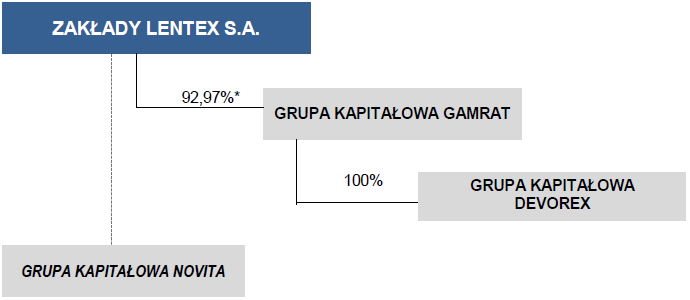

Lentex, jak wspomnieliśmy, przewodzi grupie kapitałowej, ta zaś wygląda następująco:

(źródło: raport Emitenta)

Warto mieć na uwadze, że firma Novita to również przedsiębiorstwo giełdowe. Novita produkuje włókniny gospodarcze, medyczne, sanitarne, obuwnicze, odzieżowe etc. Gamrat to z kolei nieco innego typu produkty z tworzyw sztucznych: mianowicie węże, systemy rurowe i rynnowe czy podsufitki.

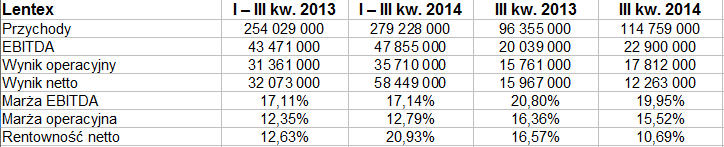

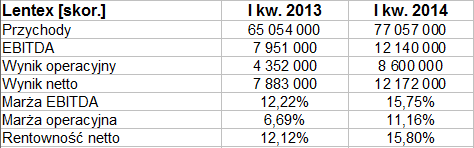

Poniżej widzimy skonsolidowane oraz jednostkowe przychody i zyski Lentexu za pierwsze trzy miesiące lat 2014 i 2013:

Jest dość ciekawe to, że choć jednostkowe przychody pozostały w styczniu, lutym i marcu 2014 na poziomie niemal takim, jak rok wcześniej, to jednak w ujęciu skonsolidowanym doszło do znacznej redukcji. Oto bowiem obroty z pierwszego kwartału 2014 to 77,06 mln zł, zatem jedynie 69 proc. kwoty notowanej rok wcześniej. Zyski jednak się poprawiły – operacyjny wzrósł z 7,08 mln zł do 8,6 mln zł, netto z 9,46 mln zł do 12,17 mln zł. Tym samym marża operacyjna podniosła się z 6,37 proc. do 11,16 proc., rentowność netto natomiast z 8,50 proc. do 15,80 proc. W ujęciu jednostkowym także zwraca uwagę poprawa rentowności – np. zwyżka marży EBIT z 8,10 proc. do 12,16 proc.

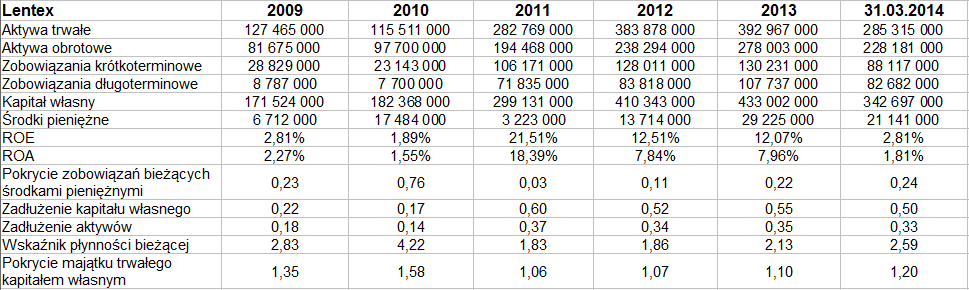

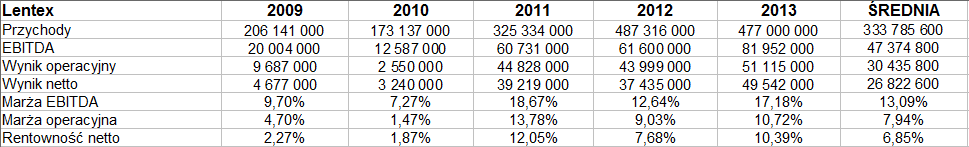

W kolejnych tabelach widzimy wyniki skonsolidowane z lat 2009 – 2013, dodatkowo zaś pozycje bilansowe grupy kapitałowej na koniec marca roku 2014.

W porównaniu z końcówką roku 2013 mamy znacznie niższe poziomy aktywów – np. trwałe obniżyły się z 393 mln zł do 283,3 mln zł. Co do środków pieniężnych, to w kwartale nieco spadła ich pula, ale dalej były solidne, wynosząc mianowicie 21,14 mln zł, tj. 24 proc. zobowiązań bieżących. W ogólności aktywa trwałe stanowiły niemal 260 proc. tychże krótkoterminowych długów. Zachowana była złota reguła bilansowa, podobnie jak i w dniach wieńczących lata 2009 – 2013. Zobowiązania stanowiły ogółem około połowę kapitału własnego (pod koniec marca 2014), a więc płynność nie była zagrożona.

Obniżenie wartości majątku trwałego grupy to w dużej mierze skutek zmniejszenia puli aktywów rzeczowych w porównaniu z końcem grudnia (z 278,35 mln zł do 177,6 mln zł). W aktywach obrotowych widać było m.in. redukcję poziomu zapasów. Co ciekawe, o ile doszło do potężnej obniżki na pozycji "aktywa finansowe wyceniane w wartości godziwej przez wynik finansowy" (z 63,9 mln zł do 8,82 mln zł), o tyle "aktywa finansowe dostępne do sprzedaży" wzrosły z 20 tys. zł do 55,27 mln zł.

Z raportu dowiadujemy się m.in., że pierwszy kwartał był czasem kontynuacji polityki zmian "w spółkach wchodzących w skład Grupy". Zmiany te tyczyły się "restrukturyzacji zatrudnienia, organizacji pracy, zmian w strukturze majątkowej, optymalizacji kosztowej, reorganizacji procesów i reżimów technologicznych".

Bardzo ważną przyczyną opisanych wyżej zmian w aktywach jest fakt, że z konsolidacji tak naprawdę została już wycofana Grupa Kapitałowa Plast-Box, do końca roku 2013 konsolidowana przez Gamrat. Otóż gdyby do tego nie doszło, to różnice pomiędzy pozycjami na koniec roku 2013 i tymi na koniec marca 2014 nie byłyby tak dramatyczne – obniżka aktywów trwałych sięgnęłaby jedynie 10 mln zł, a majątek obrotowy byłby nawet wyższy.

Analogicznie rzecz się ma z przychodami i zyskami kwartalnymi. Otóż gdyby pominąć Plast Box, to śmiało moglibyśmy rzec, iż rok temu w pierwszym kwartale Grupa Lentex odnotowała nie 111 mln zł przychodów, ale 65,05 mln zł. Sprawy miałyby się w ogólności tak:

Należy to mieć na uwadze, gdy analizuje się rezultaty Lentexu za ostatni okres. Warto tymczasem spojrzeć też i na wykres notowań giełdowych:

Jak widać, wiosną ubiegłego roku akcje można było nabyć nawet za 4,30 zł i taniej. Potem jednak rozwinął się bardzo silny trend wzrostowy, przełamano kolejne poziomy oporu, aż wreszcie ceny zaczęły się ocierać o obszar 8 – 8,50 zł. Na razie jednak nie udało się go pokonać i tak naprawdę od dobrych kilku miesięcy mamy konsolidację. Wsparcia co prawda się bronią – ale czy wytrzymają? Odpowiedź zależy od tego, jak inwestorzy zareagują na nowe wyniki – i czy będą brać pod uwagę niuanse opisane przez nas powyżej.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2463 gości