Wielki metalowy kompleks

- Utworzono: poniedziałek, 19, maj 2014 13:40

Przed nami Complex S.A. - czyli spółka inwestycyjna z branży metalowej, zarządzająca portfelem przedsiębiorstw funkcjonujących w tym właśnie sektorze. Głównymi akcjonariuszami Complex są Michał Nowacki (78,97 proc. akcji) i Katarzyna Nowacka (5,01 proc.). Michał Nowacki jest zresztą prezesem zarządu spółki.

Co składa się na grupę kapitałową, której przewodzi Complex? Otóż pod koniec pierwszego kwartału bieżącego roku były to następujące podmioty:

(źródło: raport Emitenta)

Widzimy, że w portfelu badanej przez nas firmy są przedsiębiorstwa wytwarzające bardzo rozmaite artykuły. W istocie Complex dzieli swoją działalność na następujące segmenty:

– narzędzia, elektronarzędzia i obrabiarki

– łożyska i elementy przenoszenia napędu

– przemysłowe połączenia śrubowe

- łożyska i części motoryzacyjne

– chemia przemysłowa i motoryzacyjna

– maszyny i urządzenia dla przemysłu wydobywczego

– specjalne konstrukcje spawane

– automatyka, hydraulika, pneumatyka przemysłowa

– logistyka

– nieruchomości przemysłowe i komercyjne

W pierwszym kwartale roku bieżącego oraz analogicznym okresie roku 2013 przychody i zyski skonsolidowane grupy kapitałowej Complex wyglądały następująco:

Otóż trzeba przyznać, że początek roku 2014 zaprezentował się gorzej niż styczeń, luty i marzec 2014. Znacznie spadły przychody (z 34,5 mln zł do 26,46 mln zł), czemu bynajmniej nie towarzyszył wzrost zysków. Tym samym spadły rentowności – np. marża procentowa EBIT została zredukowana z 5,82 proc. do 3,97 proc., a rentowność netto z 2 proc. do 0,33 proc.

Z najnowszego raportu dowiadujemy się, że zasadniczy wpływ na zmniejszenie przychodów Grupy Complex miały działania naprawcze w niej prowadzone. W szczególności ograniczona została działalność w segmentach "charakteryzujących się niską marżowością". Warto zauważyć, że choć EBITA, EBIT i wynik netto spadły w skali rocznej, to jednak na samej sprzedaży wynik się poprawił – w pierwszym kwartale 2013 był bowiem ujemny (-730 tys. zł), rok później już dodatni (818 tys. zł).

Istotna dla firmy była, jest i będzie sytuacja geopolityczna na Ukrainie – sprzedaż do tego kraju stanowiła 11 proc. całorocznych obrotów z roku 2013. Tymczasem w I kw. 2014 udział ten spadł do 7 proc. Spółki należące do grupy starają się w związku z tym zwiększać aktywność na takich rynkach jak Europa Zachodnia i Afryka.

Na wyniki finansowe wpływ miało też objęcie konsolidacją (od 1 stycznia) firm Factory Business Park i B2B Properties – przy czym "w związku z nadwyżką kapitału własnego spółek nad wartością ich udziałów, w sprawozdaniu został wykazany zysk o wartości 453 tys. zł".

Przypomnijmy wyniki z lat 2009 – 2013 (skonsolidowane):

Przeciętne roczne obroty Grupy wynosiły w tym okresie ok. 123 mln zł, średni wynik operacyjny natomiast niemal 6 mln zł. Lata 2009 i 2012 kończyły się stratami netto, poza tym jednak notowano zawsze (w badanym pięcioleciu) zyski, w szczególności operacyjne. Rentowność EBIT w 2013 roku była lepsza niż w 2012 (4 proc. wobec 2,41 proc.), ale jednak dużo niższa niż w dobrych pod tym względem latach 2010 i 2011.

Pod koniec marca 2014 skonsolidowane aktywa trwałe opiewały na 113,3 mln zł, obrotowe na 68,26 mln zł, środki pieniężne na 2,15 mln zł. Środki te stanowiły 3 proc. długów bieżących, a więc niewielki odsetek. Widać w każdym razie, że pokrycie to nigdy w firmie nie jest specjalnie wysokie. Wskaźnik płynności bieżącej był powyżej 1 pkt (co należy ocenić pozytywnie) w latach 2009 – 2011, potem już niestety nie. Ostatnio plasował się na poziomie 0,84 pkt. Nie była zachowana złota reguła bilansowa (kapitał własny pokrywał jedynie 70 proc. majątku trwałego). Zobowiązania przewyższały nieco kapitał własny, stanowiąc 130 proc. jego wartości. Wszystko to nie znaczy oczywiście, by sytuacja płynnościowa przedsiębiorstwa była dramatyczna, niemniej nie jest to ideał, patrząc z teoretycznego punktu widzenia.

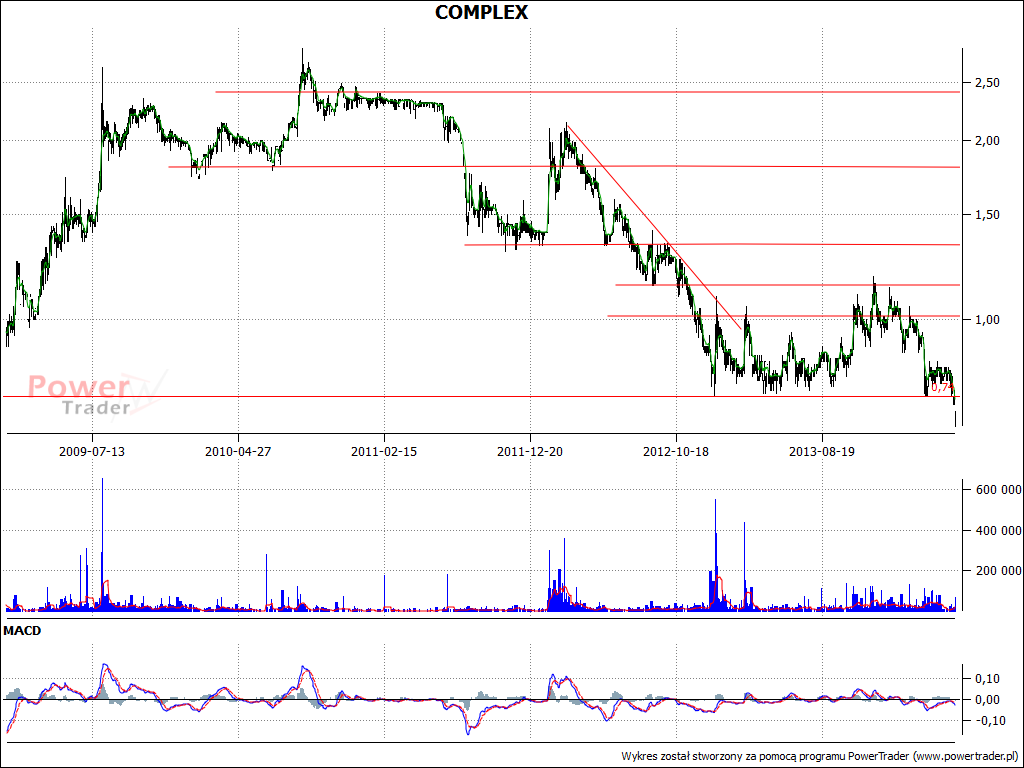

Na początku marca 2012 roku, a więc ponad dwa lata temu, cena jednej akcji sięgała więcej niż 2 zł. Potem przyszła silna przecena, kurs spadał nawet w okolice 75 groszy. W istocie tam właśnie znajduje się obecnie, a tak naprawdę piątkowe zamknięcie (16 maja) nastąpiło na 68 groszach i sesja była zniżkowa. Budzi to niepokój co do dalszej sytuacji. Są to zresztą nowe historyczne minima, stąd trudno wytyczyć wsparcie. Inwestorzy powinni się z tym liczyć. W sposób nieco kolokwialny rzec można, iż firmie na plus zaliczyć na pewno należy to, że jest na plusie (wciąż). Z drugiej strony, musi ona zadbać o poprawę rentowności. Na razie zarząd prowadzi działania takie jak konsolidacja spółek w obrębie grupy kapitałowej, ma także zamiar odsprzedać część spółek oraz komercjalizować niektóre nieruchomości. W skali makroekonomicznej ważne będą takie kwestie jak zmiany cen surowców, sytuacja na Ukrainie, zmiany kursów walut oraz koniunktura właśnie na rynku nieruchomości.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3319 gości