Mięso wysokiej jakości

- Utworzono: czwartek, 22, maj 2014 13:10

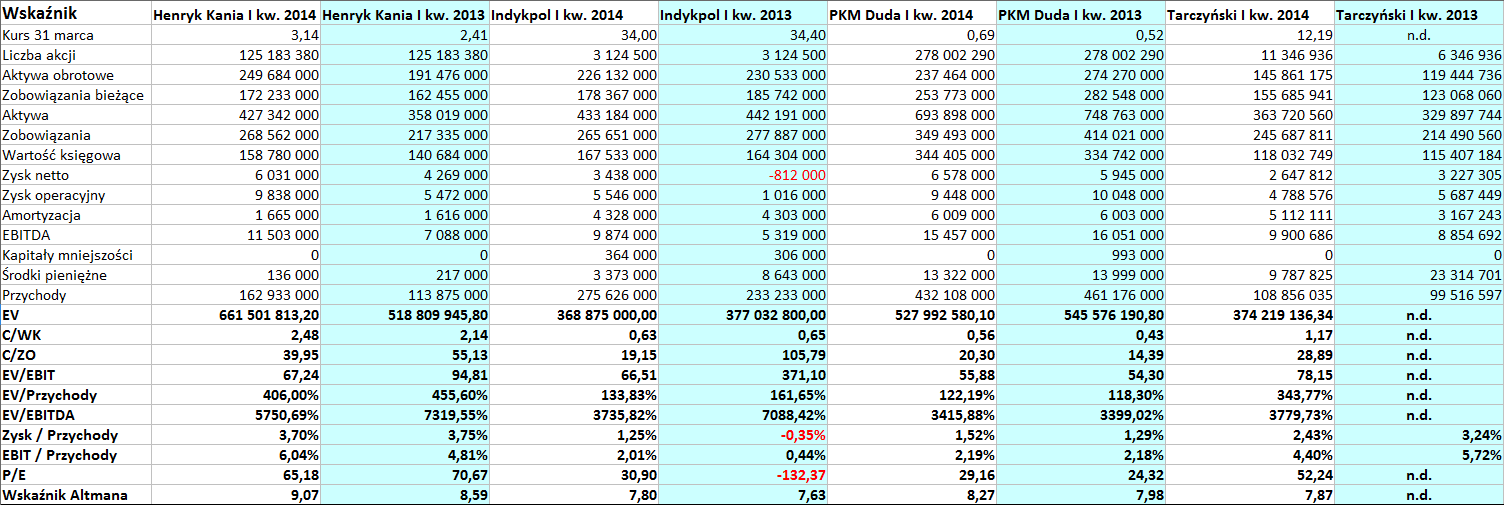

Powracamy dziś do czterech działających na GPW spółek mięsnych, aby spojrzeć na ich wyniki za pierwszy kwartał bieżącego roku, a także na wykresy notowań akcji.

Czterech naszych bohaterów to rzecz jasna Henryk Kania, Indykpol, PKM Duda oraz Tarczyński. Ostatnia z nich ma najkrótszy staż giełdowy, sięgający raptem lipca roku 2013. Dla porównania, akcjami Henryka Kani obraca się na parkiecie od sześciu lat, PKM Duda debiutował w roku 2002, zaś Indykpol to prawdziwy weteran – spółka wkroczyła na giełdę już dwie dekady temu.

Zakłady Mięsne Henryk Kania to spółka znana z marki o nazwie takiej samej jak nazwa firmy, a także z marki Polskie Snaki. Przedsiębiorstwo produkuje też Kabanosy Tradycyjne (w kilku odmianach). Korzenie firmy, jak można się dowiedzieć ze strony internetowej, sięgają XIX wieku i "tradycji rzemiosła masarskiego w Pszczynie", niemniej w nowoczesnej postaci Zakłady zaczęły funkcjonować w roku 1990.

Firma Tarczyński obecna jest na rynku od ponad dwudziestu lat, koncentruje się na przetwórstwie drobiu i wieprzowiny, a jej marki to Tarczyński i Dobrosława. Produktami przedsiębiorstwa są m.in. kiełbasy, szynki i rozmaite wędliny. Warto odnotować, że spółka ("w odróżnieniu od wielu firm z branży") nie prowadzi chowu trzody chlewnej na potrzeby własne, nie zajmuje się też ubojem.

PKM Duda – czyli Polski Koncern Mięsny – to ogromna grupa kapitałowa, przy czym początki spółki dominującej sięgają roku 1990. Obecnie grupa skupia ok. 30 spółek, te zaś prowadzą m.in. ubój i rozbiór mięsa, hodowlę trzody, uprawę zbóż, produkcję i dystrybucję mięsa. Jak widać, profil działalności jest zróżnicowany.

Indykpol jest o tyle specyficzny, że – w zgodzie z nazwą – koncentruje się na drobiu, a w zasadzie na przetworach z mięsa indyków. Firma jest, a przynajmniej sama tak siebie określa, "najbardziej rozwiniętą krajową organizacją specjalizującą się w hodowli i przemysłowym tuczu indyków, sprzedaży hurtowej i detalicznej tuszek, elementów z drobiu, mięsa indyczego i jego przetworów". Produkty to m.in. różne gatunki parówek, szynek, kiełbas czy pasztetów.

Za chwilę zobaczymy wyniki finansowe badanych przedsiębiorstw za I kw. roku 2014 oraz analogiczny okres roku 2013. W przypadku Henryka Kani będą to wyniki jednostkowe, bo tylko takie zostały tym razem opublikowane. W pozostałych przypadkach rozpatrujemy rezultaty skonsolidowane grup kapitałowych.

Tak, jak wspomnieliśmy wcześniej, przedsiębiorstwem największym pod względem sumy aktywów jest PKM Duda. Majątek tej grupy kapitałowej opiewał pod koniec marca na niemal 694 mln zł, zresztą była to kwota niższa niż notowana równo rok wcześniej (wtedy aktywa Koncernu wynosiły prawie 749 mln zł).

PKM miał pod koniec marca 13,32 mln zł środków pieniężnych, co oznaczało pokrycie jedynie 5,25 proc. zobowiązań bieżących. To dość słaby wynik, szczególnie że nawet całość aktywów obrotowych nie przewyższała tychże krótkoterminowych długów (wskaźnik płynności bieżącej lokował się na poziomie 93,6 proc.). W przypadku Henryka Kani było to 1,45 pkt, w Indykpolu 1,27 pkt, w Tarczyńskim 0,97 pkt. Co do Henryka Kani, to warto odnotować, że mimo dobrego wskaźnika płynności bieżącej, pokrycie zobowiązań bieżących samymi tylko pieniędzmi stoi bardzo nisko – firma posiadała pod koniec marca tylko 136 tys. zł.

We wszystkich przedsiębiorstwach zobowiązania ogółem przekraczały pod koniec marca kapitał własny, co samo w sobie nie jest rzeczą pozytywną, ale jak najbardziej możliwą do tolerowania, o ile nadwyżka nie jest zbyt duża. Otóż najwyższa była w przypadku firmy Tarczyński, gdzie długi stanowiły więcej niż dwukrotność kapitału własnego.

Największe przychody odnotował w kwartale PKM Duda – było to 432,1 mln zł, kwota niższa od wypracowanej rok wcześniej o ok. 30 mln zł. Równocześnie jednak wzrosły – co prawda bardzo nieznacznie – rentowności tej firmy, np. marża netto z 1,29 proc. do 1,52 proc. Spadły rentowności Tarczyńskiego (operacyjna z 5,72 proc. do 4,40 proc., netto z 3,24 proc. do 2,43 proc.).

Najwyższe marże w styczniu, lutym i marcu 2014 prezentował natomiast Henryk Kania – w przypadku EBIT było to aż 6,04 proc., netto natomiast 3,70 proc. Indykpol odnotował wartości najwyższe, ale godne uwagi jest to, że o ile w pierwszym kwartale 2013 firma poniosła stratę netto (niewielką), o tyle rok później wyszła na plus.

Wskaźnik Altmana dla rynków wschodzących nie sugerował rychłego bankructwa którejkolwiek z firm, notując poziomy powyżej 5,5 pkt. Wskaźnik C/ZO najniższy był w Indykpolu, nieznacznie tylko wyższy w PKM Duda (w obu przypadkach były to okolice 20 pkt). Również C/WK lokował się ostatnio najniżej właśnie w przypadku tych dwóch firm, co przynajmniej teoretycznie zachęcałoby do zakupu ich akcji. Spójrzmy zatem na wykresy notowań:

W przypadku Henryka Kani sytuacja jest dość specyficzna. Teoretycznie można mówić, że w długim terminie (licząc od wakacji roku 2012) mamy trend wzrostowy. Z drugiej strony, pod koniec września 2013 ceny osiągały maksima bliskie 4,50 zł, po czym tak naprawdę rozwinęła się tendencja spadkowa. Owszem, przy 2,50 zł nastąpiło odbicie, ale ostatnio znów mamy delikatną korektę i na razie nie jest pewne, czy notowania wystrzelą silnie do góry. Wyniki firmy (wzrost przychodów i zysków, rentowności lepsze w skali rocznej) sugerują, że jest to możliwe, ale dopiero wyjście ponad 3,28 zł będzie mocnym sygnałem zmian.

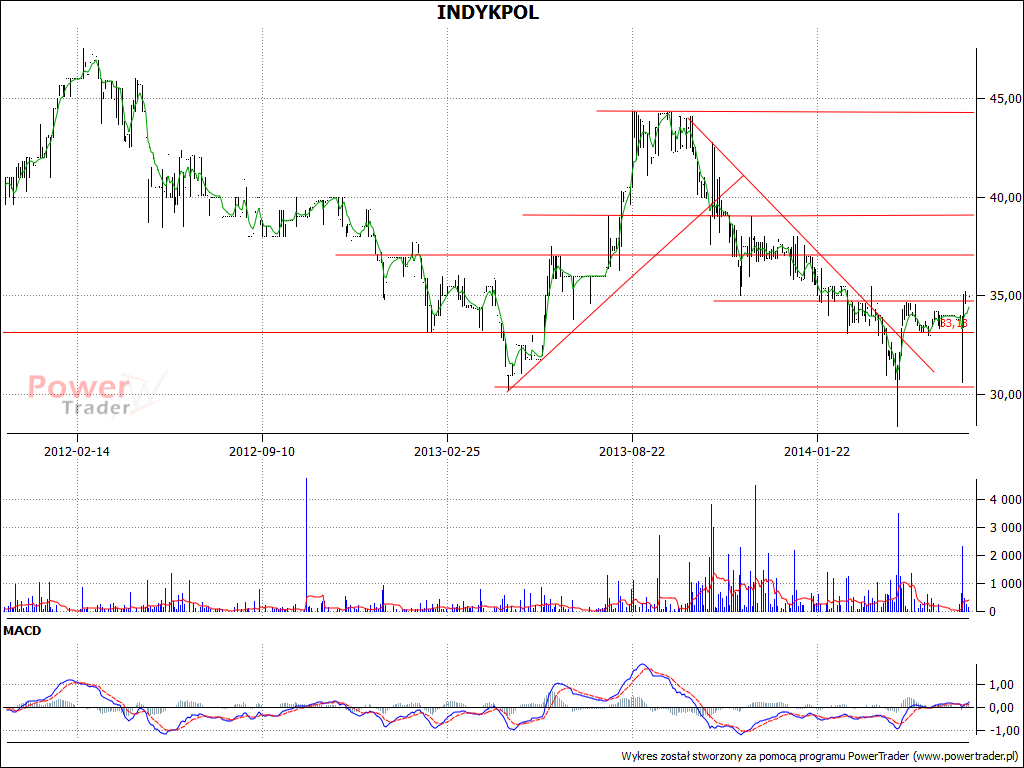

Wykres Indykpolu przedstawia się podobnie, choć w innej skali – tj. przy cenach rzędu kilkudziesięciu złotych. Tym niemniej także i tu jesienią 2013, po uprzednich wzrostach, zaczął się spadek z okolic 44 zł do mniej niż 30 zł (marzec 2014). Ostatnio widać próby podchodzenia wyżej, trzeba będzie jednak pokonać linię 35 zł, a następnie okolice 37 zł, by rzecz stała się wiarygodna.

Notowania PKM Dudy w dużej mierze powtarzają opisany wyżej schemat. Tutaj finał przeceny nastąpił, jak się wydaje, przy 60 groszach, a byki zmagają się teraz z oporem na 74 groszach. Jeśli linia zostanie przebita, to prawdopodobna będzie zwyżka do 79 – 80 groszy.

Notowania ostatniej ze spółek – najmłodszej stażem – podążają od połowy marca w wąskiej konsolidacji. Jej dolne ograniczenie to 11,60 zł, górne można lokować przy 12,24 zł, a potem przy 12,70 zł. Ostatnie sesje finiszowały raczej w pobliżu ograniczenia dolnego, ale sprawa nie jest bynajmniej przesądzona. Kolejnym wsparciem może w razie czego być 11 zł – z uwagi na znaczenie symboliczne (psychologiczne) oraz fakt, że mniej więcej tam (11,02 zł) wypadło minimum dzienne z 14 marca. Firma nie jest zapewne w złej kondycji, ale choćby wspomniany wcześniej spadek rentowności mógł popsuć nastroje graczy.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3098 gości