ABC płytek

- Utworzono: środa, 28, maj 2014 10:44

.jpg)

W tym roku Polcolorit obchodzi trzydziestolecie działalności. Firma powstała bowiem w roku 1984, a jej władze deklarują, że od tego czasu "nieprzerwanie się rozwija". Oznacza to poszerzanie asortymentu oraz rozbudowę parku maszynowego. Wspomnijmy, że zakład produkcyjny Polcoloritu położony jest u podnóża Karkonoszy, niedaleko trasy łączącej Jelenią Górę ze Szklarską Porębą.

Firma produkuje płytki ścienne i podłogowe (szkliwione), a poza tym również dekory i listwy oraz "asortyment ręcznie malowany na specjalne zamówienie klienta indywidualnego". Znana jest z marki Marconi. Nazwa ta nie jest przypadkowa, albowiem prezesem spółki i jej założycielką jest Barbara Urbaniak-Marconi. Posiada ona zresztą aż 71,08 proc. głosów na WZ i 65,86 proc. akcji. Udział jej syna (Vittorio Marconiego) to 8,71 proc. i 10,28 proc.

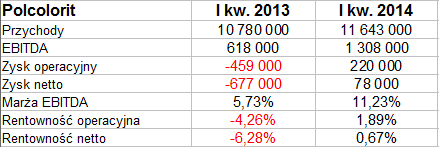

W pierwszym kwartale roku 2014 przychody Polcoloritu wzrosły w skali rocznej o ponad 8 proc. Widzimy to w poniższej tabeli:

Pozytywnie wypada ocenić to, że przedsiębiorstwo odnotowało w badanym okresie zyski, w szczególności 220 tys. zł zysku operacyjnego (nawet jeśli rentowności nie były zbyt wysokie). Trzeba bowiem pamiętać, że w styczniu, lutym i marcu 2013 wyniki były (prócz EBITDA) ujemne.

Firmie udało się nie tylko zwiększyć przychody, ale i ograniczyć koszty, oszczędzając np. przy produkcji. Zwiększenie sprzedaży, dodatni wynik netto, wprowadzenie na rynek nowych dekoracji, kontynuacja restrukturyzacji – to niektóre z czynników uznanych przez zarząd za sukcesy kwartału.

Były też i porażki – mianowicie nie wzrosła w zakładany sposób sprzedaż eksportowa, nie wykorzystano też w pełni mocy produkcyjnych zakładu.

Jeśli chodzi o sprawy sądowe, to Polcolorit jest stroną w procesie z powództwa byłego wiceprezesa, który żąda przywrócenia do pracy lub odszkodowania. W pierwszym kwartale firma posiadała z tytułu pozwów sądowych warunkowe zobowiązania w kwocie 72 tys. zł.

Z innych kwestii warto wspomnieć o tym, że prowadzone są "aktywne rozmowy z Bankiem Pekao" dotyczące m.in. "wydłużenia trwania umów kredytów finansujących bieżącą działalność Spółki". Negocjacje rokują, wedługo ostatnich wiadomości, pozytywnie. Z drugiej strony, Polcolorit nie będzie kontynuował rozmów o współpracy gospodarczej z firmą Citronex I sp. z o.o. ze Zgorzelca, która miała udzielić pożyczek na rzecz Polcoloritu.

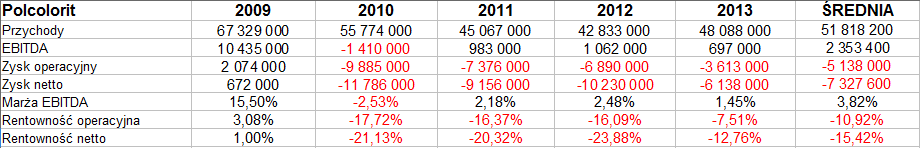

Jak wspomnieliśmy, pierwszy kwartał roku 2014 przyniósł spółce zyski. To pozytywny znak, bo w wynikach z lat 2009 – 2013 jest niestety bardzo dużo czerwieni:

Jak widać, ostatni raz roczny zysk netto notowano w roku 2009, było to 672 tys. zł. Później firmie udawało się wypracować co najwyżej dodatni EBITDA (lata 2011 – 2013), ale EBIT i wynik netto były już ujemne. Nic dziwnego, że firma przechodzi proces restrukturyzacji.

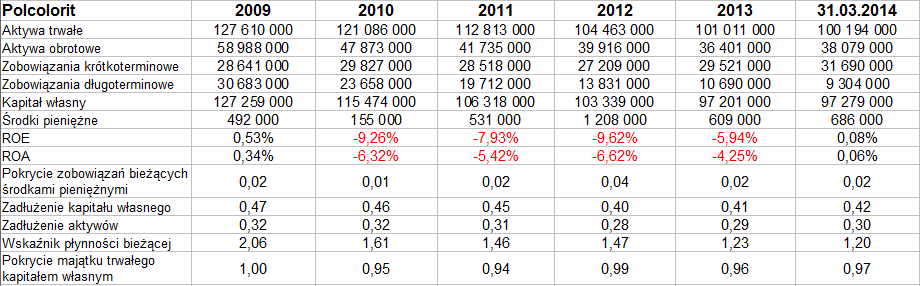

W bilansie niepokoić może bardzo mała kwota środków pieniężnych (np. na koniec marca było to raptem 686 tys. zł, tj. 2 proc. zobowiązań krótkoterminowych). Wskaźnik płynności bieżącej lokuje się powyżej 1 pkt, co oceniamy pozytywnie, są natomiast pewne kłopoty z zachowaniem złotej reguły bilansowej (acz można rzec językiem potocznym, że odpowiedni wskaźnik się o nią ociera, ostatnio wynosił bowiem 0,97 pkt). Ogół zobowiązań jest na szczęście dużo niższy od kapitału własnego, co jest pozytywne z płynnościowego punktu widzenia.

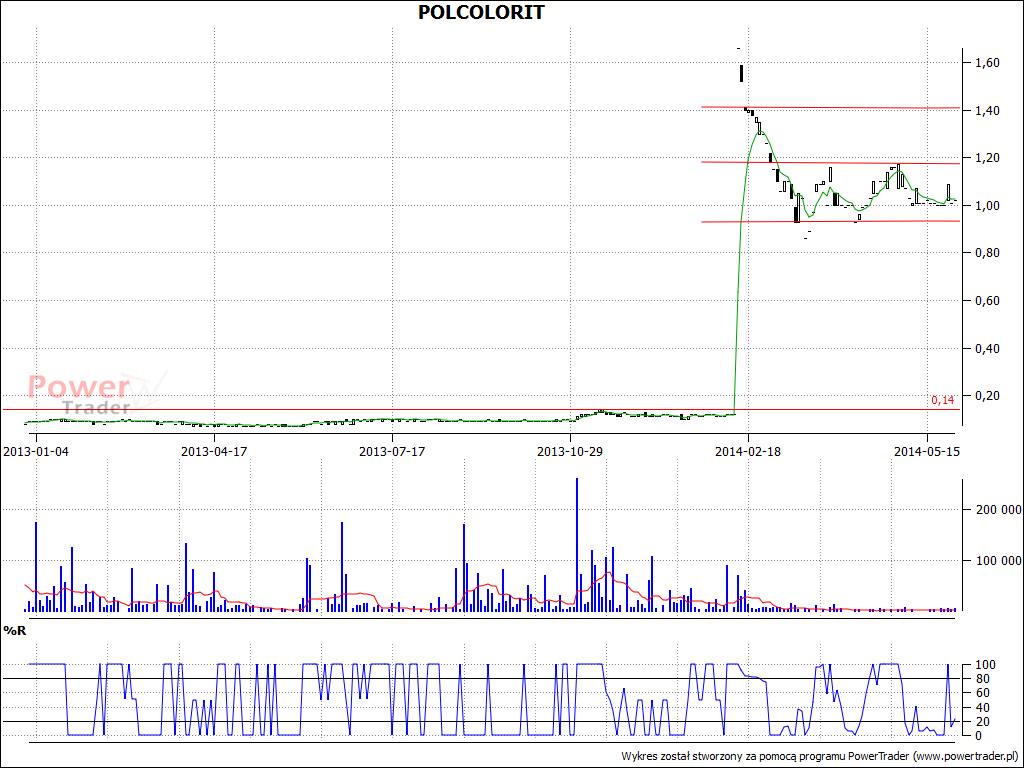

Patrząc na wykres notowań akcji, trzeba mieć świadomość, iż firma na początku tego roku dokonała scalenia akcji w skali dziesięciokrotnej. Podwyższyło to kurs, ale później nie wytworzył się trend wzrostowy. W istocie ostatnie tygodnie to już konsolidacja, z dołu ograniczana przez 1 zł i 0,93 zł, z góry natomiast przez 1,17 zł. Jak wspominaliśmy w raporcie branżowym, brak na razie mocnych sygnałów wzrostowych.

Polcolorit to firma dużo mniejsza niż Rovese i nie mająca tak szerokiego asortymentu (Rovese to nie tylko płytki, ale i urządzenia sanitarne etc.). Polcolorit skalą i rodzajem działalności jest bliższy firmie Ceramika Nowa Gala. Obie spółki w pierwszym kwartale roku 2013 notowały wyniki ujemne (EBIT i netto), zaś w tym roku okres ów przyniósł im zyski. Rentowność operacyjna Ceramiki wyniosła 2,16 proc., Polcoloritu zaś 1,89 proc., a więc były to zbliżone poziomy. Z drugiej strony, Ceramika miała dużo wyższe obroty (41,7 mln zł, a Polcolorit tylko 11,64 mln zł). Najważniejsze jest zresztą to, że choć dla Ceramiki rok 2013 też zakończył się stratą netto, to jednak była ona niewielka, a poza tym udało się osiągnąć dodatni EBIT. Co więcej, cztery wcześniejsze lata obyły się w ogóle bez strat. Polcolorit ma zatem przed sobą obecnie trudniejszą drogę do wyjścia na prostą.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4733 gości