Jest dobrze i ma być dobrze?

- Utworzono: wtorek, 10, czerwiec 2014 08:10

"Nie występują czynniki zagrażające osiągnięciu dobrych wyników finansowych w II kwartale 2014 roku" – tak przedstawia się sytuacja firmy Berling zdaniem jej zarządu, a przynajmniej na takie sformułowanie natrafić mogliśmy w sprawozdaniu za trymestr otwierający rok bieżący.

Drugi kwartał jeszcze się nie zakończył, a więc pozostało jeszcze trochę czasu do weryfikacji przywołanego wyżej zdania, niemniej możemy skupić się na wynikach firmy ze stycznia, lutego i marca. W tym kontekście wypada jednak wpierw przypomnieć, że Berling to hurtownia chłodnicza, mająca za sobą ponad dwie dekady działalności. Rozprowadza różnego rodzaju urządzenia – agregaty, zespoły sprężarkowe, skraplacze, chłodnice powietrza, wentylatory etc. Sprzęt ten znajduje zastosowanie m.in. w sklepach i magazynach, a dostarczany jest przez renomowanych producentów, takich jak Alco Controls, Danfoss, Carly, Harris czy Kriwan.

To zresztą nie wszystko: otóż do grupy kapitałowej prowadzonej przez Berling należy spółka produkcyjna Arkton, samodzielnie wytwarzająca rozmaite urządzenia chłodnicze, w tym także na indywidualne zamówienie.

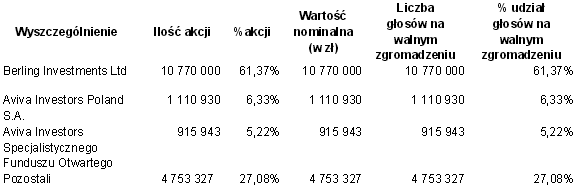

Firma Berling kontrolowana jest przez rodzinę Berling, co nie jest żadną tajemnicą, aczkolwiek na pierwszy rzut oka może nie być widoczne, jako że kontrola ta odbywa się przez podmiot cypryjski Berling Investments Ltd. Połowę udziałów w nim ma Hanna Berling (prezes zarządu), po 25 proc. natomiast Tomasz i Marcin Berlingowie, tj. przewodniczący i jeden z członków rady nadzorczej. Pełna struktura akcjonariatu spółki Berling wygląda tak:

(źródło: raport Emitenta)

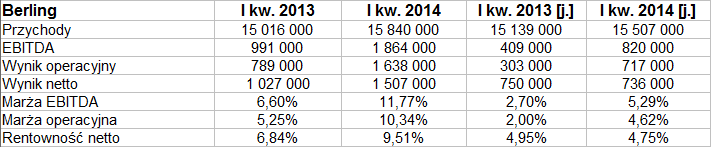

Spójrzmy na skonsolidowane i jednostkowe wyniki finansowe przedsiębiorstwa z pierwszego kwartału roku 2014 oraz analogicznego okresu roku ubiegłego (przychody stanowią sumę wpływów ze sprzedaży produktów, towarów i usług oraz pozostałych przychodów operacyjnych, zresztą nieznacznych):

Obroty grupy kapitałowej w pierwszym kwartale 2014 to 15,84 mln zł, a więc kwota nieco wyższa niż w analogicznym okresie roku 2013 (wtedy było to niespełna 15,02 mln zł). Godne uwagi jest to, że poprawie w skali rocznej uległy rentowności – np. operacyjna wzrosła z 5,25 proc. do 10,34 proc., netto z 6,84 proc. do 9,51 proc. Innymi słowy, udało się wygenerować wyraźnie wyższe zyski. W ujęciu jednostkowym także mieliśmy do czynienia z podwyżką marży operacyjnej (i EBITDA), natomiast rentowność netto nieznacznie spadła (z 4,95 proc. do 4,75 proc.).

Kwartał upłynął zupełnie spokojnie – zarząd nie rozpoznał istotnych zdarzeń, które mogłyby "znacząco wpłynąć na ocenę i zmiany sytuacji majątkowej, finansowej i wyniku finansowego", nie udzielano pożyczek, kredytów i gwarancji, nie było istotnych dokonań i niepowodzeń. Przychody były stosunkowo niskie z powodu sezonowości – największe obroty Berling osiąga w II i III kwartale. Przepływy pieniężne z działalności operacyjnej były wyraźnie dodatnie (2,5 mln zł), te z finansowej i inwestycyjnej lokowały się nieznacznie poniżej zera (w granicach kilkudziesięciu tys. zł).

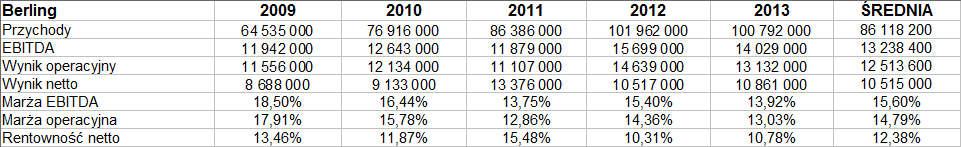

Poniżej mamy rezultaty skonsolidowane z lat 2009 – 2013:

Przeciętne roczne obroty to 86,12 mln zł, przy czym w roku 2012 i 2013 przychody były nader podobne do siebie, w okolicy 100 mln zł. Można je zresztą uznać za wysokie (patrząc na wpływy z lat 2009 – 2011). W całym pięcioletnim okresie rentowności operacyjne były kilkunastoprocentowe i niemal to samo można rzec o marżach netto. Niemal, bo w dwóch ostatnich latach osunęły się w obszar 10 – 11 proc.

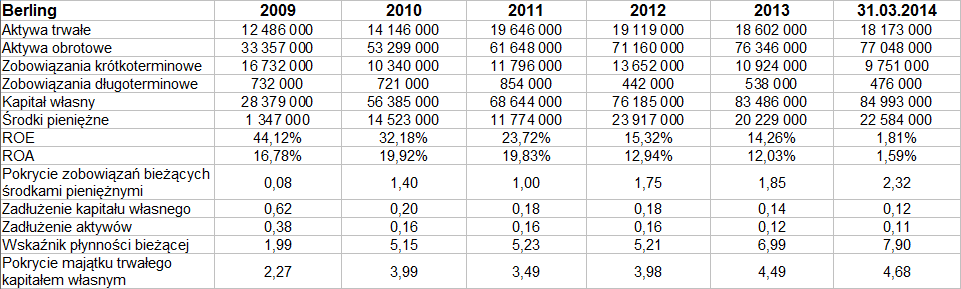

W aktywach dominuje majątek obrotowy, wskaźnik płynności bieżącej ma bardzo wysokie poziomy, np. pod koniec marca było to 7,90 pkt. Jest to pozytywne z punktu widzenia wypłacalności, podobnie jak fakt, że same tylko środki pieniężne grubo ponad dwa razy przewyższały zobowiązania bieżące (to jednak nie jest wcale zjawiskiem koniecznym). Kapitał własny bez problemu pokrywa ogół zobowiązań, ostatnio stanowiły one jedynie kilkanaście proc. jego wartości – taka proporcja również nie jest konieczna, większe finansowanie kapitałem obcym nie musiałoby być błędem. Średnie wartości ROE i ROA z lat 2009 – 2013 to 25,92 proc. i 16,30 proc.

A co mówi nam wykres notowań kursu akcji? Wrażenie nie jest złe. W zasadzie imponujące jest to, że o ile dwa lata temu papierami handlowano niekiedy nawet po 3,40 zł i niżej, o tyle w lutym roku obecnego cena dobijała do 8,88 zł. Ostatnio jednak trend nieco wyhamował, mieliśmy do czynienia z korektą i wygląda na to, że rysuje się już konsolidacja. Wsparcia mamy przy 6,50 – 6,70 zł i niżej na 6 zł oraz 5,45 zł i 4,90 zł. Poziomy oporu to 7,65 – 7,70 zł oraz okolice minimalnie niższe niż 8,90 zł. Dojście do nich nie jest wykluczone, uczciwie trzeba jednak przyznać, że z technicznego punktu widzenia bardzo prawdopodobny w najbliższych tygodniach jest po prostu rozwój trendu bocznego, z czym należy się liczyć.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2777 gości