Tell-ekomunikacja na parkiecie

- Utworzono: środa, 09, lipiec 2014 10:44

Na wykresie kursu akcji firmy Tell od blisko roku widać stan konsolidacji. Zasadniczo opory wyznaczyć można w okolicach 12 zł i 13 zł, wsparcia zaś w obszarze 10,50 – 10,60 zł, ale warto zauważyć, że w pierwszej połowie maja strona podażowa próbowała zbić kurs nawet poniżej 9,50 zł. To się jednak ostatecznie nie powiodło i notowania powróciły do wcześniejszego zakresu wahań, w ostatnich dniach oscylując w pobliżu 11 zł.

Tell to przedsiębiorstwo zaliczne przez GPW do sektora handlu detalicznego, przy czym wypadałoby określić je jako funkcjonujące na przecięciu tego właśnie segmentu z telekomunikacją. W istocie bowiem Tell prowadzi ogólnopolską sieć salonów sprzedaży, w których klienci nabywać mogą telefony komórkowe i usługi pod marką Orange.

W ostatnim dniu marca 2014 roku spółka prowadziła 170 salonów, a więc mniej niż rok wcześniej (wtedy było ich 178). Firma stara się je lokować w popularnych galeriach handlowych czy np. w pobliżu najważniejszych ulic.

Spółka przewodzi grupie kapitałowej, do której należą jeszcze spółki zależne Euro-Phone sp. z o.o., PTI sp. z o.o. oraz Toys4Boys.pl sp. z o.o. Należy jednak odnotować, że ostatni z tych podmiotów nie jest uwzględniany przy konsolidacji wyników finansowych. Bardzo istotne jest to, że o ile Tell jako podmiot dominujący zajmuje się marką Orange, o tyle spółki zależne prowadzą salony innych operatorów, o czym za chwilę.

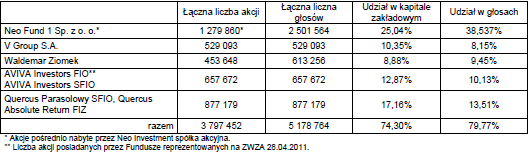

Strukturę akcjonariatu obrazuje tabela:

(źródło: raport Emitenta)

Spójrzmy na rezultaty skonsolidowane i jednostkowe Tell za I kw. roku 2014 oraz analogiczny okres roku 2013:

Działanie w formie grupy jest niewątpliwie istotne, skoro jednostkowe obroty w styczniu, lutym i marcu 2014 były równe mniej niż 19 mln zł, a skonsolidowane przekraczały 56 mln zł. Tak czy inaczej, w obu pzypadkach kwoty okazały się niższe niż rok wcześniej. Doszło też do redukcji zysków, np. skonsolidowany wynik EBIT zmniejszył się z 2,1 mln zł do 1,71 mln zł. Tym samym marża EBIT spadła z 3,07 proc. do 3,04 proc. Rentowność netto grupy obniżyła się z 2,31 proc. do 2,25 proc. Były to oczywiście ruchy kosmetyczne, silniejsze widzimy natomiast w rezultatach spółki dominującej (tutaj np. rentowność operacyjna zeszła z 10,24 proc. do mniej niż 5,7 proc.).

Wspomnieliśmy o 170 salonach Orange prowadzonych przez Tell (spółkę-matkę) pod koniec marca. Dodajmy węc, że spółki zależne prowadziły wtedy 172 salony innych operatorów (Plus, T-Mobile Polska), co zresztą też było liczbą nieco niższą od notowanej rok wcześniej (tj. od 177).

W danych skonsolidowanych widzimy np., że znacznie spadła sprzedaż telefonów abonamentowych – z 35,92 mln zł (I kw. 2013) do 27,46 mln zł. Obniżce (acz mniejszej – procentowo i kwotowo) uległy też kwoty na pozostałych pozycjach (sprzedaży usług telekomunikacyjnych, zestawów i doładowań pre-paid, pozostałych przychodów).

Władze firmy deklarują, że podstawowe czynniki, które będą miały wpływ na dalszą sprzedaż i zyski Grupy Tell – są dwa. Pierwszy to po prostu popyt na usługi telefonii komórkowej, drugi to plany sprzedaży narzucane firmie przez operatorów.

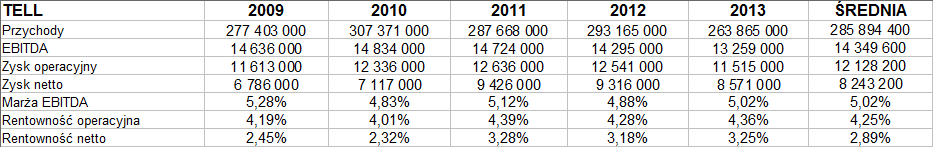

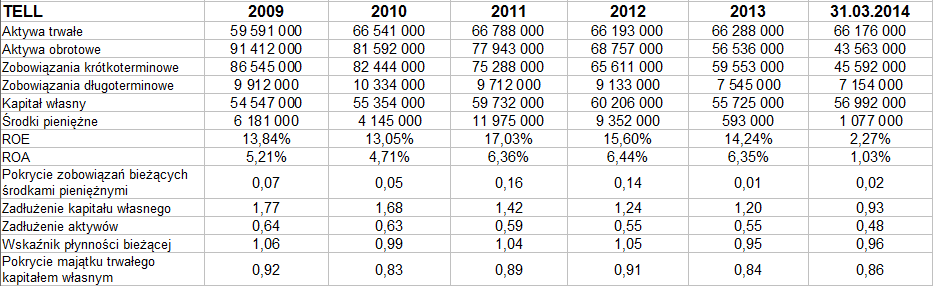

Warto spojrzeć na działalność Tell w szerszym kontekście, biorąc pod uwagę skonsolidowane rezultaty roczne z lat 2009 – 2013 (oraz pozycje bilansowe):

Na pewno na plus liczy się to, iż każdy z badanych okresów był zyskowny. Działalność była prowadzona bardzo stabilnie – rozrzut przychodów obejmował obszar od 263,86 mln zł (rok 2013) do 307,37 mln zł (2010), rentowności oscylowały w granicach kilku procent (dla marży operacyjnej było to ok. 4 – 4,4 proc.). Niepokoić może jednak to, że obroty, po osiągnięciu wysokiej sumy w roku 2010, później już malały. Kolejną obniżkę widzieliśmy zresztą w najnowszych danych kwartalnych.

W bilansie czynnikiem negatywnym jest np. bardzo słabe pokrycie długów (choćby tylko bieżących) środkami pieniężnymi (ostatnio na poziomie raptem 2 proc.). Wskaźnik płynności bieżącej również stoi nisko, ostatnio (grudzień 2013, marzec 2014) nawet poniżej 1 pkt. Nie jest zachowywana złota reguła bilansowa. Obraz ten łagodzi do pewnego stopnia fakt, że poprawia się wskaźnik zadłużenia kapitału własnego i w pierwszym kwartale jego wartość okazała się wyższa od ogólnej kwoty zobowiązań.

Wspomnijmy na koniec, że czerwcowe ZWZ nie ustaliło, w jaki sposób podzielony zostanie zysk z roku 2013 (9,8 mln zł jednostkowo). Decyzja zostanie podjęta przez zgromadzenie nadzwyczaje – przed końcem października.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3329 gości