Numizmaty z Mennicy

- Utworzono: poniedziałek, 18, sierpień 2014 09:11

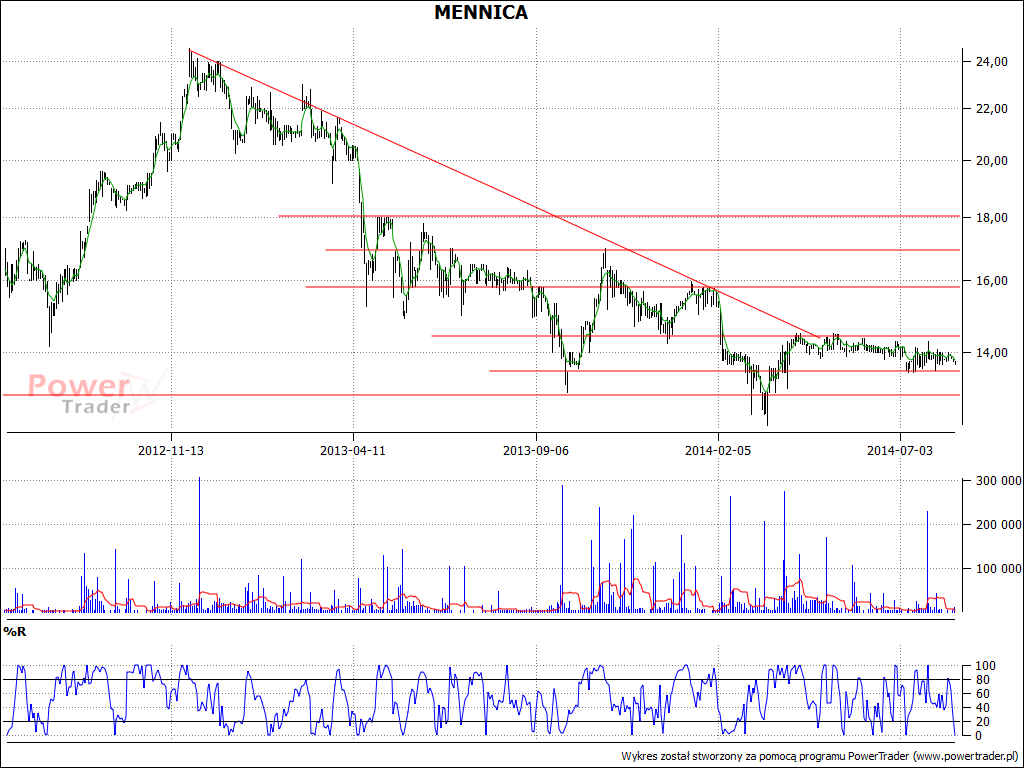

Na wykresie kursu akcji Mennicy Polskiej widzimy od kwietnia wąską konsolidację w okolicach 14 zł. To dość niska wycena, nawet jeśli nieznacznie wyższa od marcowych minimów dziennych, które wypadły poniżej 12,50 zł. Warto wspomnieć jednak, że pod koniec roku 2012 kurs papierów Mennicy dochodził do 24 zł, później jednak nastąpiła silna przecena.

Firma tymczasem właśnie przedstawiła swoje półroczne wyniki finansowe: zarówno skonsolidowane, jak i jednostkowe. Materiał skonsolidowany dotyczy grupy kapitałowej, której struktura prezentuje się obecnie następująco:

Jak można się domyślić, dla przedsiębiorstwa ważnym segmentem działalności jest produkcja wyrobów menniczych, co w pierwszym rzędzie oznacza zwykłe monety obiegowe (na zlecenie NBP), ale poza tym także monety okolicznościowe, różnego rodzaju żetony, sztabki, medale, pieczęcie itp. Sprzedaż w tym segmencie wyniosła w pierwszym półroczu roku bieżącego 160,3 mln zł, co stanowiło 36,8 proc. całości przychodów skonsolidowanych. W skali rocznej kwota ta oznaczała wzrost o 1,7 proc.

Drugi segment branżowy to przetwórstwo metali szlachetnych, które dało 68,4 mln zł (a więc mniej niż 68 proc. sumy z roku ubiegłego). Obroty, których źródłem była obsługa płatności elektronicznych też spadły, ale tylko nieznacznie, bo z 203,37 mln zł do 201,75 mln zł. Zagwarantowały one grupie kapitałowej aż 46,3 proc. przychodów skonsolidowanych, a to oznacza, że był to segment najważniejszy czy w każdym razie – największy. Działalność deweloperska stanowiła natomiast margines (5,52 mln zł obrotów).

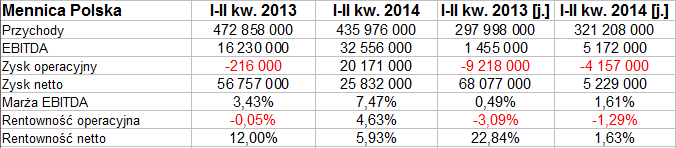

Ogólne wyniki półroczne – grupy oraz jednostki dominującej – widzimy poniżej:

W skali rocznej doszło co prawda do wyraźnej zwyżki obrotów jednostkowych, ale skonsolidowane znacznie się obniżyły, o 8,43 proc., do 436 mln zł. Jak widzieliśmy wyżej, był za to odpowiedzialny w głównej mierze segment przetwórstwa metali szlachetnych. Jeśli chodzi o ujęcie geograficzne, to rzec możemy iż 90 proc. przychodów Mennicy pochodzi z rodzimego kraju, czyli z Polski.

Wynik operacyjny rok temu w pierwszym półroczu był ujemny (strata 216 tys. zł). Teraz było to grubo ponad 20 mln zł na plusie. Spółka dominująca odnotowała ujemny EBIT, ale jednak nie aż tak słaby, jak rok temu (stratę ograniczono z 9,22 mln zł do 4,16 mln zł). Co do wyników netto, to rentowność skonsolidowana spadła z 12 proc. do 5,93 proc. Grupa nie odnotowała tym razem aż tak wysokich przychodów finansowych.

Spójrzmy na dane bilansowe z końca pierwszego półrocza oraz roku 2013 (skonsolidowane):

Widać ciekawą zmianę – w ciągu pół roku silnie obniżył się majątek obrotowy (głównie przez spadek wartości zapasów i kwoty środków pieniężnych, podczas gdy należności handlowe wzrosły – mianowicie z 208 mln zł do 227 mln zł). Równocześnie powiększył się majątek trwały, a to głównie dzięki pojawieniu się solidnej sumy (niemal 182 mln zł) na pozycji "pozostałych inwestycji długoterminowych".

Wskaźnik płynności bieżacej w czerwcu prezentował się niżej niż w grudniu 2013, ale wciąż nader przyzwoicie (2,36 pkt), zachowana była też w dalszym ciągu złota reguła bilansowa. Wysoko stało pokrycie długów bieżących środkami pieniężnymi (ale poziom 0,26 pkt był jednak, jak widzimy, wyrazem sporej obniżki), a ogół zobowiązań dalej nie przekraczał kapitału własnego.

Wspomniana zmiana w strukturze majątku była wyrazem świadomego działania – redukcji, jak czytamy, "inwestycji krótkoterminowych (gotówki) na rzecz zwiększenia aktywów trwałych)". Wynikało to z zakupu 23.480.000 sztuk akcji Netii S.A. przez spółkę dominującą tudzież dodatkowo 11.274.706 sztuk Mennicy Polska S.A. Tower sp. kom.-akc. Z kolei redukcja kwoty zapasów wynikła z poprawy ich rotacji.

W opinii zarządu Grupa w badanym okresie "osiągnęła dość znaczną poprawę wszystkich analizowanych wskaźników rentowności", co było pozytywnym skutkiem restrukturyzacji kosztów operacyjnych w IV kwartale. Co więcej, w portfelu sprzedaży wzrósł udział wyrobów odznaczających się wyższą rentownością, ograniczono natomiast udział produktów inwestycyjnych o niskich marżach. Rentowność netto spadła, jak to już pokazaliśmy, ale trzeba mieć na uwadze, że rok temu była wyjątkowo wysoka z powodu przeprowadzonej wtedy nader zyskownej sprzedaży akcji ZA Puławy S.A.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2579 gości