Najstarsza tego typu firma prywatna

- Utworzono: wtorek, 30, wrzesień 2014 09:09

.jpg)

Polcolorit deklaruje, że jest obecnie najstarszą spośród działających firm prywatnych, produkujących w Polsce płytki ceramiczne. Istotnie, przedsiębiorstwo powstało trzy dekady temu. Jego głównym akcjonariuszem jest współzałożycielka, będąca zarazem prezesem zarządu, Barbara Urbaniak-Marconi (71,08 proc. w głosach, 65,86 proc. w kapitale). Wiktor Marconi, przewodniczący rady nadzorczej, posiada 8,71 proc. głosów na WZ i 10,28 proc. akcji.

Firma, jak wspomnieliśmy, wytwarza płytki ceramiczne. Można je nabywać w przynajmniej kilkudziesięciu miejscach w Polsce (nie tylko w dużych miastach), m.in. w marketach i supermarketach budowlanych. Kolekcje obejmują m.in. płytki łazienkowe, kuchenne czy podłogowe. Dostępne są rozmaite wzory i kolory. Produkcja odbywa się w zakładzie u podnóża Karkonoszy, przy trasie E-65.

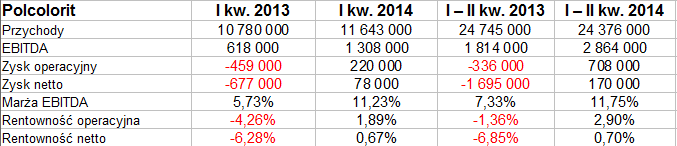

Firma nie tworzy grupy kapitałowej, jej wyniki mają więc charakter jednostkowy. W pierwszym półroczu roku 2014 prezentowały się w sposób następujący:

Jak widać, przychody z pierwszego kwartału stanowiły 47,8 proc. kwoty notowanej w całym okresie półrocznym. Ta bowiem wyniosła 24,38 mln zł i była nieznacznie tylko wyższa od sumy wypracowanej rok wcześniej. Poza tym jednak firmie powiodło się znacząco lepiej. Dlaczego? Otóż w okresie styczeń – czerwiec 2013 poniosła stratę netto na poziomie 1,7 mln zł, na działalności operacyjnej tracąc 336 tys. zł. W tym roku natomiast udało się wygenerować 708 tys. zł EBIT (marża 2,90 proc.) oraz 170 tys. zł zysku netto (marża 0,70 proc.).

45,80 proc. przychodów dała sprzedaż gresu, na płytki łazienkowe przypadło 35,15 proc., na kuchenne tylko 1,6 proc., dekory dały 17,32 proc. ogólnych obrotów – tak wyglądał podział sprzedaży z uwagi na asortyment.

Przepływy pieniężne netto z działalności operacyjnej były dodatnie (1,47 mln zł), jakkolwiek, co ciekawe, niższe od tych sprzed roku (wynoszących 2,23 mln zł).

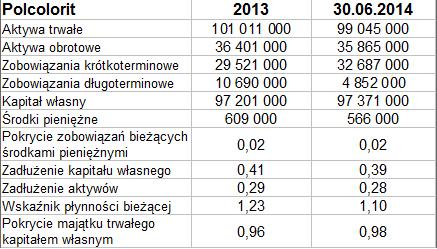

W bilansie widzimy m.in., że firma co prawda nie zachowuje złotej reguły bilansowej, ale jest od niej niedaleko (wartości wskaźnika w ostatnim wierszu są tylko minimalnie niższe od 1 pkt). Wskaźnik płynności bieżącej nie sytuuje się szczególnie wysoko (ostatnio 1,10 pkt, mniej niż w grudniu 2013), ale ostatecznie aktywa obrotowe przewyższają zobowiązania bieżące. Niepokoić może natomiast fakt, że bardzo skromne są zasoby środków pieniężnych. Ostatnio wynosiły jedynie 2 proc.

Kapitał własny nie jest nadmiernie zadłużony, a to akurat zjawisko pozytywne (ogół zobowiązań stanowił 39 proc. wartości tegoż kapitału pod koniec czerwca 2014). W zoobowiązaniach wyraźnie dominują krótkoterminowe, co jest częstym zjawiskiem i dla wielu firm zupełnie naturalnym, jakkolwiek oczywiście z teoretycznego punktu widzenia lepiej jest, gdy firmy nie obciążają nadmiernie długi bieżące.

Co o wynikach mówi zarząd firmy? Otóż obniżka obrotów o 1,5 proc. była głównie skutkiem mniejszego niż rok temu eksportu. Warto mieć na uwadze, że eksport daje ok. 41 proc. całej sprzedaży Polcoloritu. Sukcesy spółki to – zdaniem jej władz – m.in. wypracowanie zysku netto, duża (siedmioprocentowa) dynamika sprzedaży krajowej, restrukturyzacja procesów biznesowych, zwiększenie ekspozycji u dwóch wiodących dystrybutorów krajowych, wprowadzenie nowych kolekcji.

Były jednak też i niepowodzenia – np. wspomniany wyżej spadek eksportu tudzież brak możliwości pełnego wykorzystania mocy produkcyjnych.

Z naszego opracowania na temat firm z GPW, produkujących płytki, wynika, że Polcolorit to firma mniejsza nie tylko od giganta Rovese (którego półroczne obroty to 840 mln zł), ale i od Ceramiki Nowej Gali (przychody na poziomie 92 mln zł). Z drugiej strony, najmniejsza spółka miała w badanym okresie najwyższą marżę operacyjną (przypomnijmy, że było to 2,90 proc., w Nowej Gali 2,36 proc., w Rovese tylko 1,76 proc.). O ile Rovese, w dużej mierze z powodu wahań kursu hrywny, poniosła ciężką półroczną stratę netto na poziomie 24,6 proc. obrotów, o tyle Polcolorit wypracował, jak już wiemy, zysk – jakkolwiek rentowność 0,70 proc. była gorsza niż w Nowej Gali (1,90 proc.).

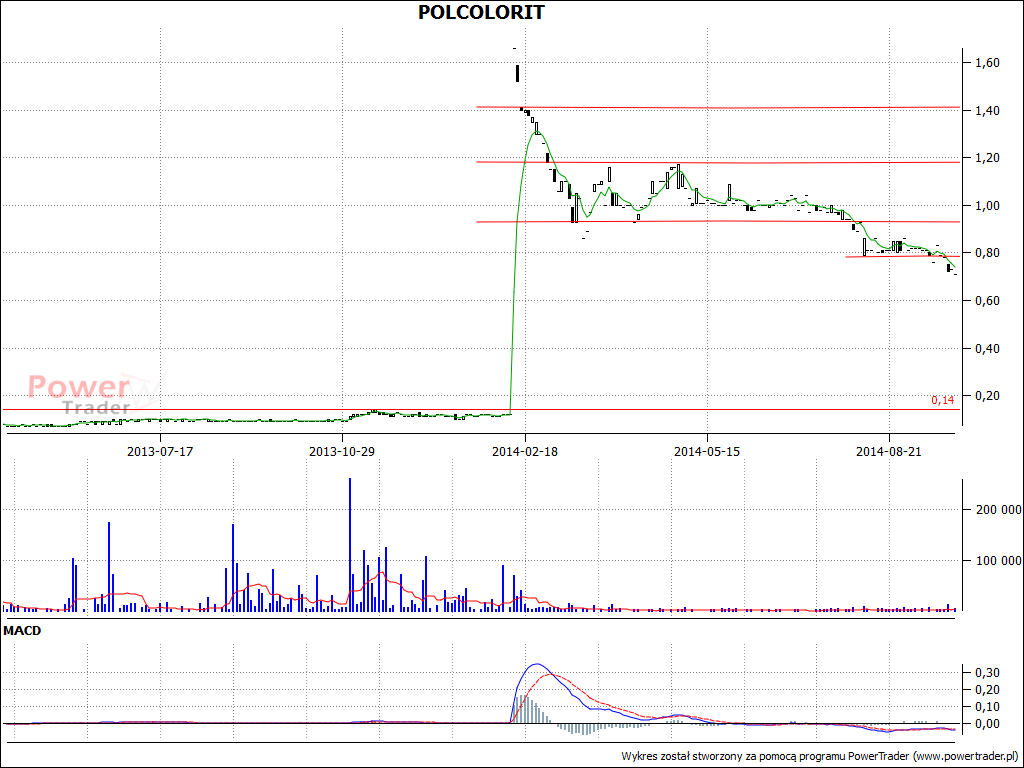

Firma niedawno dokonała scalenia akcji. Kurs utrzymywał się przez dłuższy czas mniej więcej w okolicach 1 zł, ostatnio jednak poszedł w dół, nawet poniżej 80 groszy. Ostatnie zamknięcie to 71 groszy. Trudno powiedzieć, na jakim poziomie ta przecena może się zakończyć, wskaźniki nie generują jeszcze przekonujących sygnałów, w szczególności sygnałów kupna.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2491 gości