Leki po raz kolejny

- Utworzono: wtorek, 28, październik 2014 13:53

W zasadzie powoli rozpoczyna się już sezon raportów za trzeci kwartał roku bieżącego, tym niemniej wiele firm odkłada publikację sprawozdań na listopad, a zatem warto jeszcze zerknąć na ich wyniki półroczne. Pozwoli to nam zresztą na stworzenie dobrej bazy do późniejszej analizy rezultatów dziewięciomiesięcznych.

Tym razem powracamy do trzech gigantów hurtowej dystrybucji leków, działających na głównym parkiecie akcyjnym warszawskiej GPW. To Farmacol, Neuca i Pelion (w kolejności alfabetycznej). Już kilka razy pisaliśmy szczegółowo o historii i profilu działalności tych przedsiębiorstw, m.in. w kwietniu tego roku, przy okazji analizy wyników za rok 2013. Później badaliśmy pierwszy kwartał, teraz czas na półrocze.

W maksymalnym skrócie powiemy jedynie, że wszystkie trzy przedsiębiorstwa funkcjonują jako rozbudowane grupy kapitałowe, roczne obroty każdej z nich to kwoty rzędu kilku miliardów złotych, wszystkie łączy też to, że rozpoczęły działalność u progu lat 90-tych.

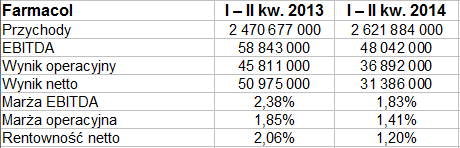

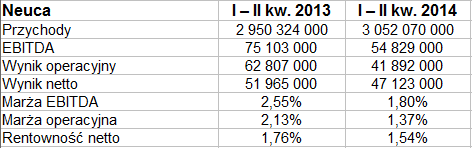

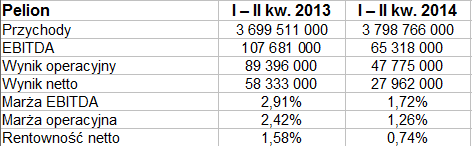

Poniżej zapowiadane rezultaty – przychody i zyski w ujęciu skonsolidowanym:

Jak widać, we wszystkich trzech przypadkach obroty w skali rocznej wzrosły. W Neuce o 3,45 proc. (do 3,05 mld zł), w Farmacolu o 6,1 proc. (do 2,62 mld zł), w Pelionie tylko o 2,7 proc., czyli do 3,8 mld zł. Widać zatem, że choć w tej ostatniej spółce sprzedaż ostatecznie była najwyższa, to jednak dynamikę odnotowano najmniejszą. Wręcz przeciwnie było w Farmacolu, gdzie nastąpił największy wzrost, jakkolwiek do najniższej kwoty.

Wszystkie trzy firmy pracują przy rentownościach, które w pewnych branżach wypadałoby uznać za alarmująco niskie. Pamiętajmy jednak, że tu mówimy o handlu hurtowym dużą liczbą stosunkowo tanich i szybko zbywalnych artykułów, zatem marże kilkuprocentowe są w zasadzie normą. Tym niemniej nie zmienia to faktu, że im wyższe – tym lepiej, zwłaszcza jeśli trend jest rosnący. A jak to wyglądało w omawianej trójce?

Otóż w kategorii rentowności netto za I półrocze 2014 wygrywa Farmacol (1,41 proc.), w marży netto natomiast Neuca (1,54 proc.). Ogólnie jednak w obu tych firmach rentowności (EBITDA, EBIT i na czysto) uległy obniżce w skali rocznej. Tyczyło się to także Pelionu – tu marża operacyjna spadła z 2,42 proc. do 1,26 proc., a netto z 1,6 proc. do 0,74 proc. Spadki rentowności były w dużej mierze związane (w każdej z firm) z obowiązkową obniżką marży na leki refundowane.

Spójrzmy jeszcze na pozycje bilansowe:

Farmacol jako jedyny zachowuje złotą regułę bilansową, co oznacza, że kapitał własny przewyższa wartość majątku trwałego (i co ocenia się zwykle pozytywnie). Widzimy to w ostatnim wierszu tabeli, gdzie pod koniec czerwca notowano w przypadku tej firmy poziom wskaźnika równy 2,71 pkt (w Neuce 0,90 pkt, w Pelionie 0,56 pkt).

Ważnym miernikiem kondycji firmy jest oczywiście wskaźnik płynności bieżącej. W Pelionie tylko nieznacznie przekraczał on poziom 1 pkt, będący absolutnym minimum. Znacznie lepiej wyglądało to w Farmacolu (1,72 pkt, pół roku wcześniej 1,62 pkt). Neuca miała wartości zbliżone do Pelionu, choć nieco wyższe.

Zarówno w Neuce, jak i Pelionie za problematyczne wypada uznać znaczne zadłużenie kapitału własnego – np. w pierwszej z tych firm zobowiązania pod koniec półroczna stanowiły ponad 440 proc. wartości kapitału własnego. W Pelionie było to 386 proc. I tu znów wygrywa Farmacol, tu bowiem wskaźnik wynosił ostatnio 1,2 pkt, był więc zupełnie niezły. Firma miała też solidne pokrycie zobowiązań bieżących środkami pieniężnymi (14 proc.), w Neuce było to tylko 2 proc., w Pelionie ok. 9 proc.

Widać więc, że pod wieloma względami najlepiej prezentuje się Farmacol (przypomnijmy też o solidnym wzroście obrotów tej firmy w skali rocznej). Wypada zatem przyjrzeć się jeszcze temu, jak spółki oceniane są przez graczy giełdowych:

Rok temu, w listopadzie, akcje firmy Neuca kosztowały ok. 300 zł. Potem, co już zauważaliśmy w uprzednich tekstach, notowania spadły, a w sierpniu broniły się wręcz okolice 182 zł. Obecnie jesteśmy nieco wyżej, ale ogólny trend dalej zdaje się być spadkowy. Kurs konsoliduje się w pobliżu 218 zł. Dla Pelionu zakres wahań to ostatnio mniej więcej 69 – 77 zł, można też rozpoznać wsparcie nieco powyżej 66 zł. Nie ma już wyraźnego zagrożenia dalszymi silnymi przecenami, ale trudno też doszukiwać się większej siły byków.

Wykres Farmacolu wygląda podobnie do dwóch poprzednich. Także i tu po dłuższym okresie przeceny mamy lekki powrót na wyższe poziomy i rodzaj konsolidacji (tu akurat w zakresie 50 – 53 zł). Mocnym znakiem zmian na lepsze byłoby silne wyjście ponad 56 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3225 gości