Indykpol jeszcze przed nowym raportem

- Utworzono: piątek, 31, październik 2014 10:01

Zapewne niedługo będziemy mogli już oglądać raport Indykpolu za trzy kwartały bieżącego roku, niemniej na razie dobrze będzie spojrzeć na dane półroczne, by później mieć podstawę do oceny nowych wyników.

Samej spółki nie trzeba chyba przedstawiać w sposób nadmiernie szczegółowy. Jest przedstawicielką branży mięsnej na głównym parkiecie akcyjnym warszawskiej GPW, reklamuje się zaś hasłem "smak i zdrowie na co dzień". Ten "smak i zdrowie" to np. różnego rodzaju kabanosy i parówki, szynki, sznycle, kiełbasy, pasztety, filety, golonki etc. Chodzi tu przede wszystkim o produkty z mięsa indyczego, co zresztą sugeruje już sama nazwa przedsiębiorstwa.

Głównym akcjonariuszem Indykpolu jest firma Rolmex S.A. (73,12 proc. głosów, 57,74 proc. akcji). Drugie miejsce zajmuje podmiot zależny od pierwszego, tj. Warmińsko-Mazurski Handel Międzynarodowy sp. z o.o. (9,47 proc. i 4,94 proc.), dalej mamy Legg Mason TFI (5,83 proc. i 12,47 proc.), a wreszcie udziały drobnych graczy (11,6 proc. i 24,84 proc.).

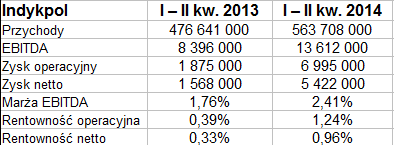

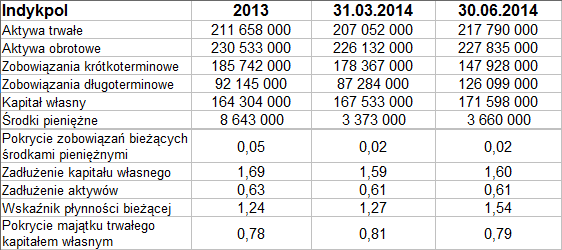

Poniżej widzimy skonsolidowane rezultaty grupy kapitałowej, której Indykpol przewodzi, za pierwsze półrocze roku 2014 i okres porównywalny roku 2013. Podajemy też dane bilansowe:

Przychody półroczne Indykpolu to – jak widzimy – 563,7 mln zł, czyli 118,3 proc. sumy notowanej rok wcześniej. To istotny postęp, a co ważniejsze – towarzyszył mu wzrost zysków, na tyle zresztą duży, by zwiększyły się i rentowności. Tak np. w przypadku marży EBITDA mamy 2,41 proc. (rok wcześniej 1,76 proc.), zaś marża EBIT wzrosła z 0,4 proc. do 1,24 proc.

Ostatecznie jednak rentowności wypracowane przez Indykpol nie były najwyższe, jeśli porównywać je z tym, co przedstawiły trzy pozostałe firmy mięsne z GPW: Tarczyński, Henryk Kania i PKM Duda. W istocie były wręcz najniższe. Dla przykładu, marża EBIT Henryka Kani wyniosła w badanym okresie 5,2 proc., zaś Tarczyńskiego 3,27 proc.

Co do przychodów, to Indykpol zajmował drugie miejsce, zaraz za PKM Duda (875 mln zł). Warto jednak odnotować, że w firmie Henryk Kania obroty, choć finalnie niższe (401 mln zł), to jednak odnotowały dużo wyższą dynamikę roczną (ponad 62 proc.).

Co można powiedzieć o bilansie Indykpolu? Otóż aktywa trwałe i obrotowe są w nim mniej więcej zrównoważone. Niepokoi to, że przedsiębiorstwo nie zachowuje złotej reguły bilansowej, dobrze natomiast wypada wskaźnik płynności bieżącej (ostatnio 1,54 pkt, to więcej niż kwartał i pół roku wcześniej). Słabe jest jednak pokrycie zobowiązań bieżących samymi tylko środkami pieniężnymi, te bowiem Indykpol utrzymuje na niskich poziomach (raptem 3,66 mln zł pod koniec czerwca). W majątku obrotowym największe były należności handlowe (150 mln zł), na drugim miejscu zapasy (70,82 mln zł).

Ogół zobowiązań przewyższa kapitał własny (wskaźnik na poziomie 1,60 pkt w finale półrocza), niemniej jest to jeszcze stosunek, który dość spokojnie można tolerować.

W raporcie półrocznym zarząd jako jeden z czynników ryzyka wymienił sytuację międzynarodową. Naturalnie chodzi tu o kwestie pośrednio i bezpośrednio związane z Rosją oraz Ukrainą. Na przykład 7 sierpnia Rosja zakazała u siebie importu płodów rolnych i artykułów spożywczych z UE, USA i nie tylko. Dotyczyło to m.in. różnych gatunków mięsa. Faktem jest jednak, że – jak czytamy "na rynek rosyjski trafia zaledwie 1,5% eksportowanego z Polski drobiu", tak więc samo embargo nie uderzyło wprost w Indykpol. Zależność może być jednak pośrednia.

Indykpol uważa, że najważniejsze dlań będą nie tyle czynniki zewnętrzne, ile poprawa efektywności handlowej, szczególnie w kraju. Zarząd, podobnie jak i my, uważa, że I półrocze 2014 było wyraźnie lepsze niż analogiczny okres roku poprzedniego. Władze firmy podkreślają też, że posiada ona aż trzy dobrze wyposażone, sprawne zakłady ubojowo-przetwórcze w różnych częściach Polski. Możemy tu dodać, że produkty Indykpolu trafiają do ok. 10 tys. sklepów na terenie kraju.

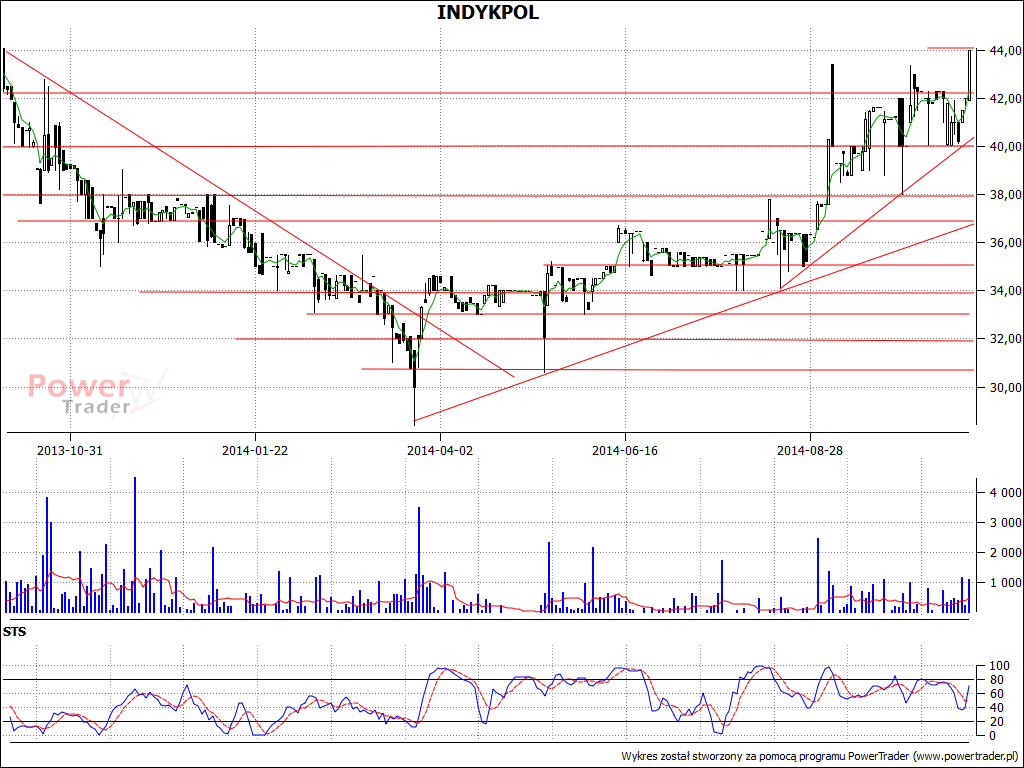

Powyżej widzimy wykres kursu akcji. Warto odnotować, że pod koniec marca notowano zejście nawet do 28,40 zł, a tymczasem ostatnio kurs dobija do 44 zł. Nawet jeśli nie uda się jeszcze przebić tej linii, to i tak cena jest wysoka, a ogólny trend – zwyżkowy. Korekta w stronę 42,30 zł, a może i 40 zł, byłaby zrozumiała, a jednak niekoniecznie oznaczałaby dalsze przeceny. Jeśli dane za trzeci kwartał będą niezłe, to można z dużym prawdopodobieństwem sądzić, że tendencja zwyżkowa ogólnie się utrzyma.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2586 gości