Helio – kolejny bakaliowy rok

- Utworzono: poniedziałek, 03, listopad 2014 09:33

Helio działa w tej samej branży, co Bakalland i Atlanta Poland. Innymi słowy, firma sprzedaje różnego rodzaju bakalie. Oferta obejmuje np. pistacje, orzechy włoskie, rodzynki, migdały, suszone owoce (daktyle, ananasy, mango, morele, śliwki etc.), a także (linia Helio Snack) specjalne przekąski (np. orzechy zapiekane w cieście albo solone). To i tak nie wszystko, bo w asortymencie są również polewy do ciast czy masy krówkowe i makowe.

Spółka, podobnie jak dwie wspomniane wyżej firmy z GPW, które są wobec niej konkurencyjne, liczy rok obrotowy jako przesunięty o sześć miesięcy w stosunku do roku kalendarzowego. To naturalnie oznacza, że opublikowany kilka dni temu raport roczny obejmuje okres dwunastu miesięcy, który zakończył się w czerwcu roku 2014.

Jaki był to czas? Według zarządu, Helio osiągnęła w tym czasie dużo, a do tego – "w kontekście niesprzyjającej sytuacji makroekonomicznej, w tym przede wszystkich rosnących cen surowców oraz wysokiej presji cenowej w branży". Mimo tego udało się całkowicie pozostać na plusie (tj. wygenerować zyski EBITDA, EBIT i netto), a także poszerzyć ofertę, np. o linię Helio Natura (bez konserwantów).

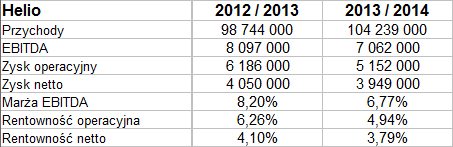

Czas na konkrety, czyli liczby. Oto tabele z odpowiednimi rezultatami finansowymi:

104,24 mln zł – takie obroty osiągnęła firma Helio w raportowanym okresie. Stanowiły one, jak łatwo obliczyć, 105,6 proc. sumy notowanej rok wcześniej. To sukces, bo np. w Bakallandzie sprzedaż w relacji rocznej uległa obniżeniu (rozpatrywana w sposób skonsolidowany, w jednostce dominującej bowiem także wzrosła).

Wspomnieliśmy o zyskach. Otóż EBITDA Helio za rok 2013/14 to 7,06 mln zł, EBIT wyniósł 5,15 mln zł, zysk na czysto 3,95 mln zł. Oznaczało to marże na poziomach 6,77 proc. (poprzednio 8,20 proc.), 4,94 proc. (wobec 6,26 proc. rok wcześniej) i wreszcie 3,8 proc. (4,10 proc. przed rokiem). Rentowności zatem uległy pewnej redukcji, ale z pewnością okazały się wyższe niż w konkurencyjnym Bakallandzie (gdzie w ujęciu skonsolidowanym równe były 5,54 proc., 2,3 proc. i -1,61 proc. - firma przyniosła stratę netto, także jednostkowo).

Majątek Helio składał się pod koniec czerwca – po stronie aktywów – z 42,7 mln zł aktywów obrotowych oraz 25,37 mln zł trwałych. Dość dobrze (15 proc.) wyglądało pokrycie długów bieżących środkami pieniężnymi, kapitał własny nie był nadmiernie zadłużony (w istocie długi stanowiły tylko 40 proc. jego wartości), wskaźnik płynności bieżącej lokował się na poziomie 4,02 pkt (bardzo wysokim), a poza tym zachowana była złota reguła bilansowa (aktywa trwałe nie przekraczały kapitału własnego). Wskaźniki zachowywały się więc lepiej niż w Bakallandzie (gdzie złota reguła nie była zachowana, skonsolidowany wskaźnik płynności bieżącej był poniżej zera, a długi dwa i pół razy przewyższały wartość księgową).

Helio sprzedaje swe towary niemal wyłącznie na krajowym rynku hurtowym i detalicznym, w mniejszym zakresie natomiast do piekarni, cukierni czy firm przemysłowych (segment B2B). Wspomniane wyżej przychody roczne (ponad 104 mln zł) były rekordowe w ujęciu historycznym. Sprzedaż ilościowa wyniosła 8,9 tys. ton, rok wcześniej natomiast 9,2 tys. ton, a więc wolumen nieco się obniżył.

Niższe zyski wynikały w dużej mierze z presji rynkowej oddziaływującej na marże – przy jednocześnie drogich surowcach. Te negatywne zjawiska zniwelowały zatem część korzyści, jakie firma osiągnęłaby z realizowanej przez siebie strategii (polegającej m.in. na likwidacji nierentownych kontraktów). Zarząd starał się odpierać niekorzystną sytuację rynkową poprzez silne działania promocyjne, poszerzanie oferty (o czym wspomnieliśmy wyżej) czy nawet kampanię edukacyjną na temat zalet bakalii.

Wysokie przychody zarząd uznaje za dobry znak na przyszłość, jednocześnie planując kontynuować dotychczasową strategię. Nie ma jednak oficjalnych prognoz na nowy rok.

Wykres podąża zasadniczo w trendzie spadkowym – o ile bowiem rok temu notowano maksima rzędu grubo ponad 10,50 zł, o tyle teraz za wsparcie wypada uznać linię 6 zł. Jeśli zostanie przebita, to kolejne poziomy widzimy np. na 5,50 zł i 5 zł, gdyby jednak wykres zawrócił, to pierwsze opory mamy przy 6,70 zł i 7 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4372 gości