Branża mięsna pod mikroskopem

- Utworzono: czwartek, 20, listopad 2014 13:08

PKM Duda, Henryk Kania, Indykpol, Tarczyński – oto cztery przedsiębiorstwa z branży mięsnej, które regularnie pojawiają się na łamach naszego portalu, zarówno w raportach branżowych, jak i tekstach poświęconych każdemu z osobna. Wynika to naturalnie z faktu, że firmy te obecne są na głównym parkiecie akcyjnym warszawskiej GPW, tworząc tu nieformalny sektor mięsny. Można jeszcze dodać, raczej w charakterze ciekawostki, że stosunkowo niedawno spółka z tej branży pojawiła się też na parkiecie NewConnect, będącym swego rodzaju "młodszym bratem" głównego rynku. Mowa o Zakładach Mięsnych Mysław, które debiutowały w lipcu tego roku.

My jednak skupimy się na czterech wymienionych wcześniej firmach. Każde z nich ma swoją specyfikę. Na przykład Indykpol koncentruje się na wyrobach z mięsa drobiowego, w szczególności indyczego, co oznacza pewną specyficzną niszę. Z kolei np. PKM Duda nie tylko przetwarza mięso i sprzedaje wyroby, ale też posiada spółki prowadzące hodowlę i ubój trzody.

W poniższym opracowaniu skupimy się na ujęciu z lotu ptaka, analizując głównie kwoty przedstawione przez firmy w raportach za trzeci kwartał. W przypadku Henryka Kani będą to wyniki jednostkowe, w pozostałych przypadkach – skonsolidowane (spółki przewodzą grupom kapitałowym i publikują odpowiednie sprawozdania).

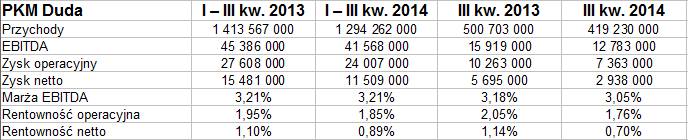

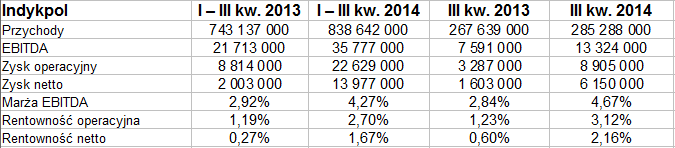

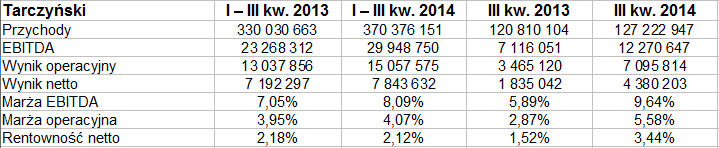

Tradycyjnie już z największymi przychodami mamy do czynienia w przypadku Polskiego Koncernu Mięsnego Duda. Mowa o kwocie 1,29 mld zł w ciągu dziewięciu miesięcy (drugie miejsce przypadło Indykpolowi, który osiągnął 838,64 mln zł). Trzeba jednak mieć na uwadze, że o ile obroty Indykpolu, Tarczyńskiego i Kani wzrosły w skali rocznej, o tyle w PKM Duda spadły – o 8,44 proc. Zjawisko obniżki sprzedaży widać także w samym trzecim kwartale (spadek z ponad pół miliarda złotych w roku 2013 do 419,23 mln zł w tym roku).

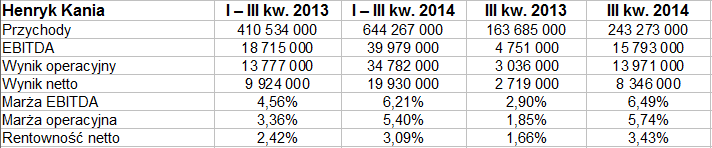

Co do sprzedaży narastającej, to jej wzrost był szczególnie imponujący w rachunku Henryka Kani – aż o 57 proc. W Tarczyńskim dynamika wyniosła 12,2 proc., w Indykpolu 12,85 proc.

Pora przejść do zysków, w szczególności zaś do rentowności. Otóż te ostatnie we wszystkich przedsiębiorstwach były najwyżej kilkuprocentowe, przy czym prym ponownie wiódł Henryk Kania z marżami: 6,21 proc. (EBITDA), 5,40 proc. (EBIT) i 3,09 proc. (netto). Rentowności najniższe były natomiast w PKM Duda (3,21 proc., 1,85 proc. i 0,89 proc.), przy czym w skali rocznej w zasadzie spadły (nie licząc marży EBITDA, niezmienionej) – podczas gdy w Kani wzrosły. O zwyżce marż możemy też mówić w przypadku Indykpolu i poniekąd Tarczyńskiego (poniekąd, bo tam spadła nieznacznie rentowność netto).

W samym trzecim trymestrze wzrosty marż Kani, Indykpolu i Tarczyńskiego były jeszcze wyraźniejsze niż w ujęciu narastającym (w PKM Duda ponownie zaś mieliśmy spadki).

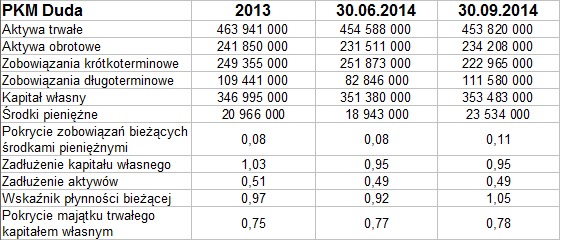

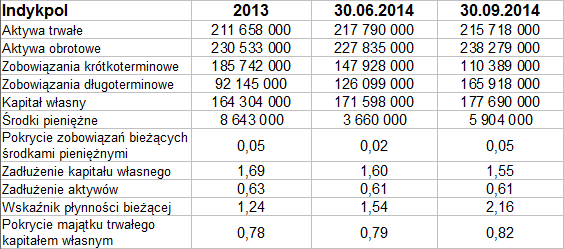

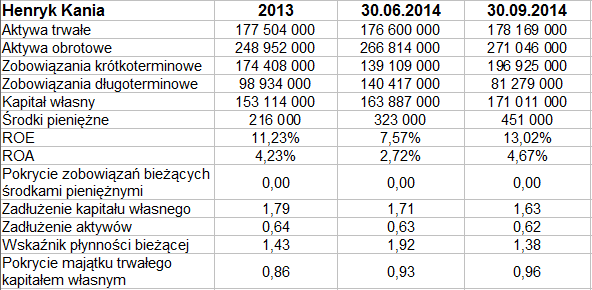

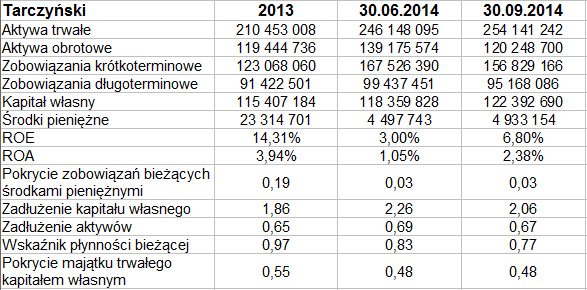

Spójrzmy teraz na pozycje bilansowe:

W majątku PKM Duda i Tarczyńskiego dominują aktywa obrotowe (stan na koniec września), w pozostałych dwóch firmach – widać przewagę majątku obrotowego. Żadne z przedsiębiorstw nie zachowuje w każdym razie złotej reguły bilansowej, najbliżej jej spełnienia był ostatnio Henryk Kania (wskaźnik na poziomie 0,96 pkt).

Wskaźnik płynności bieżącej przyjął niepokojący poziom w firmie Tarczyński, gdzie wynosi mniej niż 1 pkt (ostatnio 0,77 pkt). W PKM Duda taki stan rzeczy mieliśmy do końca czerwca, zaś po trzecim kwartale aktywa obrotowe jednak przeważyły nad długami krótkoterminowymi (1,05 pkt). W Indykpolu wartość to ostatecznie 2,16 pkt, w Henryku Kani 1,38 pkt.

W PKM Duda, i to jest niewątpliwie pozytywne, ogół zobowiązań nie przewyższa już kapitału własnego, inaczej jest u konkurentów. Najwyższe poziomy wskaźnika (a więc najbardziej niepokojące) osiąga tu Tarczyński – w czerwcu 2,26 pkt, we wrześniu 2,06 pkt. Ostatecznie jednak nawet takie wartości nie są przesadnie dramatyczne, zwłaszcza w warunkach krajowej gospodarki.

Henryk Kania to spółka o niepokojąco niskiej sumie środków pieniężnych – pod koniec III kw. było to raptem 451 tys. zł (to i tak zwyżka w porównaniu z czerwcem lub grudniem 2013). Kwota ta pokrywała znacznie mniej niż 1 proc. długów bieżących. Pokrycie to było lepsze w pozostałych firmach.

Widać więc, że o ile w przypadku dynamiki przychodów oraz wysokości i dynamiki rentowności widać było pewne proste prawidłowości (PKM Duda wypadł słabo, Henryk Kania wyjątkowo dobrze), o tyle w przypadku pozycji bilansowych rezultaty są niejednoznaczne – każde z przedsiębiorstw ma tu dobre i kiepskie punkty.

Co do skali działalności, to naturalnie najwyższym majątkiem (skonsolidowanym) dysponuje PKM Duda, mowa o 453,8 mln zł aktywów trwałych i 234,2 mln zł obrotowych (razem blisko 690 mln zł). Pozostałe firmy są do siebie zbliżone, jeśli chodzi o wielkość sum bilansowych.

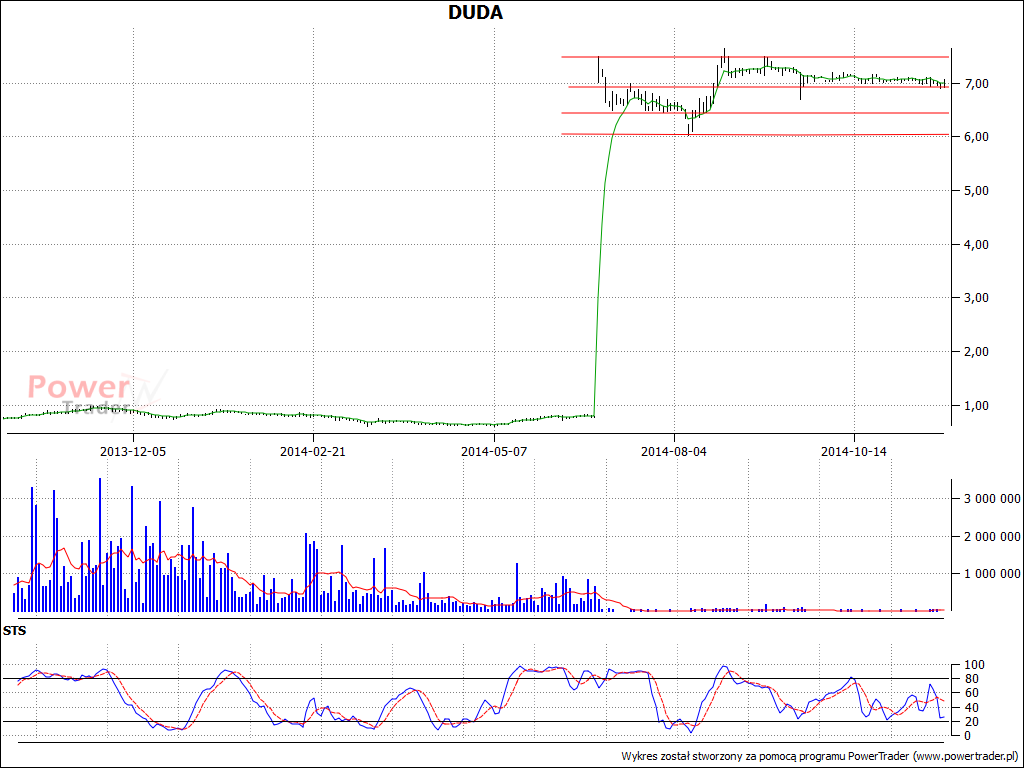

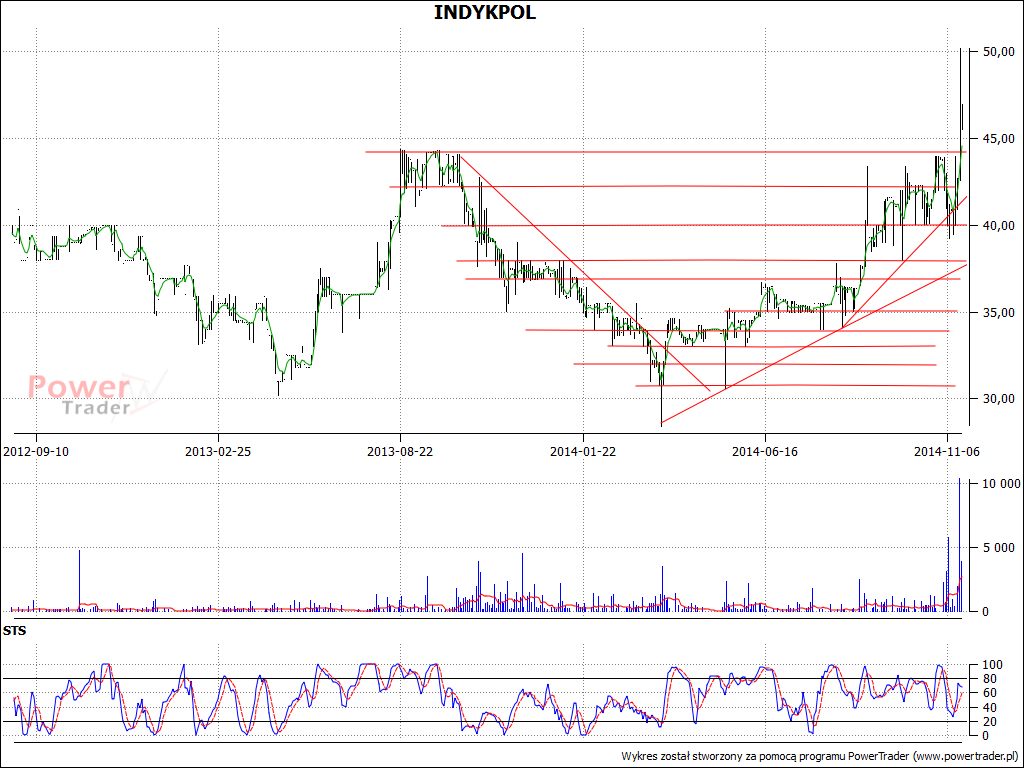

Czas na wykresy kursu akcji:

W przypadku Indykpolu najpierw (końcówka roku 2013, pierwszy kwartał 2014) mieliśmy fazę spadków aż do 28,40 zł (mierząc minimami dziennymi), następnie zaś silny trend wzrostowy, który zasadniczo dalej trwa. Mało tego, podejmowane były ostatnio nawet próby podbijania notowań do 50 zł, raczej efemeryczne – ale jednak dające do myślenia. Wsparcia lokować można przy 44 zł i 42,25 zł, a także 40 zł.

PKM Duda wczesnym latem dokonał scalenia akcji, mamy teraz wąską konsolidację tuż powyżej 7 zł. Wsparciem mogą być okolice 6,50 zł, a niżej 6 zł, wyzwanie dla byków to 7,50 – 7,65 zł.

Na wykresie kursu Henryka Kani mamy rodzaj konsolidacji na poziomach relatywnie niskich, rzędu 2,17 – 2,83 zł. To efekt silnych spadków sprzed roku i z początku roku bieżącego (w październiku 2013 notowano jeszcze niemal 4,50 zł). Dobre wyniki firmy dają teoretycznie szansę na wyjście górą z konsolidacji, ale sprawa nie została na razie przesądzona.

Mamy wreszcie notowania akcji spółki Tarczyński, obecnej na GPW od ponad roku. W tym wypadku widzimy ostatnio silne podejście pod 12 zł, czyli dość wyraźną aprecjację. Kolejny opór to okolice 12,25 zł, wsparcia to 11,55 – 11,60 zł i 11 zł. Obecnie wydaje się, że naturalna byłaby lekka korekta w kierunku tych poziomów (np. wskaźnik STS zapewne wygeneruje niedługo sygnał sprzedaży), niemniej w dalszej przyszłości trend zwyżkowy jest całkiem możliwy.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3064 gości