Jeden z czterech, jeden z największych

- Utworzono: poniedziałek, 24, listopad 2014 13:42

Tytuł naszego opracowania ma dwojakie znaczenie. Owszem, po raz kolejny możemy wspomnieć o czterech spółkach mięsnych, działających na głównym parkiecie GPW – i PKM Duda rzeczywiście jest jedną z nich (pozostałe to Tarczyński, Henryk Kania i Indykpol).

Ale władze PKM Duda deklarują też, zresztą na podstawie niezależnych, zewnętrznych danych, że firma zalicza się do szerszego grona największych przedsiębiorstw spożywczych w Europie. W jednym z rankingów spółka znalazła się na 22. miejscu (na 800 notowanych).

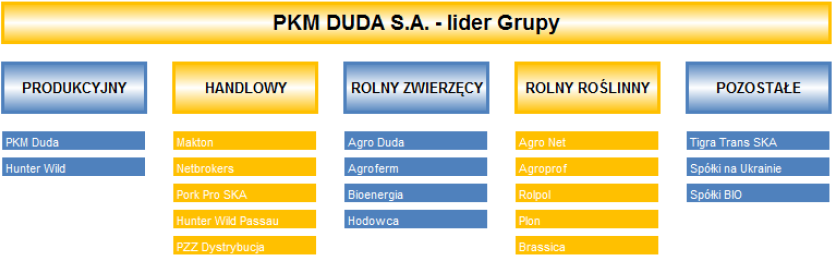

Działalność PKM Duda jest dość szeroko zakrojona. Ta grupa kapitałowa, publikująca raporty o charakterze skonsolidowanym, zajmuje się nie tylko przetwarzaniem mięsa i wyrabianiem gotowych produktów (jak różnego rodzaju kiełbasy, pasztety i inne wędliny) – ale również hodowlą i ubojem trzody chlewnej. Firma zasadniczo specjalizuje się w mięsie czerwonym (wieprzowym i wołowym), tudzież dziczyźnie. Główny zakład mieści się w Grąbkowie. Niektóre podmioty należące do grupy zajmują się uprawą zbóż i produkcją o charakterze roślinnym.

Poniżej widzimy schemat, na którym wyróżniono najważniejsze spółki grupy kapitałowej z podziałem na segmenty:

(źródło: raport Emitenta)

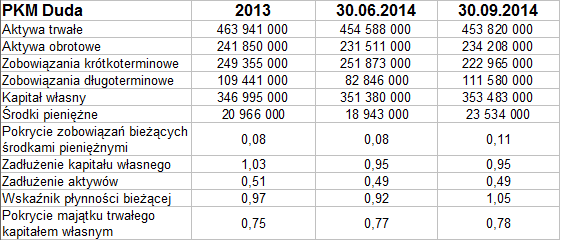

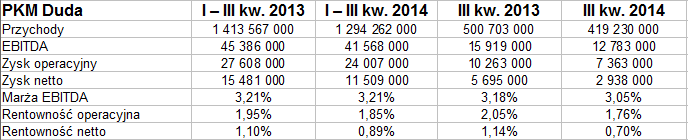

Kolejne dwie tabele zobrazują nam skonsolidowane wyniki finansowe, wypracowane przez Koncern w trzech pierwszych kwartałach roku 2014:

Spośród wszystkich czterech przedsiębiorstw mięsnych na giełdzie warszawskiej, PKM Duda jest bez wątpienia największym. Aktywa trwałe opiewały pod koniec września na 453,8 mln zł, obrotowe na 234,2 mln zł, zaś przychody w ujęciu narastającym zbliżyły się do kwoty 1,3 mld zł. Zauważmy jednak, że w tym ostatnim przypadku mamy do czynienia z sumą niższą niż ta, którą notowano rok wcześniej (1,41 mld zł). W przypadku pozostałych trzech firm obroty w skali rocznej wzrosły, niekiedy nawet bardzo wymownie (Henryk Kania) – zaś w PKM Duda uległy obniżce. Co do samej kwoty obrotów, to właśnie firmie Henryk Kania przypadło drugie miejsce (644,27 mln zł).

Finalnie po dziewięciu miesiącach Koncern miał 24 mln zł skonsolidowanego zysku operacyjnego, co jednak było sumą mniejszą niż 30 września 2013. Spadła też odpowiednia marża – mianowicie z 1,95 proc. do 1,85 proc. Obniżka stała się też udziałem rentowności netto (ruch z 1,10 proc. do 0,89 proc.). Podobne tendencje widać było w samym trzecim kwartale. To zasadniczo gorzej niż w pozostałych spółkach, tam bowiem rentowności na ogół rosły (również w ujęciu narastającym). Dla przykładu, marża operacyjna Henryka Kani za trzy trymestry roku 2013 to 3,36 proc., a w tym roku już 5,40 proc.

Przedsiębiorstwo, podobnie zresztą jak pozostałe firmy mięsne z GPW, nie zachowuje złotej reguły bilansowej (odpowiedni wskaźnik był ostatnio na poziomie 0,75 pkt). Niepokoi fakt, że wskaźnik płynności bieżącej lokuje się albo poniżej 1 pkt (grudzień 2013, czerwiec 2014) – albo tylko minimalnie powyżej tej wartości (końcówka września 2014). Pozytywne jest natomiast to, że ogół zobowiązań nie przewyższa już wartości kapitału własnego.

W aktywach obrotowych dużą część (ostatnio ok. połowę) stanowią należności z dostaw i usług. Drugie miejsce (40,5 mln zł we wrześniu) przypadło zapasom, istotne są też aktywa biologiczne. W majątku trwałym mamy m.in. 289 mln zł aktywów rzeczowych.

Dodajmy, że PKM Duda notował dodatnie przepływy netto z działalności operacyjnej w badanym okresie – jakkolwiek suma 24 mln zł była znacznie niższa niż ponad 60,2 mln zł (rok wcześniej).

Jak podsumowuje badany okres zarząd Koncernu? Otóż dowiadujemy się, że pojawiły się m.in. dwa istotne czynniki: przypadki zarażenia świń w Polsce wirusem ASF oraz oczywiście rosyjskie embargo. Wpływ tych zjawisk był oczywiście negatywny. Co więcej, przez długi czas spadało w naszym kraju pogłowie trzody chlewnej (choć od listopada 2012 można mówić o stabilizacji w tym obszarze).

PKM Duda koncentruje się teraz, jak czytamy, nie tyle na wolumenach sprzedaży, ile raczej na zyskowności. Warto mieć też na uwadze, że dla przedsiębiorstwa pewne znaczenie ma eksport – wpływy z tego tytułu zmniejszyły się jednak w skali rocznej, mianowicie do 181 mln zł.

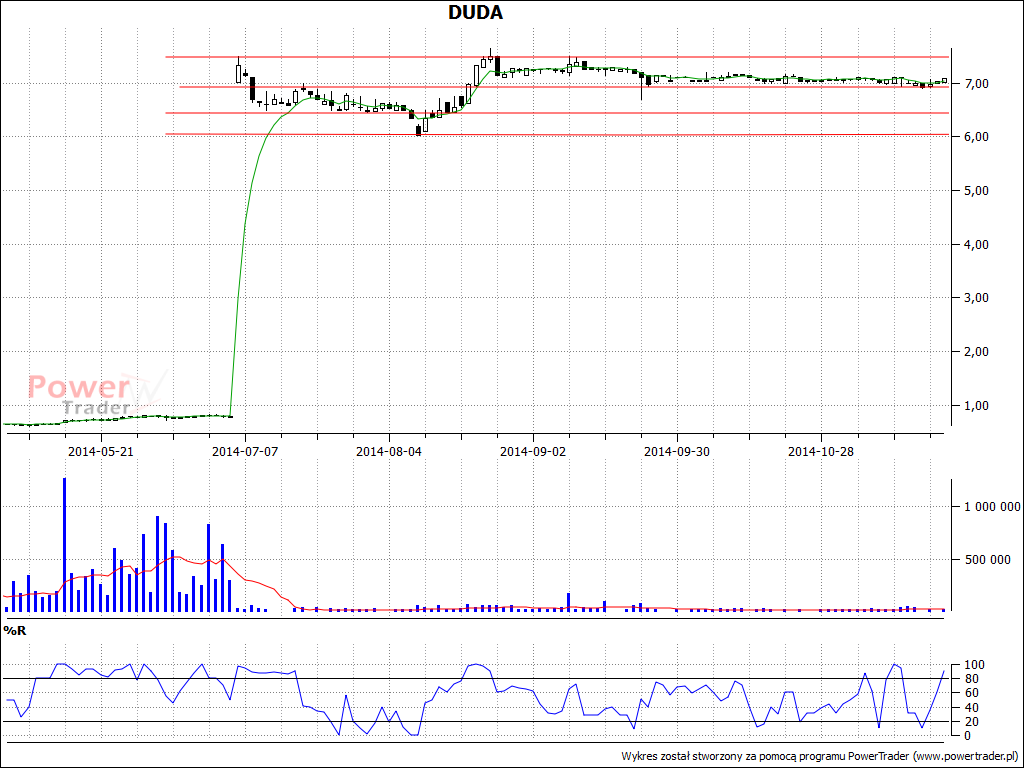

W badanym okresie doszło do scalenia akcji PKM Duda, co oznacza, że mamy teraz wyraźnie inne kursy niż w pierwszej połowie roku. Od początku lipca oscylują one zasadniczo w obszarze 6 – 7,45 zł, przy czym w ostatnich tygodniach wahania te zawęziły się do wąskiego paska wokół 7 zł. Na razie nie ma sygnałów technicznych, które sugerowałyby rychłą zmianę tego stanu rzeczy.

Wspomnijmy jeszcze o akcjonariuszach Koncernu. Otóż firma Cedrob S.A. ma 9,99 proc. w kapitale i głosach, ING BŚ 9,55 proc., BZ WBK 9,31 proc., Bank Handlowy 7,33 proc., zaś ING OFE 5,14 proc. Co do Cedrobu, to firma ta ogłosiła wezwanie do sprzedaży akcji PKM Duda, ponieważ chce dojść do 32,99 proc. w akcjonariacie. Zapisy przyjmowane będą jeszcze do 28 listopada, nabycie ma nastąpić 3 grudnia, KDPW powinien rozliczyć transakcję 5 grudnia.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3120 gości