Sport i zdrowie cały czas

- Utworzono: środa, 24, grudzień 2014 07:30

Interferie to firma, którą opisywaliśmy w sierpniu bieżącego roku, biorąc na warsztat jej rezultaty za pierwsze półrocze roku 2014. Teraz zajmiemy się oczywiście wynikami z trzech trymestrów, czyli z okresu zakończonego 30 września.

Przypomnijmy jednak wpierw naszym czytelnikom, czym zajmuje się badana spółka, reklamująca się hasłem "sport i zdrowie przez cały rok". Otóż prowadzi ona ośrodki wypoczynkowe w kilku miejscowościach na terenie naszego kraju. W obiektach tych organizowane są m.in. wczasy, kolonie czy pobyty sanatoryjno-lecznicze.

Firma posiada spółkę stowarzyszoną, mianowicie Interferie Medical SPA sp. z o.o., w której posiada 32,63 proc. udziałów. W tym roku podmiot ten wypracował 5,01 mln zł wyniku finansowego (w ciągu dziewięciu miesięcy; rok temu było to 2,13 mln zł).

Co się tyczy samych Interferii, to siedziba przedsiębiorstwa mieści się w Legnicy, ale hotele i inne obiekty spółki zasadniczo położone są gdzie indziej – np. w Szklarskiej Porębie, Świnoujściu, Świeradowie-Zdroju, Kołobrzegu, Ustroniu Morskim czy Głogowie. Jak widać, chodzi o wypoczynek w górach i nad morzem.

Głównym akcjonariuszem Interferii jest Fundusz 01 Hotele sp. z o.o. SKA (66,82 proc. w kapitale i głosach). W praktyce oznacza to kontrolę ze strony KGHM Polska Miedź. Drugie miejsce w akcjonariacie zajmuje Marcin Urbaniak wraz z ZUW Urbex sp. z o.o. (14,16 proc.).

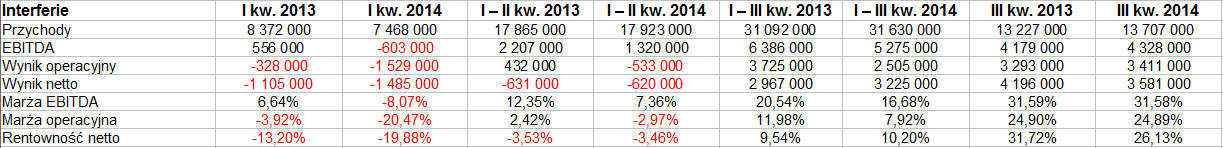

Poniżej widzimy rezultaty finansowe Interferii z roku bieżącego:

Pierwszy kwartał był dość słaby, drugi również był niepewny, ale w trzecim widzimy już względnie niezłe rezultaty. Rentowność operacyjna za lipiec, sierpień i wrzesień 2014 wyniosła 24,9 proc., czyli była taka jak rok temu. Przychody nieco wzrosły (z 13,23 mln zł do 13,7 mln zł), natomiast zysk netto, trzeba przyznać, trochę się obniżył (wraz z nim spadła odpowiednia marża – z 31,7 proc. do 26,1 proc.).

W ujęciu narastającym również mieliśmy przychody mniej więcej takie jak przed rokiem, a konkretniej – nieco wyższe (31,6 mln zł), natomiast tu akurat zysk netto okazał się większy od notowanego poprzednio. Z kolei EBIT i EBITDA nieco się zmniejszyły, zaś marża operacyjna zeszła z 12 proc. do 7,9 proc. Rentowność EBITDA osunęła się natomiast z 20,54 proc. do 16,7 proc.

Pod koniec września firma posiadała aktywa na kwotę 132,4 mln zł, z czego większa część przypadała na aktywa trwałe, w szczególności rzeczowe (103,16 mln zł). Naturalnie to nie dziwi, chodzi bowiem o wszelkiego rodzaju budynki, sprzęt czy infrastrukturę. W majątku obrotowym dominowały należności z dostaw i usług (4,23 mln zł). Pokrywały one jednak tylko w niespełna połowie kwotę długów krótkoterminowych, wynoszącą 8,6 mln zł. Do tego dochodziło zresztą 13,7 mln zł zobowiązań długoterminowych. Bardzo skromne były środki pieniężne Interferii, opiewające ostatnio tylko na 683 tys. zł (w grudniu 2013 też były małe, wtedy notowano 906 tys. zł). Widzimy zatem, że choć oczywiście firma generuje zyski i realizuje niezłe przychody, to jednak płynność bieżąca nie stoi na wysokim poziomie, co w razie sytuacji "podbramkowych" może się okazać kłopotliwe.

Z drugiej strony, trzeba też mieć na uwadze specyfikę działalności spółki, która funkcjonuje w podobny sposób już od dawna. Zarząd deklaruje np. w raporcie okresowym, że "nie widzi ryzyka związanego z utratą płynności przez okres co najmniej 12 miesięcy od dnia kończącego okres sprawozdawczy".

Teoretycznie dla firmy ważna jest sezonowość, wywołana warunkami pogodowymi, ale do pewnego stopnia jest to ograniczane poprzez "postępującą specjalizację w kierunku pobytów sanatoryjno-leczniczych".

Na ten rok firma nie publikowała prognoz finansowych. Możemy w każdym razie przypomnieć, że w roku 2012 notowała 38,15 mln zł przychodów, 1,95 mln zł EBIT i 2,32 mln zł na czysto. Rok później te trzy sumy były równe odpowiednio: 38,8 mln zł, 2,41 mln zł i 1,3 mln zł (marża EBIT wzrosła z 5,11 proc. do 6,22 proc., netto spadła z 6,09 proc. do 3,37 proc.).

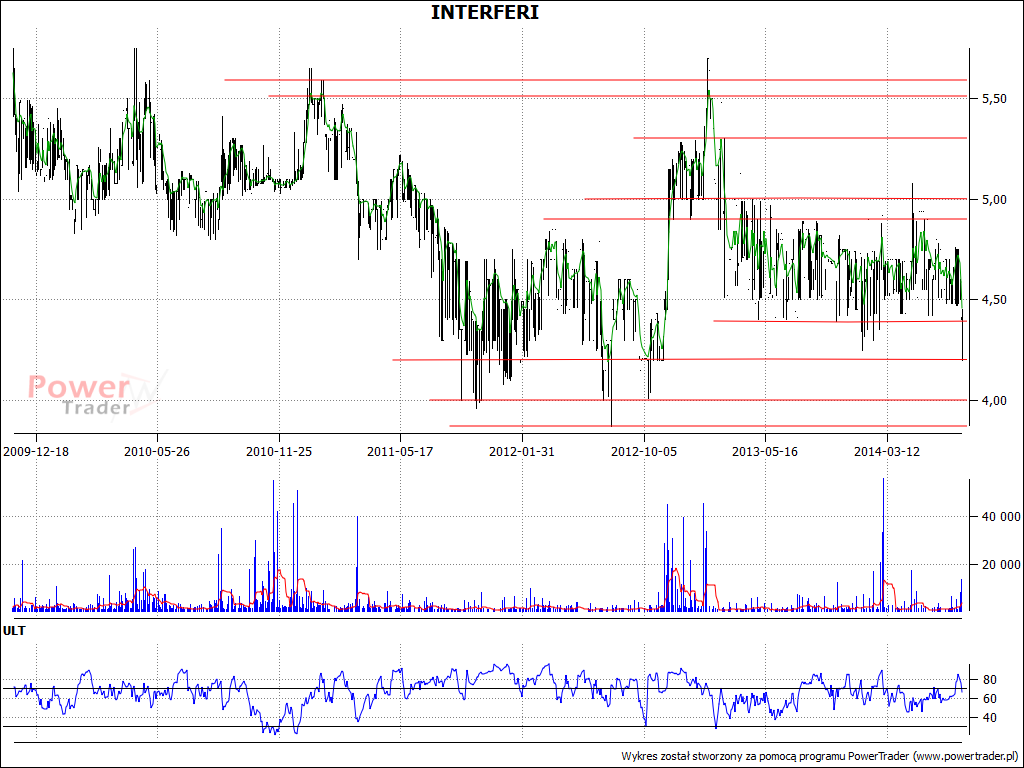

Wykres kursu akcji to ostatnimi czasy konsolidacja nieco powyżej 4,50 zł. Wsparcia mamy na 4,40 zł, 4,20 zł, 4 zł i 3,87 zł, opory to 4,90 zł, 5 zł i 5,25 zł. Nie widać na razie sygnałów, które przemawiałyby za rychłą odmianą tej sytuacji. Faktem jest jednak, że ULT sugeruje sprzedaż walorów, co może oznaczać zejście "schodek niżej",w kierunku okolic zwiedzanych przez wykres w I poł. roku 2012.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3808 gości