Rafamet - plusy i minusy

- Utworzono: środa, 07, styczeń 2015 07:27

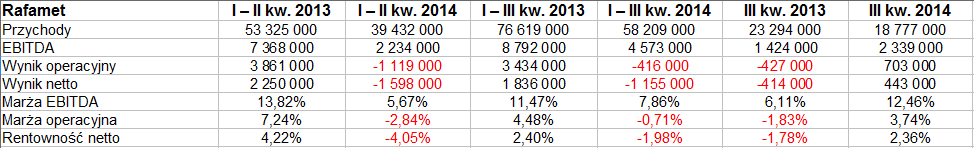

Tytuł naszego opracowania można pojmować bardzo ogólnie, ale można też odnieść go do tego, co za chwilę zobaczymy w tabelce obrazującej najnowsze dostępne rezultaty finansowe Rafametu. Chodzi rzecz jasna o wyniki z pierwszych trzech kwartałów roku 2014 – oraz z trymestru wieńczącego ów okres.

Okazuje się mianowicie, że Rafamet (jako grupa kapitałowa, mówimy bowiem zasadniczo o wynikach skonsolidowanych) zakończył dziewięć pierwszych miesięcy ubiegłego roku na minusie, jeśli chodzi o wyniki EBIT i netto, ale na plusie – gdy mowa o EBITDA. Co więcej, sam trzeci kwartał (lipiec, sierpień i wrzesień) były już czasem, w którym wszystkie trzy wartości usytuowały się powyżej zera, co na pewno cieszy.

Nim przejdziemy do tabeli, przypomnimy krótko, czym się zajmuje Rafamet. Otóż jest to firma z Kuźni Raciborskiej, produkująca maszyny – takie jak tokarki, frezarki czy obrabiarki. Poza tym zajmuje się ona remontem tego rodzaju urządzeń, a także obróbką cieplną i mechaniczną.

To nie wszystko: są jeszcze bowiem dwie spółki zależne, mianowicie Zespół Odlewni "Rafamet" sp. z o.o. oraz Rafamet-Trading sp. z o.o. Pierwszy z tych podmiotów produkuje żeliwo, drugi natomiast uzupełnia działalność spółki dominującej, m.in. poprzez serwis czy prace projektowo-konstrukcyjne.

Głównym akcjonariuszem Rafametu jest Agencja Rozwoju Przemysłu S.A. (47,3 proc. w kapitale i głosach). Krzysztof Jędrzejewski ma w kapitale 22 proc., w głosach natomiast 12,65 proc. Sezam IX FIZAN posiada 9,96 proc. (w oub ujęciach), KW sp. z o.o. PROMAC SKA też 9,96 proc., a Michał Tatarek 6,04 proc.

Skonsolidowane aktywa Rafametu opiewały pod koniec września 2014 roku na 163,7 mln zł. Z tego 69,72 mln zł (czyli 42,6 proc.) przypada na majątek obrotowy, złożony głównie z należności handlowych (27,24 mln zł), należności z kontraktów (15,22 mln zł) i zapasów (17,4 mln zł). Wskaźnik płynności bieżącej wynosił ostatnio 1,55 pkt, co jest przyzwoitym wynikiem, zaś całe długi krótkoterminowe były pokryte samymi tylko należnościami bieżącymi (jeśli doliczyć jeszcze "pozostałe"). Z drugiej strony, środki pieniężne nie były zbyt obfite – pod koniec września wynosił 3,47 mln zł. Były jednak dużo wyższe niż np. rok wcześniej (1,62 mln zł) czy choćby kwartał wcześniej.

Aktywa trwałe przewyższają nieco kapitał własny, czyli firma (grupa) nie zachowuje złotej reguły bilansowej. Kapitał z kolei przewyższa ogólną sumę zobowiązań, stanowiąc 118 proc. ich wartości, co jest dość korzystnym zjawiskiem.

Poniżej zapowiadana tabela zysków i strat (skonsolidowanych):

Jak widać, trzeci trymestr roku 2014 poprawił sytuację. Otóż pierwsze półrocze kończyło się na minusie, który można podsumować krótko w ten sposób: marża operacyjna -2,84 proc., marża netto -4,05 proc. Tym niemniej 30 września odpowiednie wartości były już wyższe (czy też, jak kto woli, niższe co do wartości bezwzględnej), mianowicie -0,71 proc. i -1,98 proc. To dlatego, że w lipcu, sierpniu i wrześniu grupa kapitałowa Rafamet wypracowała 443 tys. zł zysku operacyjnego oraz 443 tys. zł na czysto, co zresztą było wyraźnym postępem w relacji rocznej.

Wyniki w ujęciu narastającym są jednak dużo słabsze – 30 września 2013, po trzech kwartałach, notowano aż 3,43 mln zł EBIT oraz 1,84 mln zł netto.

Nie sposób nie zauważyć też, że w roku 2014 firma osiągała wyraźnie niższe przychody niż w 2013. Na przykład w ujęciu narastającym doszło do spadku o 24 proc., do 58,2 mln zł.

Można dodać, że spółka podpisała w marcu 2014 roku umowę o kredyt inwestycyjny z PKO BP S.A., opiewającą na 12 mln zł. Jest ona obarczona czterema warunkami (covenants), których naruszenie może poskutkować sankcjami, takimi jak wyższa marża banku, żądanie przez bank dodatkowych zabezpieczeń czy np. wypowiedzenie umowy. Zarząd Rafametu podał w ostatnim raporcie, że firma nie spełnia dwóch z czterech podanych klauzul. W przypadku drugiej umowy z PKO BP (na 15 mln zł), warunki są trzy – i jeden z nich pozostawał ostatnio naruszony, choć zarząd deklarował, że w trzecim kwartale odpowiednie wskaźniki uległy poprawie.

Z raportu mogliśmy się też dowiedzieć, że w trzecim kwartale 2014 nie pozyskano znaczących umów na rok 2015, co może mieć w przyszłości negatywne skutki dla wyników firmy (chyba że sytuacja uległa zmianie w IV kw., o czym jeszcze się przekonamy przy kolejnym raporcie).

Kurs papierów oscylował ostatnio w obszarze 16,17 – 16,50 zł. Wyższy opór to 17 zł, kolejny można lokować przy 17,89 zł. Wsparcia to 16 zł, 15,20 zł, 15 zł i 14,50 zł. Wskaźnik STS sugeruje obecnie sprzedaż waloru, co skłania do myślenia właśnie o wsparciach.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2631 gości