Złoto i diamenty, czyli Briju

- Utworzono: poniedziałek, 19, styczeń 2015 06:09

Briju to jedna z tych spółek, których kariera giełdowa przebiegała dwuetapowo. Swego rodzaju wstępem do zmagań na głównym parkiecie był tzw. mały rynek warszawskiej GPW, czyli NewConnect. Papiery firmy zadebiutowały tam w sierpniu roku 2011. Niespełna trzy lata później, pod koniec maja roku 2014, przedsiębiorstwo przeszło na rynek regulowany.

Firma jest producentem biżuterii – jaka sama deklaruje, "jednym z najlepszych w Europie Środkowej". Jej tradycje sięgają roku 1920, kiedy powstał zakład złotniczy Jana Piotrowskiego. Funkcjonował on także, jak można wnioskować z informacji prezentowanych przez spółkę, w okresie PRL. W roku 1990 potomek rodu – Tomasz Piotrowski – otworzył działalność pod szyldem "Firma Jubilerska Piotrowscy". Kolejna nazwa (Futurat) pojawiła się w roku 2000, a obecna – w 2011.

W akcjonariacie widzimy Tomasza, Przemysława i Jarosława Piotrowskich (każdy ma po 11,15 proc. w kapitale oraz po 16,71 proc. w głosach), a także podmioty Letamor Holdings Limited i Velotti Ltd (po 25,09 proc. akcji i 18,80 proc. akcji). W istocie są one kontrolowane przez Piotrowskich, tak więc Briju to rzeczywiście firma rodzinna.

Firma produkuje i sprzedaje różnego rodzaju bransolety, pierścionki, obrączki, naszyjniki czy kolczyki, w tym m.in. ozdoby z brylantami. Ceny takich produktów są bardzo różne – od kilkudziesięciu złotych do kilkunastu tysięcy.

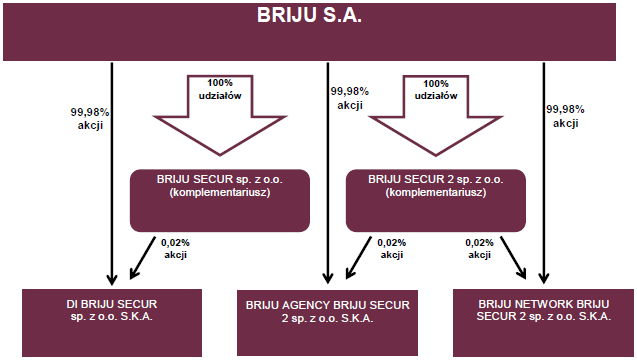

W tym kontekście naturalne staje się pytanie o to, jak zarabia się na tego rodzaju działalności. Zacznijmy od tego, że Briju tworzy grupę kapitałową o następującej strukturze:

Otóż w roku 2013:

przychody skonsolidowane wyniosły 279,4 mln zł (123 proc. sumy notowanej rok wcześniej)

zysk operacyjny był równy 9,36 mln zł (poprzednio 4,9 mln zł)

zysk netto zamknął się kwotą 7,54 mln zł (wobec 3,7 mln zł w roku 2012)

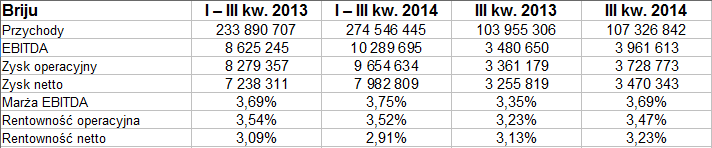

Widać więc, że przedsiębiorstwo osiąga znaczne przychody (na NewConnect można było takie sumy uznać wręcz za nietypowe), a poza tym generuje zyski – w 2013 roku większe niż rok wcześniej. Spójrzmy więc na skonsolidowane przychody, wyniki i kwoty bilansowe z trzech pierwszych kwartałów roku 2014:

Widzimy przyzwoitą dynamikę przychodów – choćby w ujęciu narastającym (wzrost o 17,4 proc., do 274,55 mln zł). Obroty także w samym trzecim kwartale były wyższe niż rok wcześniej.

Firma (grupa) w przybliżeniu utrzymała rentowności – co precyzyjnie oznacza, że niektóre (np. narastająca marża netto) nieznacznie spadły (w tym wypadku z 3,09 proc. do 2,91 proc.), inne (np. operacyjna za sam III kw.) nieco wzrosły (tu z 3,23 proc. do 3,47 proc.).

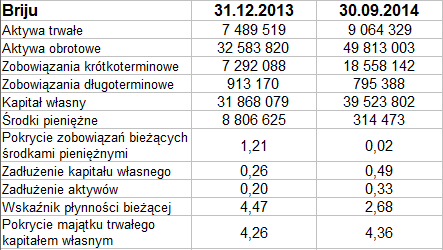

Pozytywne było też niewątpliwie to, że przepływy środków pieniężnych netto były silnie dodatnie, wyniosły 2,44 mln zł (rok temu 4,62 mln zł na minusie). Ogólnie jednak pod koniec III kw. firma posiadała tylko 314,5 tys. zł w środkach pieniężnych. To kwota zbliżona do tej notowanej rok wcześniej (we wrześniu 2013), ale wyraźnie niższa niż 8,8 mln zł, które notowano w grudniu 2013. Można tu wspomnieć, że firma nie wypłacała żadnej dywidendy za rok 2013.

W bilansie widzimy znaczy wzrost zobowiązań krótkoterminowych w ciągu 9 miesięcy – z 7,3 mln zł aż do 18,56 mln zł. Równocześnie jednak powiększyły się też kwoty kapitału własnego i aktywów obrotowych. Ogółem suma bilansowa grupy kapitałowej wzrosła niebagatelnie – z 40 mln zł do 59 mln zł. Wypada dodać, że tak naprawdę niemal całość tej sumy przypada na spółkę dominującą. Podobnie rzecz się ma z przychodami i zyskami.

Co do zwyżki długów bieżących, to objawiła się ona głównie na pozycji pochodnych instrumentów finansowych (wzrost z 480 tys. zł do 10,2 mln zł). Na analogicznej pozycji doszło do podobnej zmiany w majątku obrotowym (ale znacznie zwyżkowały tam też należności z dostaw i usług).

Firma zachowuje bez problemu złotą regułę bilansową, ma wysoki wskaźnik płynności bieżącej (w trzech kwartałach 2014 spadł z 4,5 pkt do 2,7 pkt, ale to zupełnie przyzwoita wartość), problematycznie jawi się jednak znaczna redukcja środków pieniężnych. Briju odnotowała mianowicie mocno ujemne (-8,84 mln zł) przepływy finansowe netto (rok wcześniej było to 5 mln zł na plusie).

Co do działalności i perspektyw, to zarząd twierdzi, iż spółka (grupa) wypracowała model współpracy z dostawcami i odbiorcami, który eliminuje ryzyko zmiany cen metali oraz kursów walut. Spółka rozwija też sieć swoich własnych salonów w rozmaitych miastach Polski oraz promuje swą markę. Na rok 2014 nie przedstawiała prognoz.

Atmosfera na wykresie jest generalnie pozytywna. Wsparcia widzimy m.in. na 15,05 zł, 14 zł, 12,50 zł, 11 zł i 10 zł. Wydaje się jednak, że byki będą nadal próbowały pchać notowania w górę, a więc w szczególności przejść przez obszar 16 – 16,20 zł. Biorąc pod uwagę całkiem dobre fundamenty spółki, nie ma powodu, by wykluczać taki scenariusz.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3353 gości