Na placu budowy, na placu boju

- Utworzono: wtorek, 03, luty 2015 04:50

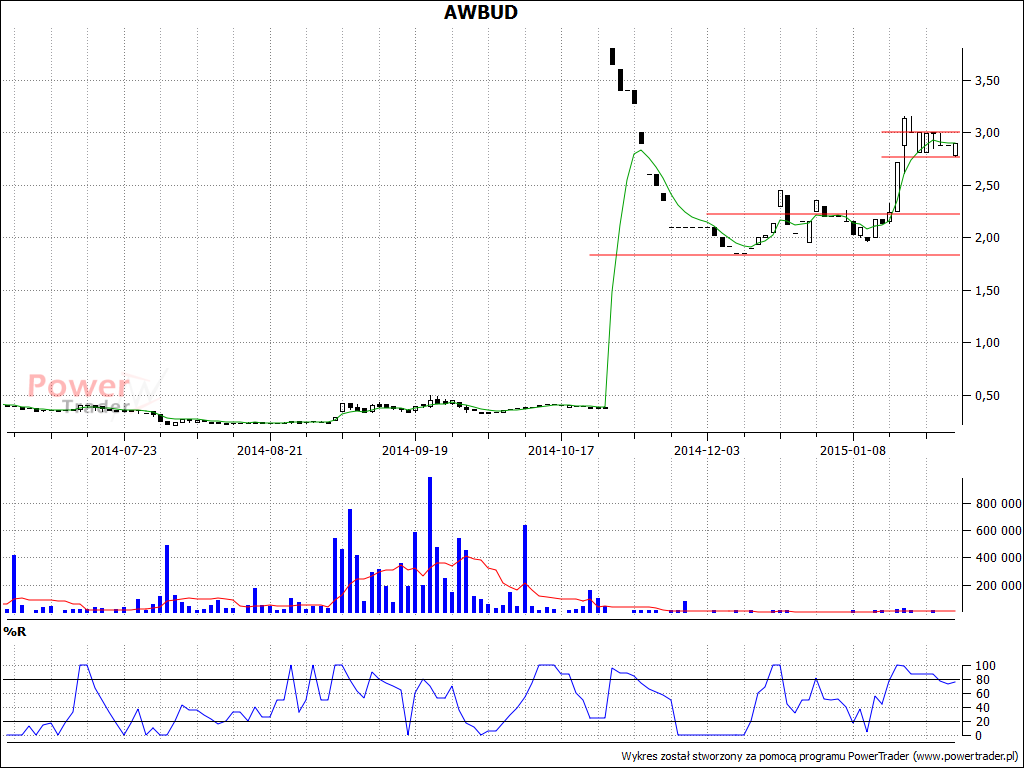

Jesienią roku 2014 doszło do scalenia akcji Awbudu i od tego czasu mamy do czynienia z kursem oscylującym w granicach 1,85 zł – 3,80 zł. Ta pierwsza wartość to minima z grudnia, wyznaczające mocne – jak się wydaje – wsparcie, ta druga cena notowana była podczas sesji 14 listopada. Ostatnie sesje na warszawskim parkiecie to czas, w którym akcje Awbudu wyceniano na ok. 2,77 – 3 zł.

Wypada przypomnieć, czym zajmuje się Awbud. Otóż jest to grupa kapitałowa z branży budowlanej. Realizuje rozmaite prace projektowe i instalacyjne, zajmuje się generalnym wykonawstwem budynków, wytwarza też konstrukcje żelbetonowe. Klientami przedsiębiorstwa były rozmaite firmy przemysłowe, energetyczne czy komunalne, m.in. Rafako, CMC Poland, Unilever czy warszawski Instytut Farmaceutyczny.

Głównym akcjonariuszem Awbudu jest Petrofox sp. z o.o. (62,7 proc. kapitału i głosów), drugie miejsce ma Impera Capital (20,91 proc.).

Do grupy kapitałowej należały – według raportu za III kw., ostatniego jak na razie opublikowanego – podmioty Probau Invest sp. z o.o., Instal-Lublin sp. z o.o., Geoclima sp. z o.o. oraz PWB Awbud S.A. Ta ostatnia spółka zajmowała się produkcją wyrobów betonowych, jednak jej majątek produkcyjny został sprzedany, a działalność w tym względzie – zaniechana.

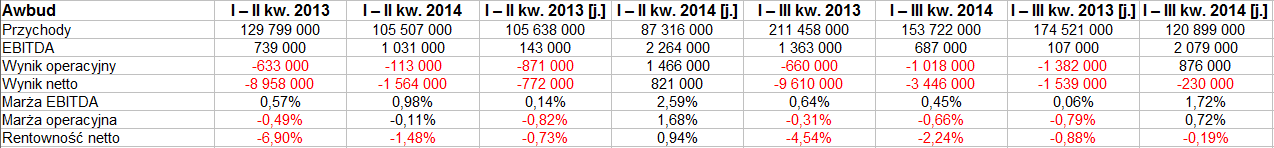

Skonsolidowane przychody i zyski za trzy pierwsze kwartały roku 2014 (oraz roku 2013) widzimy poniżej:

Widzimy, że grupa kapitałowa kończyła już pierwsze półrocze na wyraźnym minusie, jeśli chodzi o rezultaty EBIT i netto. Straty te pogłębiły się w trzecim kwartale, a EBITDA, choć pozostał dodatni, to jednak się obniżył. Finalnie rzec można, że trzy badane trymestry dały w roku 2014 Awbudowi skonsolidowane obroty rzędu 153,7 mln zł, ale zarazem ponad milion złotych straty operacyjnej i 3,45 mln zł straty netto. Faktem jest jednak, że przynajmniej stratę netto udało się ograniczyć w relacji do roku wcześniejszego. Wtedy była ona większa m.in. dzięki znacznej ujemnej sumie na pozycji straty z działalności zaniechanej.

To, o czym warto jeszcze wspomnieć, to znaczny spadek przychodów w relacji rocznej – z 211,46 mln zł do wspomnianych wyżej 153,7 mln zł. Analogiczny ruch widać w przypadku rezultatów jednostki dominującej (zejście ze 174,5 mln zł do 121 mln zł). Jednostka ta ma zresztą znaczący wpływ na wyniki grupy, choć nie taki, by można było pomijać spółki zależne. W każdym razie udało się jej wygenerować dodatni EBIT, choć netto znalazła się 230 tys. zł poniżej zera.

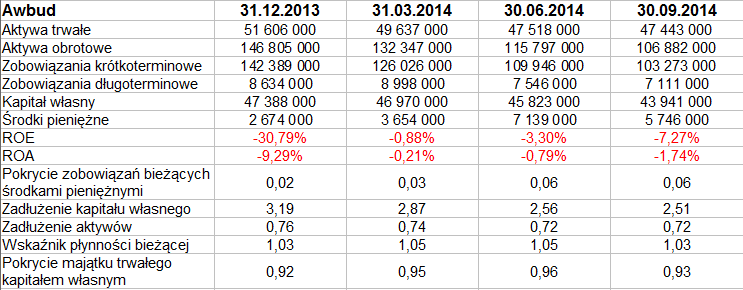

W majątku (skonsolidowanym) widzimy, że od końcówki grudnia 2013 do 30 września wydatnie zmniejszyła się pula aktywów obrotowych (o 27 proc.), choć np. środki pieniężne na szczęście wzrosły, podobnie jak poziom pokrycia nimi zobowiązań krótkoterminowych (które się skurczyły). Ogólnie zresztą suma bilansowa na koniec września była wyraźnie mniejsza niż 9 miesięcy wcześniej. Zmniejszyły się kwoty na takich pozycjach jak np. rzeczowe aktywa trwałe, zapasy, należności z dostaw i usług czy kwoty należne od odbiorców (oraz inne wynikające z kontraktów).

Wskaźnik płynności bieżącej przyjmuje raczej niewielkie wartości, ale jest stabilny – i formalnie rzecz biorąc, aktywa obrotowe przewyższały w minionym roku długi bieżące (przynajmniej do 30 września). Złota reguła bilansowa nie jest do końca przestrzegana (jeśli za jej granicę uważać 1 pkt jako poziom odpowiedniego wskaźnika), aczkolwiek nie można też mówić, by naruszano ją drastycznie. Niepokoić może dość wysokie zadłużenie kapitału własnego, jakkolwiek trzeba przyznać, że od grudnia (3,19 pkt) do września (2,51 pkt) wyraźnie spadło.

W badanym okresie firma miała dwie znaczące sprawy sporne z klientami – z OZEN Plus oraz Gminą Stężyca. W drugim wypadku nie utworzono rezerwy na ewentualne kary, a firma nie sądzi, by istniały jakiekolwiek podstawy do ich egzekwowania. W przypadku pierwszym ustanowiono hipotekę przymusową na nieruchomościach, ale należących do OZEN Plus. Emitent wysuwa roszczenia w stosunku do tego podmiotu, a on – w stosunku do niego. OZEN Plus odstąpił od umowy zawartej z Awbudem, która dotyczyła budowy elektrociepłowni na biomasę.

W badanych trzech kwartałach największe obroty dał segment usług budowlano-montażowych (120,45 mln zł), usługi instalacyjne przyniosły przychody rzędu 33,2 mln zł, pozostałe segmenty były mało istotne. Oba wymienione obszary dały zysk brutto na sprzedaży, EBIT wygenerowany został tylko w pierwszym z nich, ale netto oba były na minusie.

Firma stara się prowadzić restrukturyzację, co oznacza m.in. ograniczanie zatrudnienia (w szczególności w PWB Awbud spadło ono z 72 do 9 osób, ale mówiliśmy już, że majątek produkcyjny tej firmy został sprzedany). Spółka nie płaciła dywidendy.

Nie wydaje się, by w roku 2014 Awbud wygenerował zyski na wszystkich trzech pozycjach (EBITDA, EBIT i netto), choć raportu za IV kw. jeszcze nie znamy. Byłoby to oczywiście sukcesem, tak samo jak byłoby dobrze, gdyby przynajmniej rok 2015 sfinalizowany został na pełnym plusie. Trzeba bowiem przypomnieć, że ostatni raz taki stan rzeczy miał miejsce w roku 2011.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3924 gości