Groclin - wyniki i perspektywy

- Utworzono: wtorek, 10, luty 2015 08:36

Groclin to firma, dla której w dużej mierze przełomowy był rok 2013. Wówczas to do grupy kapitałowej włączone zostało przedsiębiorstwo Kabel-Technik-Polska. W zasadzie transakcja miała charakter przejęcia odwrotnego i tak naprawdę to udziałowcy KPT (a mianowicie spółki Kabelkoncept Hornig i Gersnter Managementholding) zdominowali akcjonariat firmy Groclin, wcześniej kontrolowanej przez rodzinę Drzymałów.

Groclin to zasadniczo producent wyposażenia samochodowego, w szczególności tapicerki, zagłówków, podłokietników, paneli drzwiowych, foteli etc. Dzięki obecności KPT można jednak mówić też o produkcji wiązek kablowych i szaf sterowniczych, a więc o dodatkowym, znacznie szerszym obszarze działalności.

To, że wspomniana transakcja była istotna, nie ulega wątpliwości. Dość powiedzieć, że np. w roku 2012 przychody skonsolidowane przedsiębiorstwa wyniosły 144,4 mln zł (a EBIT 2,08 mln zł), zaś w roku 2013 obrót sięgnął 285,4 mln zł, natomiast zarobek operacyjny 25,16 mln zł (marża 8,82 proc. w miejsce 1,44 proc.).

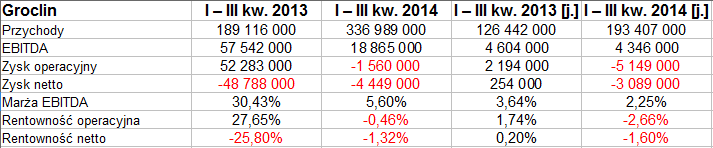

My jednak spojrzymy przede wszystkim na wyniki z trzech kwartałów roku 2014 (dane bilansowe publikujemy tylko w formie skonsolidowanej):

Przychody wzrosły zarówno w ujęciu jednostkowym (o prawie 53 proc., do 193,4 mln zł), jak i skonsolidowanym (o 78,2 proc., do 337 mln zł). Wynik operacyjny całej grupy za trzy kwartały okazał się jednak ujemny (-1,56 mln zł), podobnie jak wynik netto (-4,45 mln zł). Na minusie badany okres zakończył się też dla jednostki dominującej.

W jaki sposób komentował to zarząd? „Trzeci kwartał stanowił dla nas duże wyzwanie” - mogliśmy przeczytać w sprawozdaniu za trzy kwartały. Przychody osiągnęły co prawda „planowany poziom”, ale „odnotowana zyskowność była poniżej oczekiwań”. Firma starała się jednak redukować koszty, zwiększać efektywność i optymalizować wykorzystanie zasobów, w szczególności w lipcu podjęte zostały specjalne działania w tych obszarach. We wrześniu, jak czytamy, zaobserwowano „istotny wzrost zyskowności”, co daje firmie lepsze perspektywy na przyszłość, nawet na całe dwa lata 2015 – 2016 (takie w każym razie jest zdanie zarządu). Wypada też dodać, że EBITDA został obniżony z powodu poniesienia przez Grupę kosztów jednorazowych, takich jak np. przyspieszona amortyzacja aktywów obiektu sportowo-hotelowego czy przeniesienie produkcji wiązek z Czaplinka do Grodziska. O ile więc „normalny” EBITDA wyniósł 18,86 mln zł, o tyle skorygowany – aż 36 mln zł. To właśnie zarząd uznał za „poziom pokazujący realną zyskowność naszej Grupy w średnio- i długoterminowym horyzoncie czasowym”.

Firma ma także fabrykę w Użgorodzie na Ukrainie, co naturalnie może budzić pewne napięcie wśród inwestorów, z uwagi na ciężką sytuację gospodarczą Ukrainy, kryzys polityczny – i oczywiście stricte wojenne działania, jakie mają miejsce na wschodzie tego państwa.

Wypada też powiedzieć, że Groclin w ubiegłym roku wszystkie udziały w spółce SeaTcon (również zajmującej się produkcją siedzeń, tapicerki itd). Był to kolejny krok w procesie rozbudowy grupy kapitałowej.

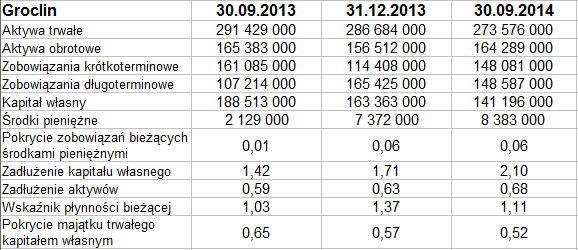

W bilansie widzimy m.in. przewagę aktywów trwałych nad obrotowymi oraz brak przestrzegania złotej reguły bilansowej (vide ostatni wiersz tabeli). W ciągu roku wzrosło zadłużenie kapitału własnego, odpowiedni wskaźnik przebył drogę z 1,42 pkt do 2,10 pkt. Kapitał zresztą, jak widzimy, skurczył się, natomiast wzrosły zobowiązania długoterminowe.

Wskaźnik płynności bieżącej nie przyjmuje bardzo wysokich wartości, jakkolwiek formalnie rzecz biorąc aktywa obrotowe przewyższają zobowiązania krótkoterminowe. Ostatnia wartość to 1,11 pkt, przy czym poziom pokrycia samymi tylko środkami pieniężnymi był niski (6 proc., co prawda rok wcześniej był to raptem 1 proc.).

Przepływy pieniężne z działalności operacyjnej (skonsolidowane netto) były w badanym dziewięciomiesięcznym okresie niestety ujemne (-13,92 mln zł, jakkolwiek rok wcześniej było to -33,04 mln zł), natomiast przepływy razem – dodatnie (choć niewielkie: tylko 306 tys. zł).

Za istotne czynniki w perspektywie kwartału wieńczącego rok 2014 (czy ogólnie – najbliższych miesięcy) uznano m.in. rozwój sytuacji na Ukrainie, zakończenie transferu produkcji wiązek z Czaplinka do Grodziska Wielkopolskiego, uruchomienie w Czaplinku nowych projektów, a także poziom wydajności produkcji.

Prognozy na rok 2014 to 450 do 500 mln zł przychodów skonsolidowanych oraz 30 do 32 mln zł EBITDA. Przewidywania te są w kwestii EBITDA niższe niż pierwotne – i w takiej formie zostały potwierdzone w raporcie za I – III kw. 2014.

Wykres kursu akcji, po silnych wzrostach od wiosny 2013 do jesieni 2013, padł ofiarą długoterminowych spadków, które zniwelowały wcześniejszą aprecjację. Szczyt z listopada 2013 to 39,98 zł, minimum z grudnia 2014 to 8,25 zł. Faktem jest jednak, że w nowym roku notowania ruszyły do góry i zapewne trend został złamany. Istotne będzie mocne wybicie się ponad 13,50 zł, w kierunku 15,40 – 15,60 zł, następnie 17 zł i 19 – 19,50 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3751 gości