In vino veritas, czyli Ambra

- Utworzono: poniedziałek, 16, luty 2015 08:15

Przed nami Ambra, czyli przedsiębiorstwo zajmujące się produkcją i dystrybucją różnego rodzaju win. Znane marki należące do tego emitenta to m.in. Dorato, Fresco, El Sol, Cin&Cin czy Cydr Lubelski. Ten ostatni wyrób warto mieć na uwadze, wiadomo bowiem, że w ostatnich czasach bardzo wzrosła w Polsce zarówno produkcja, jak i popularność cydru, a to z uwagi na relatywnie korzystne jego opodatkowanie. Na rynek cydru wkroczyło wiele krajowych firm winiarskich.

Jeśli chodzi o rok obrotowy Ambry, to firma przesuwa go o sześć miesięcy w stosunku do roku kalendarzowego. Z tego powodu ostatni pełny rok rozliczeniowy to okres od 1 lipca 2013 do 30 czerwca 2014. Firma odnotowała w tym czasie 418,2 mln zł przychodów skonsolidowanych, a zarazem 30,2 mln zł EBIT i 30,07 mln zł zysku netto. Marża operacyjna wyniosła więc 7,22 proc. (poprzednio 7,53 proc.), a netto 7,19 proc. (wobec 4,97 proc. w sezonie 2012 / 2013).

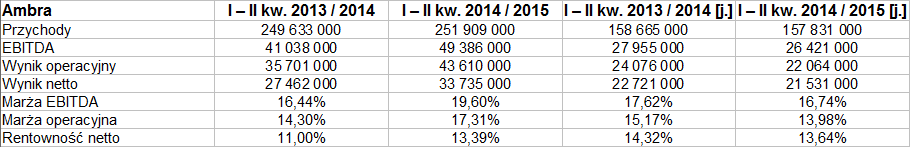

Okres od 1 lipca do 31 grudnia 2014 był dla Ambry pierwszym półroczem nowego roku – i właśnie ukazał się raport omawiający odpowiednie wyniki. Prezentowały się one następująco (pozycje bilansowe podajemy tylko w wersji skonsolidowanej):

Przychody utrzymały się mniej więcej na poziomie notowanym rok wcześniej, choć formalnie rzecz biorąc skonsolidowane wzrosły o 0,91 proc. (do 251,9 mln zł), zaś jednostkowe spadły o pół procent (do 157,83 mln zł).

Zarówno jednostka dominująca, jak i grupa – wygenerowały zyski. W szczególności skonsolidowany EBIT wyniósł 43,6 mln zł, tj. 17,31 proc. wartości obrotów. Rok wcześniej było to 35,7 mln zł, czyli odpowiednia marża była równa 14,30 proc. Zysk operacyjny z samego IV kwartału też był wyższy niż w analogicznym okresie roku wcześniejszego.

Finalnie półrocze dało Grupie Ambra zarobek na czysto w kwocie 33,73 mln zł, co oznaczało rentowność na poziomie 13,4 proc. (wobec 11 proc. w pierwszym semestrze sezonu 2013 / 2014).

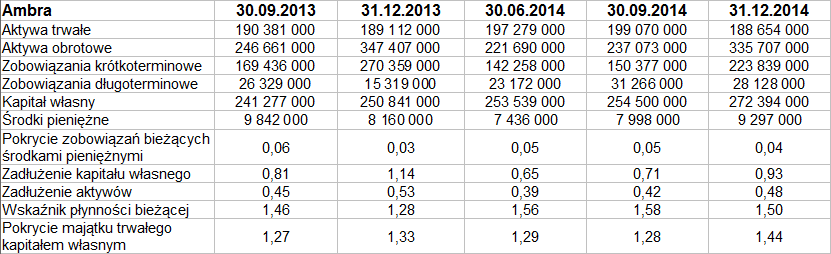

W bilansie w dalszym ciągu przeważają aktywa obrotowe, ostatnio opiewały na 335,7 mln zł, z czego 67,2 proc. stanowiły krótkoterminowe należności handlowe. Same tylko te należności pokrywały z naddatkiem pulę zobowiązań bieżących, nic więc dziwnego, że ogólny wskaźnik płynności bieżącej wynosił 1,5 pkt, był więc przyzwoity. Płynność natychmiastowa, czyli pokrycie długów krótkoterminowych środkami pieniężnymi, była na poziomie dość niskim (4 proc.), ale widzimy, że w przeszłości tak to właśnie wyglądało w przypadku tej firmy.

Grupa zachowuje złotą regułę bilansową, zaś ogół zobowiązań nie przekraczał ostatnio puli kapitału własnego. Półroczne przepływy operacyjne netto były niestety ujemne (-7,71 mln zł), ale rok wcześniej widniała na tej pozycji kwota znacznie dalsza od zera, tj. -34,8 mln zł. Ogólnie zresztą przepływy za I półrocze 2014 / 2015 wyszły na plus (1,84 mln zł).

Bardzo dobra jest dynamika sprzedaży Cydru Lubelskiego (firma prowadzi silny marketing tego wyrobu i stara się poprawiać jego dostępność), natomiast spadła sprzedaż wermutów w kanale dyskontowym, w pozostałych grupach asortymentów sprawy miały się z grubsza tak, jak rok temu. Co do wspomnianego wcześniej EBIT, to na jego wysoką wartość (i 22-proc. dynamikę) znaczny wpływ miały zdarzenia jednorazowe, jak np. sprzedaż aktywów w Czechach i Rumunii. Gdyby je pominąć, to faktyczny wzrost byłby tylko o 4,8 proc.

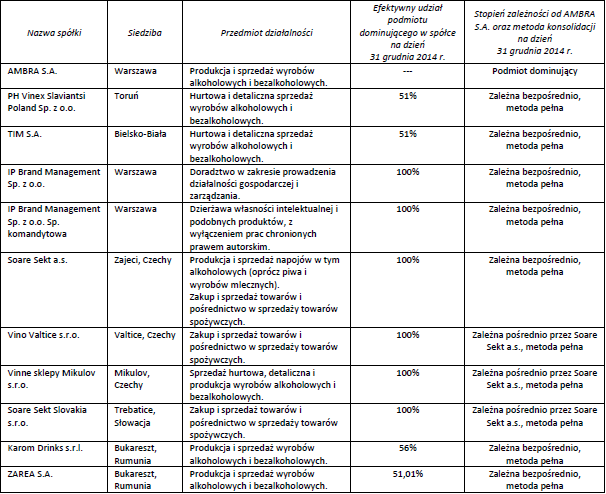

Tak prezentuje się ostatnio grupa kapitałowa:

Co do akcjonariatu podmiotu dominującego, to 61,12 proc. kapitału i głosów posiada firma Schloss Wachenheim AG, natomiast 9,96 proc. Aviva OFE Aviva BZ WBK. A jak wygląda wykres kursu?

Notowania w gruncie rzeczy nie są zbyt wysoko, aczkolwiek w grudniu udało się odbić od minimów w pobliżu 7,50 zł (testowanych zresztą dość intensywnie we wcześniejszych kwartałach). Ostatnio kurs wybił się ponad strefę 8,30 – 8,40 zł, którą można teraz uznawać za wsparcie (niższe wsparcie to 7,80 zł). Teraz kluczowe będzie wyjście ponad okolice 8,80 – 8,85 zł, co otworzyłoby drogę nawet do 9,40 zł czy 9,75 zł. Perspektywy fundamentalne wydają się być niezłe, firma liczy m.in. na dalszą przemianę gustów alkoholowych Polaków (właśnie w kierunku win, kosztem np. wódki), a także na rozwój rynku cydru.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2964 gości