Rok Introlu

- Utworzono: czwartek, 19, luty 2015 07:25

Przed nami Introl – grupa kapitałowa z branży elektromaszynowej i inżynierskiej. W raportach sektorowych porównujemy zwykle Introl z takimi firmami jak Aplisens, Apator i Sonel, bowiem ważną częścią wspólną oferty każdej z tych spółek jest szeroko pojęta aparatura pomiarowa.

W przypadku Introlu produkowana jest ona przede wszystkim przez spółkę Introl sp. z o.o., ale ogólnie rzecz biorąc działalność grupy obejmuje znacznie większy zakres:

- instalacje energetyczne, elektryczne i mechaniczne

- systemy automatyki przemysłowej

- budownictwo komercyjne i przemysłowej

- systemy kontrolno-pomiarowe

- rozwiązania technologiczne w ochronie środowiska

- oprogramowanie dla przemysłu

Jeśli chodzi o akcjonariat spółki dominującej, to czołowe miejsce zajmuje przewodniczący rady nadzorczej Wiesław Kapral (40,15 proc.). Drugie miejsce przypada w udziale Józefowi Bodzionemu (członkowi zarządu) wraz z podmiotem Svanser Holding Limited (37,64 proc.). Dalej mamy Amplico PTE (5,73 proc.) oraz Aviva PTE Aviva BZ WBK (5 proc.). Free float wynosi 11,48 proc.

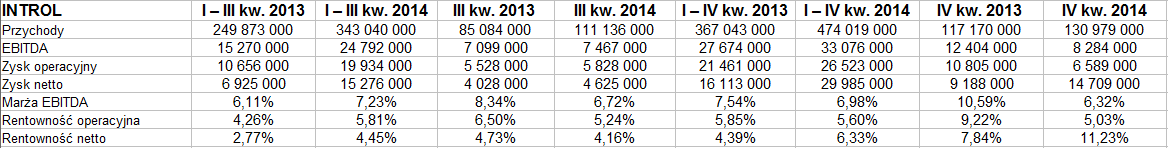

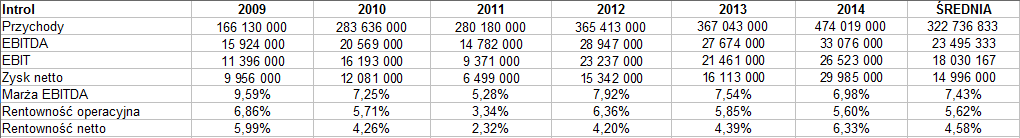

Oto wyniki skonsolidowane Introlu z lat 2013 i 2014 (za trzy kwartały i cztery kwartały), a niżej także roczne rezultaty za okres 2009 – 2014:

Sam czwarty trymestr minionego roku przyniósł obroty na poziomie prawie 131 mln zł, tj. o 11,8 proc. wyższe niż rok wcześniej. W całym roku 2014 było to 474,02 mln zł, czyli o 29 proc. więcej niż poprzednio.

Wzrosły także zyski roczne, np. wynik operacyjny za rok 2014 to 26,25 mln zł (wobec 21,46 mln zł w roku 2013). Z drugiej strony, w samym IV kw. EBIT przedsiębiorstwa wyniósł tylko 6,6 mln zł, podczas gdy rok wcześniej notowano 10,8 mln zł. W takim ujęciu skurczył się też EBITDA (oraz marże towarzyszące obu wynikom).

W każdym razie finalnie rentowność roczna wyniosła na czysto 6,33 proc., gdy w 2013 było to 4,4 proc. Średnie przychody roczne grupy kapitałowej za cały okres 2009 – 2014 to 322,7 mln zł, przeciętny zysk netto opiewał na 15 mln zł. Warto mieć na uwadze, że nie notowano żadnych strat przez te wszystkie lata.

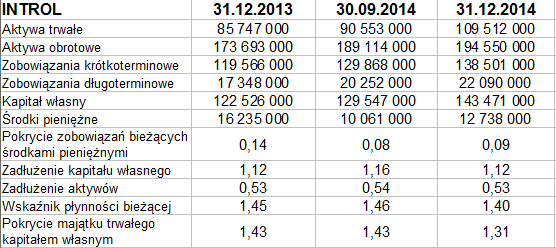

Poniżej podstawowe pozycje bilansowe z końca grudnia 2013 i 2014, a także z końca III kw. roku minionego:

W majątku dominują aktywa obrotowe, które w ciągu roku wzrosły o 12 proc. szczególnie na pozycji należności krótkoterminowych z dostaw i usług. Skurczyła się natomiast kwota środków pieniężnych, przy czym przepływy operacyjne były dodatnie, zaś finansowe i inwestycyjne – ujemne.

Grupa utrzymała niezły poziom wskaźnik płynności bieżącej (ostatnio 1,40 pkt), zachowuje też złotą regułę bilansową. Ogół zobowiązań przekracza kapitał własny, ale nie w stopniu, który można by uznać za dramatyczny (wskaźnik na poziomie 1,12 pkt, tak jak rok wcześniej).

O 13,2 proc. - tj. do 75,5 mln zł – wzrosła kwota na pozycji rzeczowych aktywów trwałych, znacznie powiększyły się też aktywa z tytułu odroczonego podatku dochodowego, mianowicie z 9,9 mln zł do 24 mln zł. Wzrost wspomnianych aktywów rzeczowych dotyczył głównie spółki Limatherm, w związku z inwestycjami zwiększającymi zdolności produkcyjne.

Sama spółka dominująca jest bardzo istotna dla grupy, acz nie na tyle, by utożsamiać wyniki jednostkowe ze skonsolidowanymi. W każdym razie Introl S.A. wypracował w roku ubiegłym 132,33 mln zł przychodów (wzrost o 73,4 proc. r/r), 4 mln zł EBIT i 16,83 mln zł na czysto (poprzednio 1,77 mln zł i 15,5 mln zł).

Aktywa podmiotu dominującego opiewały ostatnio na 122,5 mln zł, zobowiązań notowano 28 mln zł.

Wróćmy do kwot skonsolidowanych. Największe przychody dał w minionym roku segment usług AKPiA, elektrycznych, instalacyjnych, projektowych i budowlanych. Razem było to 273,8 mln z, drugie miejsce zajmował segment dystrybucji z doradztwem technicznym (96,3 mln zł). W pierwszym z nich, co warto odnotować, obrót wzrósł o 42 proc. r/r.

Jedynym segmentem, który zanotował wynik ujemny, była produkcja urządzeń ochrony środowiska, pozostałe obszary przyniosły zyski. Rok wcześniej wszystkie segmenty wyszły na plus.

Zarząd grupy kapitałowej twierdzi – i wypada się z tym zgodzić – że „wskaźniki ekonomiczne osiągnięte w okresie czterech kwartałów 2014 r. wskazują na brak zagrożeń dotyczących zdolności Grupy do generowania zysków i wywiązywania się z zaciągniętych zobowiązań”. Wskaźniki, jak czytamy, „wskazują na możliwość Grupy do potencjalnego zwiększenia zadłużenia, głównie ze względu na wysoki poziom kapitałów własnych i poziom osiąganych zysków”.

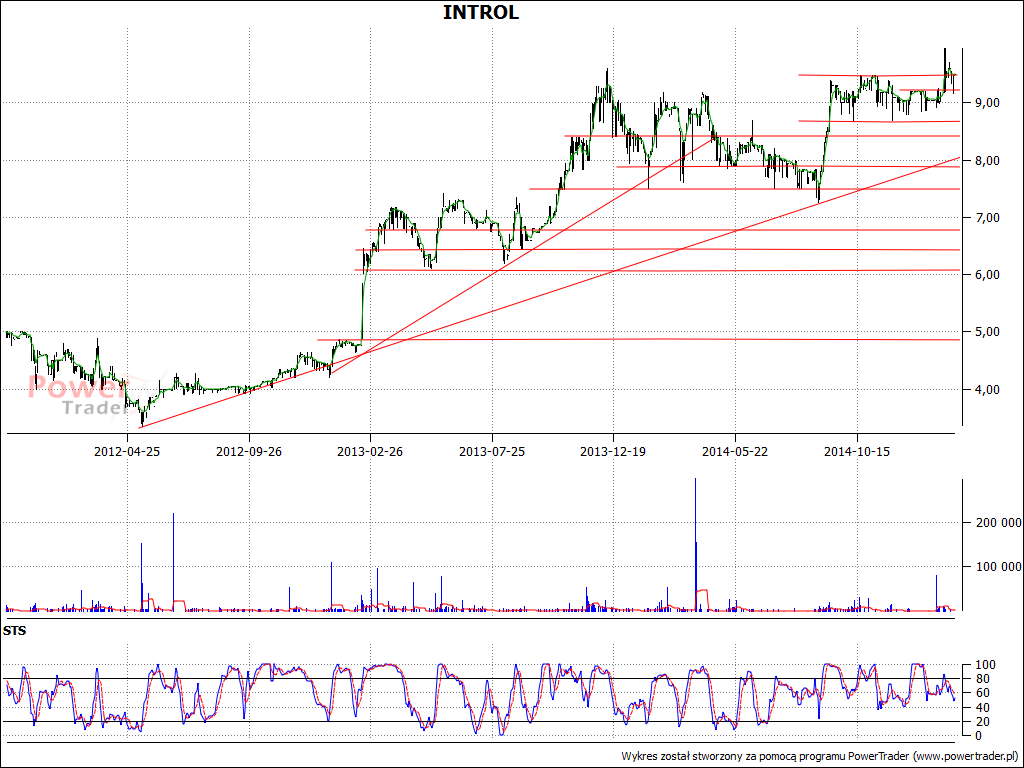

Spółce ufają też inwestorzy, biorąc pod uwagę, że w maju roku 2012 za jej papiery dawali ok. 3,40 – 3,60 zł, natomiast w lutym roku 2014 nawet 9,95 zł. Ostatnia sesja zakończyła się na 9,50 zł, za pierwszy, lokalny opór wypada uznać 9,60 zł, a później wspomniany przed chwilą szczyt. Wsparcia to 9,20 zł, okolice 8,80 zł, 8,40 zł, 7,85 – 7,90 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2828 gości