Medyczny minus

- Utworzono: czwartek, 12, marzec 2015 04:25

O EMC IM pisaliśmy w połowie stycznia, biorąc pod uwagę rezultaty wypracowane przez to przedsiębiorstwo w pierwszych trzech kwartałach roku 2014. O ile w roku 2013 analogiczny okres zakończył się bez problemu na plusie, o tyle w roku ubiegłym w dniu 30 września powyżej zera był jeszcze co prawda EBITDA, ale poza tym notowano stratę operacyjną i netto. Na minusie w szczególności zakończył się pod tymi względami sam trzeci kwartał.

Co więcej, wiemy już, że czwarty trymestr nie poprawił sytuacji: skonsolidowany EBITDA za cały rok 2014 jest wyraźnie niższy niż w roku 2013, natomiast straty operacyjna i netto pogłębiły się w porównaniu z trzecim kwartałem.

Nim jednak przedstawimy odpowiednie tabele, przypomnimy, o jakim przedsiębiorstwie właściwie mówimy. Otóż EMC IM to grupa kapitałowa z branży medycznej, która posiada sieć szpitali i przychodni, zwłaszcza na Dolnym Śląsku, ale także w innych regionach kraju (Opolszczyzna, Mazowsze, Pomorze). Jako ciekawostkę można podać fakt, że EMC otworzyła nawet przychodnię w Dublinie, czyli w Irlandii.

Spółka ma za sobą trzynaście lat działalności, bowiem powstała już w roku 2002. Jej głównym akcjonariuszem jest podmiot CareUp B.V. (70,22 proc. akcji), kontrolowany przez grupę inwestycyjną Penta Investments. Poza tym inwestuje w nią PZU (28,6 proc.).

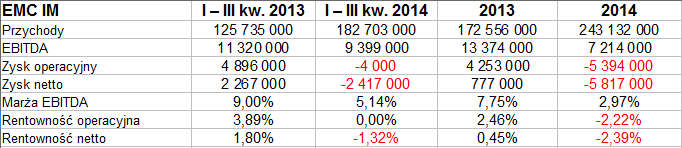

Spójrzmy na wyniki skonsolidowane:

243,13 mln zł – to naprawdę spore obroty. Można tak powiedzieć, bo w skali rocznej wzrosły o prawie 41 proc. Ta zwyżka, zauważalna już choćby w wynikach dziewięciomiesięcznych, była przede wszystkim rezultatem włączenia (w I półroczu) do konsolidacji Regionalnego Centrum Zdrowia sp. z o.o. w Lubinie.

Mimo zwyżki obrotów, EBITDA zmniejszył się z 13,37 mln zł do 7,21 mln zł. Strata operacyjna grupy kapitałowej wyniosła 5,4 mln zł, tj. 2,22 proc. obrotów rocznych – co do wartości bezwzględnej. Strata netto stanowiła 2,4 proc. kwoty przychodów.

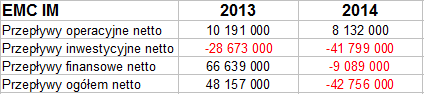

Majątek trwały wzrósł w relacji rocznej o ok. 40 mln zł, do 192,2 mln zł, przy czym w dalszym ciągu nie była zachowana złota reguła, a odpowiedni wskaźnik nawet się obniżył. Nic dziwnego, skoro aktywa trwałe się powiększyły, ale kapitał własny zmniejszył. Wskaźnik płynności bieżącej zszedł poniżej 1 pkt, do 0,84 pkt, co nie jest korzystne, zwłaszcza, jeśli miałby na tym poziomie pozostać. Przepływy pieniężne kształtowały się tak:

Jak widać, były one – ogólnie rzecz biorąc – ujemne, mimo dodatnich przepływów operacyjnych (niższych jednak niż rok temu i wynoszących tylko 8,13 mln zł). Finalnie stan środków pieniężnych zmniejszył się o 42,8 mln zł.

Agnieszka Szpara, która prezesem EMC została z początkiem września 2014 roku, uznała – w liście do inwestorów – cały ów rok za czas "kontynuacji istotnych działań biznesowych, realizacji inwestycji oraz modernizacji zapoczątkowanych we wcześniejszych latach". Ważne z punktu widzenia przedsiębiorstwa były wybory samorządowe, bo to od relacji z samorządami zależy wiele kontraktów podejmowanych przez EMC – związanych np. z przejmowaniem czy organizowaniem szpitali powiatowych. Na przykład w lutym minionego roku Grupa EMC została, jak daliśmy już do zrozumienia, powiększona o Regionalne Centrum Zdrowia w Lubinie (liczące 10 oddziałów i 400 łóżek). Pozwoliło to zwiększyć obroty grupy kapitałowej o 30 proc. Poza tym EMC IM wchłonęła Zespół Przychodni Formica sp. z o.o. oraz zakończyła rozbudowę Szpitala Geriatrycznego im Jana Pawła II w Katowicach.

Niepokojące może być to, że spółka EMC, a także jej podmiot zależny PCZ Kowary sp. z o.o. na koniec grudnia 2014 roku przekraczały trzy graniczne wartości wskaźników finansowych, zapisane w umowie kredytowej z BGŻ. Na razie jednak kredytów nie postawiono w stan wymagalności, a BGŻ wysłał nawet do firmy pismo, w którym zaznaczył, że obecnie nie jest planowane wprowadzenie sankcji wobec EMC IM.

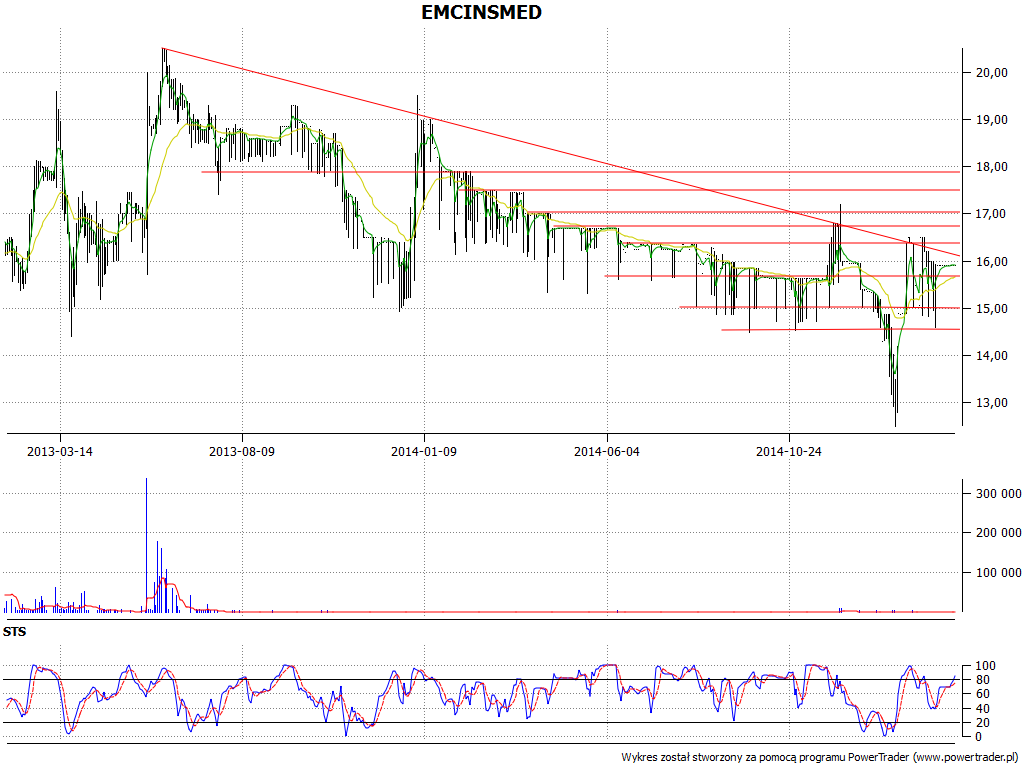

Trend spadkowy na wykresie jest nadal wyraźny. W czerwcu 2013 kurs dochodził do 20,50 zł, obecnie to już tylko kilkanaście złotych. Mało tego, w międzyczasie strona podażowa zbijała notowania do 12,50 zł, ale wówczas nastąpiło odbicie i wznieśliśmy się wyżej. O przebiciu trendu można będzie mówić jednak dopiero wtedy, gdy wykres wyraźnie wybije się ponad strefę 16,20 – 16,40 zł, a w szczególności przejdzie przez linię 17 zł. Dalsze opory to (w przybliżeniu) 17,50 zł i 17,90 zł. Wsparcia to 15,64 zł i 15 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3043 gości