Najnowsza gala

- Utworzono: czwartek, 09, kwiecień 2015 04:18

Ceramika Nowa Gala obchodzi w tym roku dwudziestą rocznicę działalności. Przedsiębiorstwo to posiada dwa zakłady produkcyjne (w Końskich i Kopaninach), zaś swe wyroby sprzedaje m.in. do hurtowni i marketów budowlanych.

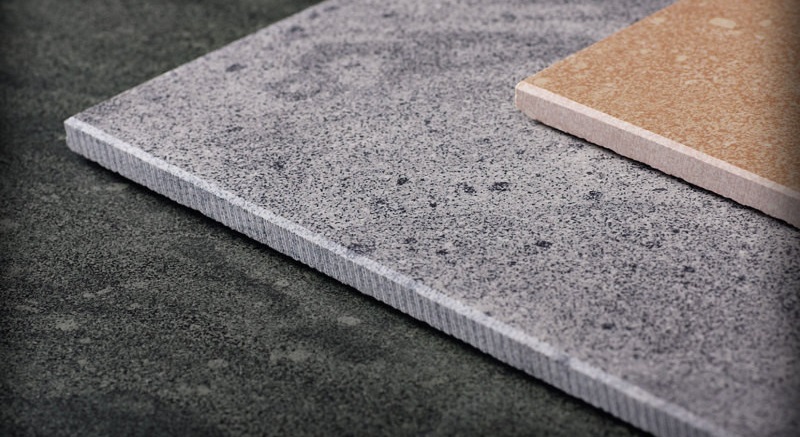

Produkty Nowej Gali to gresowe płytki ceramiczne z surowców mineralnych. Firma dokonuje przemiału surowców, produkcji granulatu, prasowania i szkliwienia płytek, a na końcu je wypala. Godne uwagi jest to, że eksport daje około jedną piątą przychodów skonsolidowanych ze sprzedaży.

W Ceramice Nowej Gali głównym inwestorem jest Waldemar Piotrowski (23,04 proc. w kapitale i głosach na WZ). Istotni gracze to także MetLife OFE (19,95 proc.), PTE Allianz Polska (12,90 proc.), Aviva OFE Aviva BZ WBK (12,44 proc.) oraz ING OFE (7,02 proc.).

Jakie były ostatnie czasy dla przedsiębiorstwa, jaki był miniony rok? Z raportu rocznego dowiadujemy się m.in., że w roku 2014 "w branży materiałów wykończeniowych i budowlanych nastąpił ogólny spadek sprzedaży". Był to w dużej mierze skutek konfliktu na Ukrainie i spadku wartości tak hrywny, jak i rubla. Z tego powodu zmniejszył się eksport, a poza tym wzrosła też konkurencja na rynku polskim. Podobne procesy dotknęły też dwie inne firmy "od płytek", działające na GPW, tj. Rovese i Polcolorit.

Nowa Gala ograniczała jednak koszty i poprawiała efektywność, w związku z czym udało się mimo wszystko polepszyć rezultaty, choć np. "trudno o prognozy na rok 2015", jak czytamy w liście prezesa.

Do grupy kapitałowej należą:

– Ceramika Nowa Gala S.A.

– Ceramika Nowa Gala II sp. z o.o.

– CNG Luxembourg s.a.r.l.

– Energia Park Trzemoszna sp. z o.o.

– Ceramika Gres S.A.

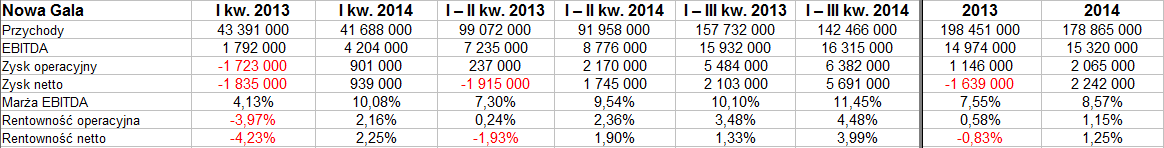

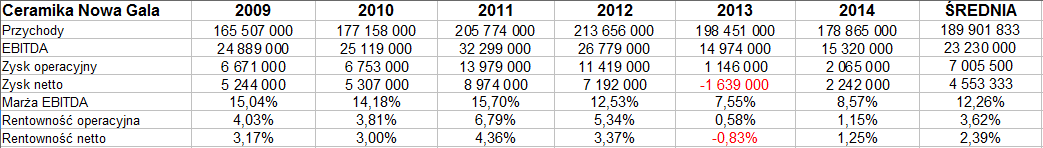

Jakie rezultaty wygenerowała ta grupa? Spójrzmy na dwa ujęcia:

Przeciętne obroty skonsolidowane za okres 2009 – 2014 to 189,9 mln zł. Średnia z zysków operacyjnych wynosiła 7 mln zł, średni roczny zysk netto 4,55 mln zł. Tylko w roku 2013 odnotowano ujemny wynik na czysto, ale i wtedy dodatnie były EBITDA oraz EBIT (choć dużo niższe niż w roku 2012).

Rok 2014 dał grupie przychody na poziomie 178,9 mln zł. A zatem obroty spadły – i to o blisko 10 proc.. Zysk operacyjny wzrósł z 1,15 mln zł do 2,06 mln zł, co pozwoliło podwyższyć marżę z 0,58 proc. do 1,15 proc. Można jednak odnotować, że po trzech kwartałach roku 2014 rentowności (EBITDA, EBIT i netto) były znacznie wyższe niż po IV kwartale.

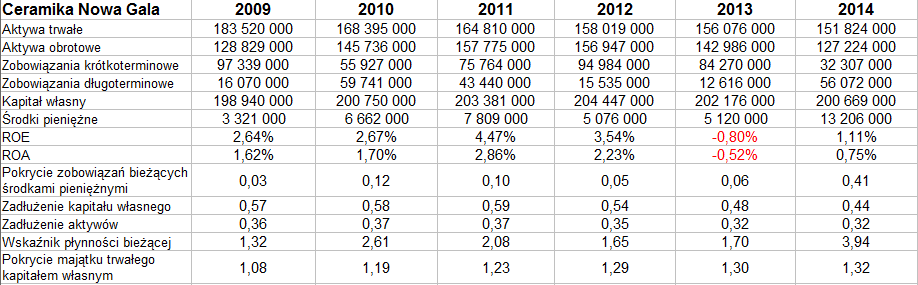

W majątku pod koniec roku 2014 w dalszym ciągu (a nawet jeszcze bardziej niż rok wcześniej) dominowały aktywa trwałe. Było to m.in. 109,6 mln zł aktywów rzeczowych, poza tym m.in. wartość firmy i nieruchomości inwestycyjne. W majątku obrotowym notowano 86,5 mln zł zapasów oraz 36 mln zł należności handlowych.

Wskaźnik płynności bieżącej wyniósł ostatnio aż 3,94 pkt, był zatem naprawdę wysoki. Nic dziwnego – w ciągu roku ogromnie zmniejszyły się długi krótkoterminowe – z 84,3 mln zł do 32,3 mln zł. Fakt, że równocześnie powiększyły się zobowiązania długoterminowe, ale to akurat dobry rodzaj roszady – ostatecznie bowiem dobrze jest, jeśli firma ma więcej czasu na regulowanie swoich długów.

Przepływy pieniężne w roku 2014 były dodatnie, finalnie stan środków wynosił 13,2 mln zł, co stanowiło równowartość aż 41 proc. zobowiązań bieżących. To oczywiście bardzo wysokie pokrycie.

Grupa zachowuje złotą regułę bilansową, co oceniamy pozytywnie, ma też niewielkie zadłużenie tak aktywów, jak i kapitału własnego.

Sama jednostka dominująca wypracowała w roku minionym 145,3 mln zł przychodów, tj. 81,2 proc. kwoty skonsolidowanej. Poniosła jednak stratę operacyjną na poziomie 15,74 mln zł, a także 1,86 mln zł straty netto.

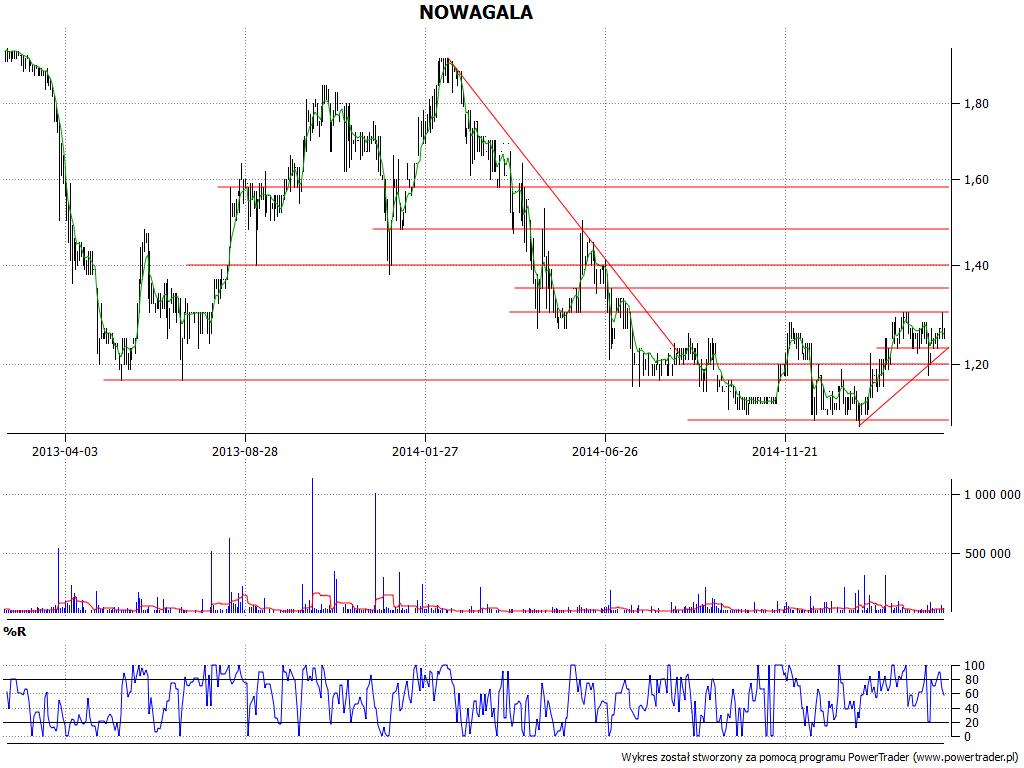

Rok temu, w lutym 2014, notowania Nowej Gali sięgały 1,93 zł, później jednak walory znacznie przeceniono, nawet do 1,10 zł za sztukę. Ostatnio jednak cena poszła trochę w górę, można nawet pokusić się o wstępne wytyczenie linii trendu. Opory to 1,30 zł, 1,35 zł i 1,48 zł.

Dodajmy jeszcze parę informacji o działalności w roku ubiegłym. Otóż głównym źródłem przychodów (54 proc. sumy skonsolidowanej) były płytki szkliwione, nieszkliwione dały natomiast 40 proc. Reszta, w tym dekoracje i stopnice, to był margines sprzedaży. Proporcje były w roku 2013 zbliżone. Sprzedaż krajowa, ogólnie rzecz biorąc, spadła o 8 proc., zagraniczna o 17 proc.

Działalność, jak czytamy, obciążona była pewnymi zdarzeniami nietypowymi – np. przestojami produkcyjnymi (11,7 mln zł), wypłatą dywidendy, umorzeniem akcji własnych czy modernizacją linii produkcyjnej w spółce-matce (co kosztowało 6 mln zł).

W latach 2014 – 2016 przedsiębiorstwo ma zamiar stale realizować strategię, która obejmuje m.in. takie działania jak: - poprawienie marży EBITDA do 17 proc. (dzięki zwiększeniu wykorzystania mocy produkcyjnych, optymalizacji procesów etc.); - skrócenie łańcucha dostaw w dystrybucji; - przeznaczenie 45 mln zł na inwestycje; - utrzymanie średniego poziomu kapitału obrotowego na poziomie z końca roku 2013. Przewiduje się też rocznie przeznaczanie przynajmniej 30 proc. skonsolidowanego zysku na dywidendę (ale jednocześnie nie więcej niż 10 groszy na akcję).

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3925 gości