W produkcji nie zwiększono wydajności

- Utworzono: wtorek, 19, maj 2015 04:10

"Niestety, wraz ze wzrostem skali działalności w segmencie produkcyjnym nie udało się zwiększyć wydajności" – takie zdanie napotykamy w raporcie Zastalu za pierwszy kwartał roku 2015. Wypada tu objaśnić, że segment produkcyjny tego przedsiębiorstwa wytwarza konstrukcje stalowe, w tym m.in. kontenery do transportu różnych towarów.

W pierwszym trymestrze bieżącego roku firma zaczęła pozyskiwać większą ilość zleceń na produkcję takich właśnie kontenerów, mianowicie do transportu materiałów sypkich. Zlecenia przychodziły w dużej mierze z rynku niemieckiego. Grupa Zastal jest, zdaniem jej zarządu, postrzegana w coraz większym stopniu jako "dostawca sprawdzonych produktów dla branży recyklingu". W dodatku segment produkcyjny pomyślnie przeszedł audyt, dzięki któremu spółka będzie mogła występować jako kooperant dla zakładów wytwarzających pojazdy tramwajowe. Co więcej, rozpoczęto już realizację pierwszych tego rodzaju zleceń.

Zastal ma jednak także i inne obszary działalności. Dwa najistotniejsze to transport i spedycja (przyniósł on dodatni wynik operacyjny) oraz wynajem powierzchni biurowych i przemysłowych. Analizując wyniki pierwszego półrocza roku 2014 pisaliśmy, że przychody tego ostatniego segmentu znacznie spadły po tym, jak z dzierżawy terenów w zielonogórskim parku maszynowym Zastalu zrezygnował Tabor Szynowy Opole S.A.

Najnowszy raport informuje jednak, że segment najmu wygenerował ponad 5 mln zł zysku operacyjnego – dzięki sprzedaży nieruchomości w Zielonej Górze. Z drugiej strony, nabyto nieruchomość komercyjną w Poznaniu.

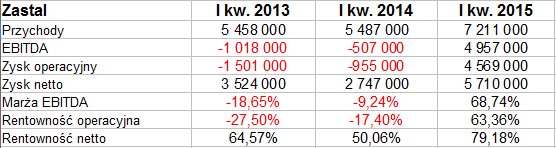

A teraz czas na prezentację wyników skonsolidowanych:

Ogólnie rzecz biorąc, przychody Zastalu za I kw. 2015 wzrosły w skali rocznej o 31,4 proc., do 7,21 mln zł. Podobna była dynamika w relacji do analogicznego okresu sprzed dwóch lat. Zauważmy jednak, że o ile w latach 2013 i 2014 styczeń, luty i marzec przynosiły ujemne EBITDA i EBIT, o tyle teraz te dwie pozycje były wybitnie dodatnie, a zysk netto sięgnął 5,71 mln zł. Efektem były wysokie marże: 68,7 proc. w ujęciu operacyjnym i ponad 79 proc. na czysto.

Lwią część obrotów (blisko 52 proc., mianowicie 3,74 mln zł) dała działalność transportowo-spedycyjna. Drugie miejsce to działalność serwisowa (1,4 mln zł). Najem dał 1,11 mln zł, produkcja metalowa 964 tys. zł (jej wynik operacyjny usytuował się jednak poniżej zera). Dodajmy, że mówimy tu za każdym razem o przychodach ze sprzedaży na rzecz klientów zewnętrznych.

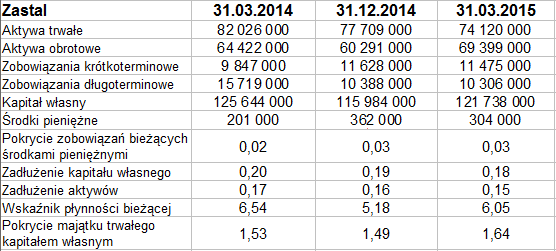

W majątku trwałym grupy dominują aktywa rzeczowe, ostatnio to ponad 67,4 mln zł. W obrotowym największa pozycja to pozostałe aktywa finansowe – te w finale marca opiewały na niemal 40 mln zł. Skromne były natomiast środki pieniężne, raptem 304 tys. zł, tj. 3 proc. kwoty zobowiązań krótkoterminowych. Sam wskaźnik płynności bieżącej, biorący pod uwagę całe aktywa obrotowe, był jednak wysoki (6,05 pkt).

Zastal nie ma problemów ze zbyt dużym zadłużeniem aktywów czy kapitału własnego, przeciwnie – jest ono bardzo niewielkie.

To, co jednak niepokoi w wynikach, to mocno ujemne przepływy operacyjne netto w I kwartale – na poziomie ponad 6 mln zł poniżej zera. Działalność inwestycyjna dała przepływ dodatni, finansowa ujemny. Z teoretycznego punktu widzenia to słaba sytuacja. By przywołać opis z naszego artykułu edukacyjnego: "strata operacyjna i zobowiązania to wielkości, które pokrywa się (czy też próbuje się to robić) dodatnimi przepływami inwestycyjnymi, a więc np. sprzedając cenne elementy majątku trwałego". Naturalnie nie twierdzimy, że taka sytuacja będzie się w Zastalu utrzymywać przez cały czas. W każdym razie wysokie, dodatnie przepływy inwestycyjne niewątpliwie wiążą się z dużym zyskiem na sprzedaży majątku trwałego. W rachunku zysków i strat za I kwartał roku 2014 widać było pozostałe przychody operacyjne w skromnej kwocie 221 tys. zł, natomiast teraz było to już blisko 7 mln zł. Trzeba to mieć na uwadze, aby sytuacja nie jawiła się nam jako przesadnie optymistyczna (jakkolwiek wiele wskazuje na to, że pomyślnie rozwija się segment spedycji).

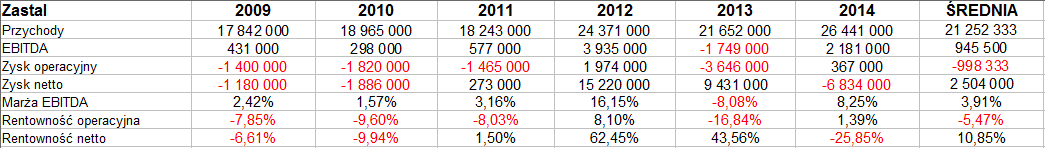

Przypomnijmy jeszcze skonsolidowane rezultaty roczne z kilku ostatnich lat:

Sporo tu czerwonego koloru. Zysk operacyjny notowano tylko w latach 2012 i 2013. Przychody w pewnym sensie rosną, choć jest to mocno burzliwy trend. W każdym razie w roku 2014 były wyższe niż w latach wcześniejszych, od 2009 zaczynając. Przeciętna ich wartość za sześciolecie to 21,2 mln zł rocznie. Rok 2014 przyniósł 6,83 mln zł straty netto i 367 tys. zł zarobku operacyjnego.

Akcjonariusze nie ufają raczej papierom spółki. Objawia się to długotrwałym trendem spadkowym. Jesienią roku 2013 kurs wykraczał niekiedy ponad 2 zł, raz nawet do 2,30 zł, a jednak teraz testowane jest wsparcie na 68 groszach. Sytuację uzdrowić mogłoby wybicie ponad 84 grosze, a przede wszystkim – powyżej 1 zł. Na razie jednak nie jest to niczym pewnym.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3701 gości