Czekolada ciemna, mocna

- Utworzono: środa, 20, maj 2015 05:26

Wawel to spółka o ugruntowanej pozycji na rynku – przez co rozumiemy zarówno rynek kapitałowy, jak i po prostu branżę słodyczy. Firma ma długą historię, rozpoznawalne produkty, duże przychody, osiąga przy tym wysokie rentowności.

Ale oczywiście to wszystko nie oznacza, że może ona spocząć na laurach, nie należy też sądzić, że nie grozi jej konkurencja czy rozmaite inne czynniki zewnętrzne. Przypomnijmy zatem, jaka była kondycja spółki w ostatnich czasach.

Wykres kursu akcji nie przedstawia się źle. Owszem, w drugiej połowie roku ubiegłego notowano zejścia w okolice 900 zł, ale później sytuacja odżyła i gwałtowny trend zwyżkowy wywindował cenę nawet do 1386,90 zł (maksimum z 21 kwietnia, niewiele niższe poziomy testowane były raz jeszcze na początku maja). Widać jednak, że byki muszą poradzić sobie z niedawnymi szczytami, by przeć bardziej na północ. Wsparcia to 1300 zł, okolice 1255 zł, dołek na 1222 zł, niżej 1140 zł.

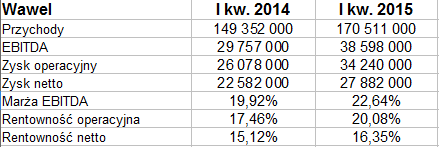

Jak wypadł I kwartał? Oto i wyniki:

170,51 mln zł – to grubo ponad 14-proc. dynamika przychodów w relacji rocznej. Wynik jest mocny, można przy tym dodać, że w całym roku 2014 obroty okazały się minimalnie niższe niż w 2013. Na razie więc rok bieżący zaczął się pod tym względem z impetem.

Idziemy dalej: na pozycję EBITDA, gdzie widzimy solidny wzrost tak kwoty, jak i rentowności. Ta ostatnia skoczyła z 19,9 proc. do 22,6 proc. Poprawiła się także rentowność operacyjna: rosnąc z 17,5 proc. do ponad 20 proc. Wzrost odnotowano także na pozycji marży netto – przy zysku równym 27,9 mln zł.

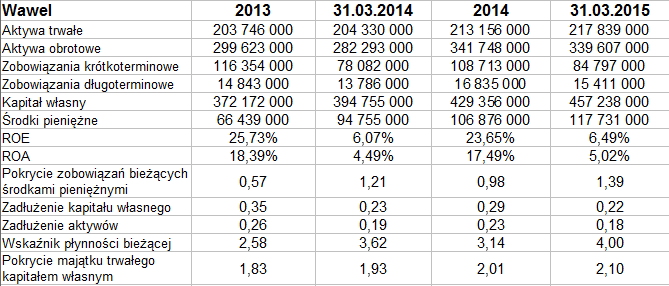

Kwartał był czasem zwiększenia po raz kolejny zasobów środków pieniężnych, posiadanych przez Wawel. Wzrosły tak w stosunku do końcówki grudnia 2014, jak i w relacji rocznej. Finalnie opiewały już na 117,73 mln zł, co stanowiło blisko 140 proc. kwoty zobowiązań krótkoterminowych. Naturalnie tak wysokie pokrycie nie jest konieczne, ale faktem jest, że wpisuje się ono w swego rodzaju tradycję tej spółki.

To, że wskaźnik płynności bieżącej sięgał ostatnio aż 4 pkt, nie dziwi w świetle powyższego. Poza tym Wawel zachowuje złotą regułę bilansową, ma minimalne zadłużenie aktywów i niemal równie skromne – kapitału własnego. Zobowiązania w stosunku rocznym wzrosły, ale wyższa była dynamika wzrostu aktywów obrotowych.

Przepływy operacyjne netto były dodanie (20,15 mln zł), choć niższe niż rok wcześniej (gdy było to niemal 36 mln zł). Działalność inwestycyjna dała przepływ ujemny, w obszarze finansowym Wawel wyszedł na zero.

Za czynniki ryzyka na przyszłość zarząd uznał m.in. wzrost cen ziarna kakaowego i ogólnie surowców, a także potencjalnie niekorzystne kursy walut EUR, USD i GBP. Tym niemniej spółka nie przewiduje w najbliższym czasie "znaczących operacji związanych z otwieraniem transakcji zabezpieczających ryzyko walutowe", uznając, że ma ono jedynie ograniczone znaczenie.

Wawel posiada 48,5 proc. udziałów w spółce Lasoszczi na Ukrainie. Sytuacja ekonomiczno-polityczna tego kraju nadal jest problematyczna i stąd czytamy, że zarządu nie wyklucza dokonania w kolejnych okresach odpisu wartości tych udziałów i pożyczek udzielonych owemu podmiotowi.

Co się tyczy sezonowości, to sprzedaż głównych wyrobów (czekolady i cukierków czekoladowych, dających nawet 4/5 obrotów) maleje wiosną i latem, w szczególności niska jest w II kwartale. Kwartały I i IV są pod tym względem najlepsze.

W ujęciu geograficznym główną rolę gra sprzedaż krajowa, w I kw. 2015 było to ponad 94 proc. ogólnej sumy obrotów, na eksport przypadło nieco ponad 10 mln zł. W każdym razie sprzedaż wzrosła tak w Polsce, jak i poza nią.

Jeśli chodzi o plany akwizycyjne, to pod koniec kwietnia ujawniono, że Wawel planuje nabycie udziałów spółki cukierniczej Droste B.V., zależnej od głównego akcjonariusza naszego emitenta, tj. od Hosta International. Szczegóły nie są jeszcze znane, ale sprawa nie będzie przesadnie istotna, jako że cena nabycia i przychody wymienionego podmiotu "nie przekraczają kryterium znaczącej umowy".

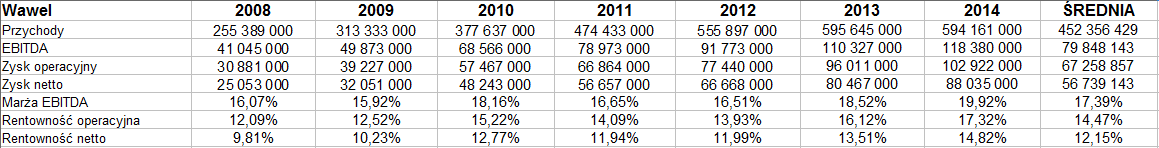

Dla szerszej perspektywy wróćmy jeszcze raz do wyników finansowych, ale rocznych – za lata 2008 – 2014:

W całym siedmioleciu firma ani razu nie była na minusie. Średnie obroty roczne to 452,4 mln zł, przy czym aż do roku 2013 stale notowano silną, dodatnią dynamikę, dopiero rok 2014 przyniósł wyhamowanie. Marża operacyjna zawsze jest kilkunastoprocentowa (rozrzut od 12,09 proc. do 17,32 proc.), marża netto tylko w roku 2008 była trochę poniżej 10 proc.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4298 gości