Variant - ku odzyskaniu rentowności?

- Utworzono: środa, 27, maj 2015 04:45

Variant należy do tych grup kapitałowych, w których spółka dominująca pełni raczej rolę nadzorcy, zarządzającego działaniami całego przedsiębiorstwa oraz jego majątkiem. Faktyczną działalność operacyjną prowadzi przede wszystkim firma Ondo S.A., podmiot zależny skoncentrowany na produkcji artykułów z obszaru chemii motoryzacyjnej, zwłaszcza kosmetyków, ale też klejów, uszczelniaczy, płynów eksploatacyjnych etc.

Poza Ondo, w grupie znaczenie mają też Asetino sp. z o.o. (wynajem nieruchomości) oraz Glass4Cars.pl S.A. (sprzedaż szyb samochodowych).

Przeprowadzenie głównej działalności do Ondo odbyło się w roku 2013, zaś rok 2014 miał być czasem "stabilizacji" i "porządkowania działalności".

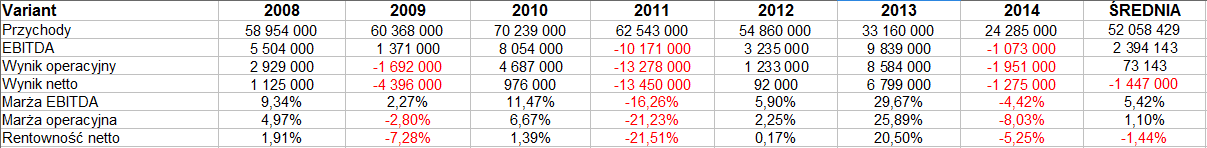

Nim przejdziemy do analizy wyników za I kw. 2015, zróbmy pośpieszny rzut oka na archiwalne wyniki roczne:

W siedmioleciu 2008 – 2014 nie zawsze notowano dodatnie wyniki. Ujemne wartości EBIT i netto mamy w latach 2009, 2011 i 2014 (w tych dwóch ostatnich na minusie znalazła się nawet EBITDA). Bardzo wysokie rentowności z roku 2013 nie powinny nas wprawiać w przesadny optymizm, bo były w dużej mierze skutkiem pozostałych przychodów operacyjnych i wynikały ze zmian organizacyjnych w firmie.

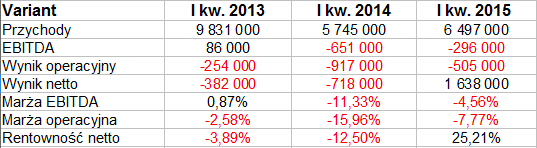

Oto i pierwsze kwartały trzech ostatnich lat (dane skonsolidowane):

Przychody w I kw. 2014 (na poziomie 5,74 mln zł) były znacznie niższe niż rok wcześniej, pogłębiły się też wtedy straty, ujemna rentowność operacyjna sięgnęła -16 proc., było to na pewno problematyczne. Z drugiej strony, początek roku 2015 przyniósł częściową redukcję strat EBITDA i EBIT – i to przy obrotach o 13 proc. wyższych r/r. Wysokie przychody finansowe (2,32 mln zł) pozwoliły w dodatku poprawić zysk netto i wygenerować 1,64 mln zł na czysto, czyli równowartość ponad jednej czwartej obrotów. Przepływy operacyjne były jednak ujemne (-697 tys. zł), zresztą bardziej ujemne niż rok temu.

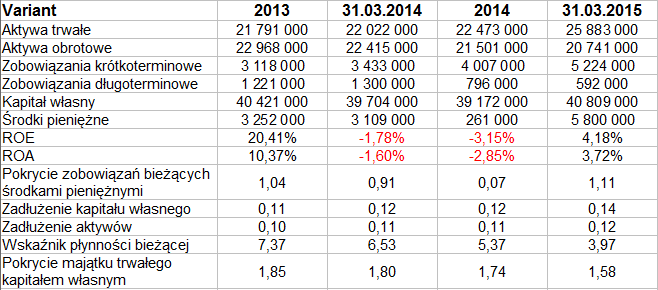

Ogólnie jednak, dzięki wysokim przepływom inwestycyjnym (klasyfikowanym jako zbycie inwestycji w nieruchomości i wartości niematerialne oraz jako wpływy z aktywów finansowych), środki pieniężne wzrosły aż o 5,54 mln zł w relacji do grudnia 2014. Dało to w szczególności bardzo wysoką wypłacalność natychmiastową (1,11 pkt), jakkolwiek wskaźnik płynności bieżącej spadł (utrzymując jednak wysoki poziom 3,97 pkt).

Grupa zachowuje złotą regułę bilansową (to pozytyw), ma bardzo niewielkie zadłużenie aktywów i kapitału własnego (generalnie to zjawisko dobre, jakkolwiek większe finansowanie kapitałem obcym bywa czasami w takich sytuacjach wskazywano jako np. tańsza alternatywa wobec finansowania samodzielnego).

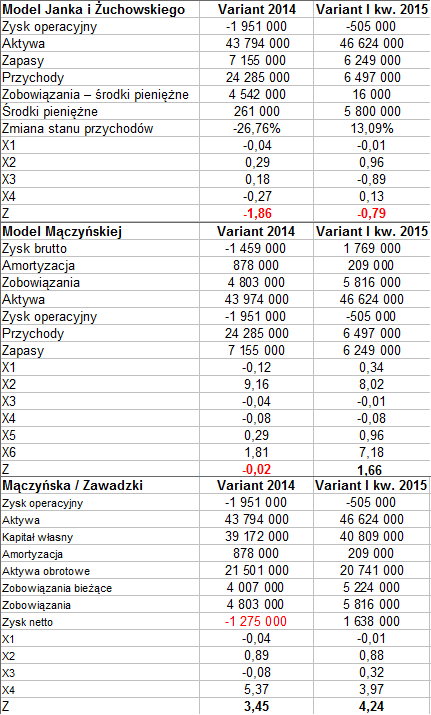

Fakt, że w wynikach – przynajmniej na pierwszy rzut oka – nie widać zupełnie jednoznacznej tendencji czy wymowy, skłonił nas do podstawienia danych przedsiębiorstwa do wzorów na funkcje dyskryminacyjne. Określają one (o czym czytelnik może przeczytać więcej w naszym odrębnym tekście edukacyjnym), czy zachodzi ryzyko bankructwa spółki. Zastosowaliśmy trzy popularne wzory krajowe – dla wyników rocznych za rok 2014 oraz dla I kw. 2015:

Model Janka i Żuchowskiego sugeruje groźbę bankructwa, jeśli wartość Z jest mniejsza niż 0,509. Widzimy, że taki wynik generowany był i pod koniec grudnia 2014, i pod koniec marca 2015. W zwykłym modelu Mączyńskiej graniczna wartość to 0 – negatywny obraz to wyniki niższe od zera. Tak było w finale roku 2014, natomiast 1,66 pkt z marca 2015 sugeruje dobrą kondycję spółki. Wreszcie, model Mączyńskiej i Zawadzkiego w obu wypadkach daje nam wyniki nie sugerujące bankructwa. Wygląda więc na to, że choć sytuacja nie jest idealna, to jednak nie można być przesadnym pesymistą.

Nie znaczy to, by wszystko wyglądało różowo. Sam zarząd dostrzega słabości, wprost wyjaśniając w raporcie kwartalnym, że cały zysk (netto) pochodzi z działalności inwestycyjnej, a podstawowa działalność grupy nadal jest nierentowna. W tym roku głównym celem władz firmy jest zmiana tego stanu rzeczy, tj. wyprowadzenie firmy na plus poprzez zwiększenie obrotów i optymalizację kosztów.

Zarząd podkreśla jednak też, co i my zauważyliśmy, że sytuacja płynnościowa się poprawia i osiąga wysoki poziom. Czytamy, że "pomimo słabej rentowności, płynność spółki w najbliższym czasie nie jest zagrożona". Nadwyżki finansowe inwestuje się w "bezpieczne instrumenty finansowe" oraz "pożycza spółkom powiązanym".

Jednostkowe wyniki spółki-matki nie są obecnie zbyt istotne, skoro faktyczna działalność jest w spółkach zależnych. Dla formalności powiedzmy jednak, że spółka-matka miała 371 tys. zł obrotów oraz 247 tys. zł straty w badanym okresie (netto).

Co na to wszystko gracze z GPW? Długi czas ostro zbijali kurs – od szczytów na 3,38 zł (grudzień 2013) do dołków na 1,35 zł (wczesna wiosna 2015). Ostatnio widać pewne ożywienie, trend został przebity i notowania wykroczyły przez moment powyżej 1,80 zł, niemniej sytuacja nie jest pewna. Toczy się walka o wsparcie 1,68 – 1,69 zł, niżej mamy linię 1,60 zł. Jeśli firma zaprezentuje dobre wyniki za II kwartał (ale do tego momentu pozostało jeszcze sporo czasu na wszelką spekulację czy choćby osłabianie nadziei), to będzie szansa na kontynuację wzrostów, w szczególności po przebiciu 2 zł, 2,11 zł i 2,30 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3529 gości