Płytki razy trzy

- Utworzono: środa, 10, czerwiec 2015 17:57

Polcolorit, Ceramika Nowa Gala i Rovese – oto przed nami po raz kolejny trzy giełdowe przedsiębiorstwa, które zajmują się m.in. produkcją płytek ceramicznych – np. podłogowych, łazienkowych czy ogrodowych.

"Między innymi" – to pojęcie należy uściślić. Otóż dwie pierwsze firmy faktycznie koncentrują się na płytkach, natomiast Rovese ma szerszy profil – wytwarza także kabiny prysznicowe, wanienki, sedesy itp.

Firma kontrolowana jest przez znanego biznesmena i inwestora – Michała Sołowowa. Posiada on obecnie już niemal wszystkie akcje Rovese - tj. 99,11 proc. pośrednio i bezpośrednio, według ostatniego raportu kwartalnego.

W przypadku Ceramiki Nowej Gali głównym inwestorem jest Waldemar Piotrowski (23,04 proc. w kapitale i głosach na WZ). Istotni gracze to także MetLife OFE (19,95 proc.), PTE Allianz Polska (12,90 proc.), Aviva OFE Aviva BZ WBK (12,44 proc.) oraz ING OFE (7,02 proc.).

Jak wygląda akcjonariat Polcoloritu? Barbara Urbaniak-Marconi posiada 65,86 proc. w kapitale i 71,08 proc. w głosach, tym samym będąc najważniejszym akcjonariuszem. Drugie miejsce zajmuje Wiktor Marconi – 10,28 proc. i 8,71 proc.

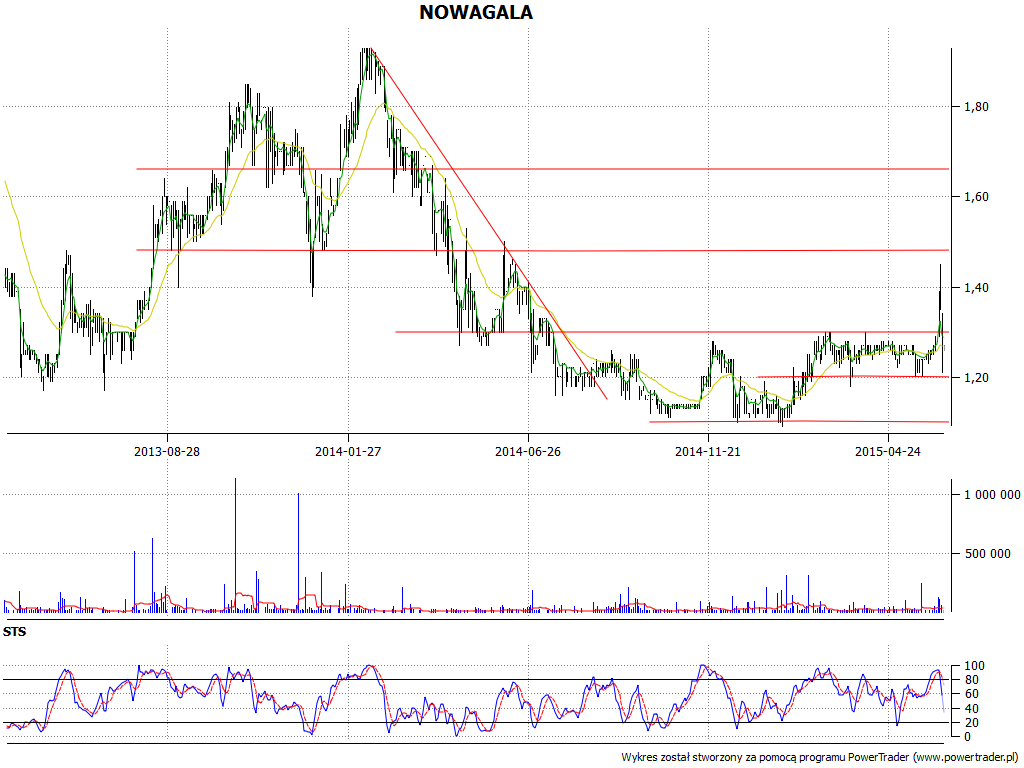

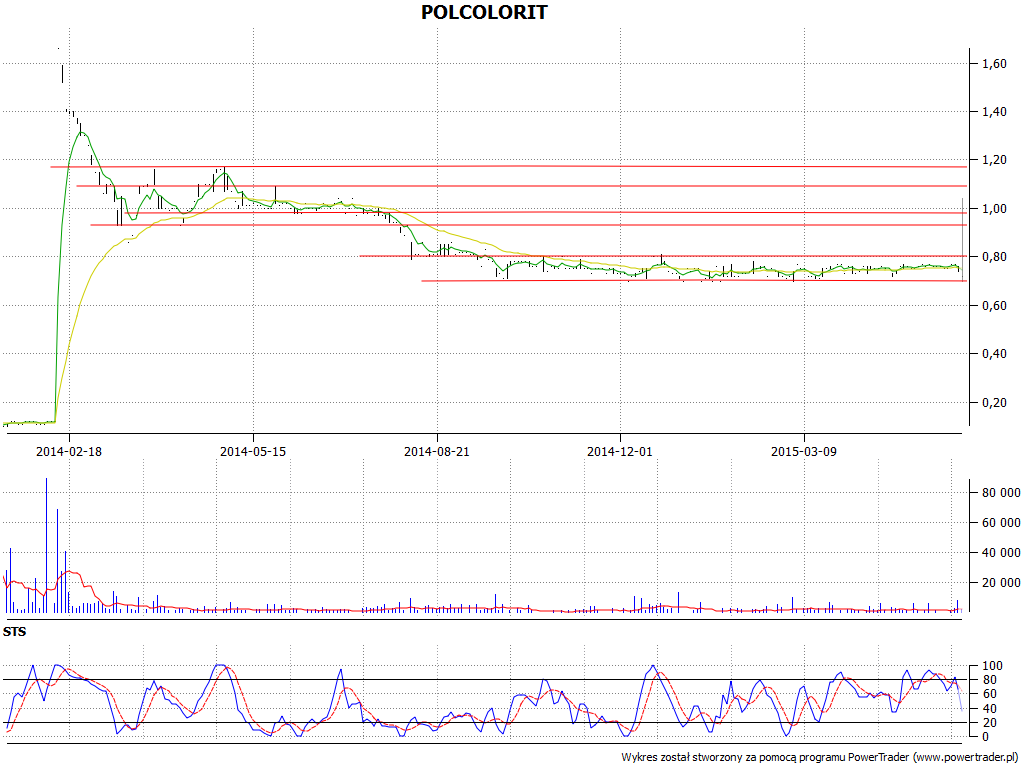

Spójrzmy na wykresy kursu akcji:

Niedawno na wykresie kursu akcji Nowej Gali przebito poziom 1,30 zł, a także 1,40 zł – jakkolwiek zamknięcie 8 czerwca nastąpiło nieco niżej, na 1,35 zł. Może to oznaczać zapowiedź korekty. Sugeruje to także wskaźnik STS.

Na wykresie kursu akcji mamy tymczasem konsolidację i to bardzo wąską. Już samo przebicie 80 groszy byłoby znakiem poprawy, wtedy wyzwaniem stałyby się linie 94 groszy i 1 zł, następnie 1,09 zł i 1,20 zł. Wsparcie mamy przy 70 groszach. Na razie nie wydać klarownych sygnałów technicznych za którymś ze scenariuszy.

STS daje sygnał kupna pod wykresem Rovese. Notowania zdają się wracać ponad 1,20 zł. Trzeba jednak zdawać sobie sprawę z tego, że to bardzo niskie minima – i chyba dopiero powrót w okolice 1,40 zł lub wyżej moglibyśmy uznać za przejaw wyraźnie tworzącego się optymizmu. Problem w tym, że Rovese zakończyła I kw. 2015 roku z poważną stratą netto.

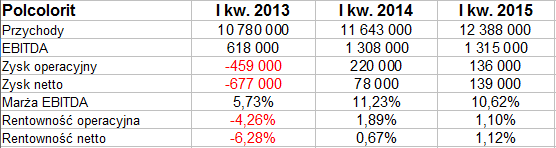

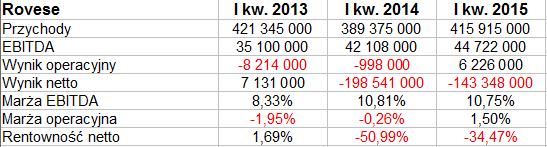

Ta wzmianka o wyniku Rovese prowadzi nas w naturalny sposób do kwestii tego, jakie przychody i zyski (lub straty) zostały wygenerowane przez przedsiębiorstwa. Widzimy to poniżej (rezultaty Polcoloritu są z konieczności jednostkowe, w pozostałych przypadkach podajemy kwoty skonsolidowane grup kapitałowych):

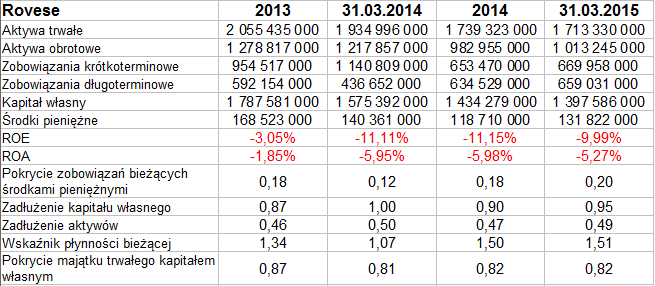

Najwyższą sprzedać w I kw. 2015 odnotowało – jak zwykle – przedsiębiorstwo największe także i pod względem aktywów czy kapitału własnego. Rovese wygenerowało obroty na poziomie 416 mln zł, tj. 106,8 proc. kwoty sprzed roku i zarazem 98,7 proc. sumy notowanej dwa lata temu.

W Polcoloricie dynamika obrotów była dodatnia tak w relacji rocznej, jak i w dwuletniej, niemniej sama kwota była oczywiście dużo mniejsza niż w dwóch pozostałych firmach i wyniosła tylko 12,4 mln zł. W Ceramice Nowej Gali notowano 39,5 mln zł – mniej niż rok i dwa lata temu.

Marża EBITDA w Polcoloricie (10,62 proc.) była z grubsza taka jak w Rovese (tam 10,75 proc.), mimo oczywistych różnic w samych kwotach. Marża ta dla Nowej Gali była znacznie niższa (6,8 proc.).

Pozostałe dwa wyniki brane przez nas pod uwagę w pewnym sensie najlepsze były właśnie w najmniejszej ze spółek, tj. w Polcoloricie. Tam bowiem odnotowano dodatnie wyniki EBIT i netto, przy czym marża netto wzrosła w skali rocznej do 1,12 proc. W Nowej Gali wynik netto, mimo wyższych przychodów, był mniejszy kwotowo (a zatem i jego rentowność okazała się niewielka), w dodatku wygenerowano stratę na działalności operacyjnej (644 tys. zł).

Rovese, trzeba przyznać, poprawiło wyniki w skali rocznej, ograniczając stratę netto i generując zysk operacyjny – ale ta zmniejszona strata nadal była bardzo wysoka. Mowa o 143,35 mln zł, czyli równowartości blisko 34,5 proc. obrotów za okres. To skutek bardzo wysokich kosztów finansowych, spowodowanych w dużej mierze niekorzystnym układem kursów walutowych. Problem ten wciąż jest bardzo poważnym czynnikiem dla Rovese.

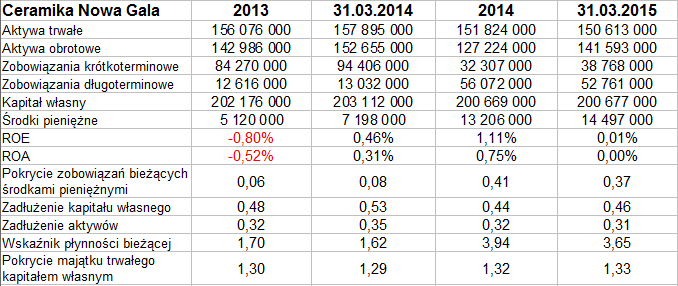

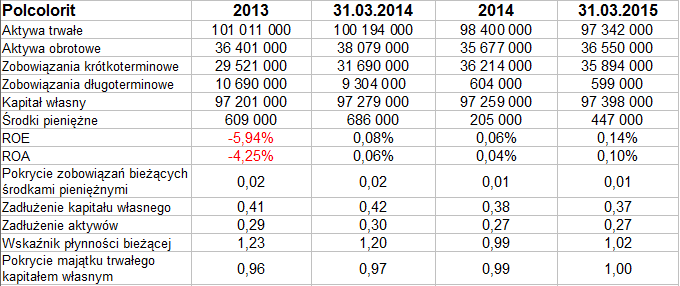

Majątek Rovese to ostatnio ok. 2,71 mld zł. Dominują aktywa trwałe, tak jest też w pozostałych przedsiębiorstwach, choć w Nowej Gali proporcja nie jest tak wyraźna. Rovese jako grupa nie zachowuje złotej reguły bilansowej (kapitał własny jest niższy niż aktywa trwałe). Spełnia ją za to Nowa Gala, Polcolorit balansuje na pograniczu.

Płynność bieżąca najsłabiej wygląda w Polcoloricie, to ok. 1 pkt, w Rovese nastąpił w skali rocznej wzrost z 1,07 pkt do 1,51 pkt, a więc korzystny – przy czym znacznie zredukowano zobowiązania krótkoterminowe, zwiększając do pewnego stopnia długoterminowe (taką zamianę uważa się za słuszną). W Polcoloricie poniekąd odwrotnie – zobowiązania długoterminowe w dużym stopniu zniwelowano, ale powiększono bieżące. W Nowej Gali mieliśmy proces analogiczny do tego, który wystąpił w Rovese, zatem pozytywny. Płynność bieżąca wzrosła z 1,6 pkt do 3,65 pkt.

Problemem Polcoloritu jest nie tylko słaba płynność bieżąca i balansowanie na pograniczu złotej reguły, ale też i bardzo skromne (w stosunku do długów krótkoterminowych) pokłady środków pieniężnych. Ostatnio pokrywały one tylko 1 proc. wspomnianych długów. W Nowej Gali i Rovese ten wskaźnik – wypłacalności natychmiastowej – jest znacznie wyższy. Jeśli zaś chodzi o przepływ środków pieniężnych, to w Rovese był on dodatni w kwartale (ale nie w ciągu roku), w Nowej Gali dodatni tak w trymestrze, jak i w stosunku r/r, w Polcoloricie zasoby zmniejszyły się od 31 marca 2014, ale w samym kwartale wzrosły.

W żadnym z przedsiębiorstw nie występuje zjawisko zbyt dużego zadłużenia kapitału własnego lub aktywów. Najwyższe wartości odpowiednie wskaźniki przyjmują dla Rovese, ale i tam ostatnio zobowiązania były mniejsze niż kapitał własny.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2487 gości