Introl - wyniki rozbudowanej grupy

- Utworzono: wtorek, 16, czerwiec 2015 04:12

Introl to potężna grupa kapitałowa, funkcjonują w różnych obszarach przemysłu – i nie tylko. Istotna jest dla niej m.in. spółka Introl sp. z o.o., wytwarzająca aparaturę pomiarową (co zbliża ten podmiot do firm takich jak Apator, Aplisens i Sonel), tym niemniej zakres działalności całej grupy jest dużo większy. Obejmuje on m.in.:

- instalacje energetyczne, elektryczne i mechaniczne

- systemy automatyki przemysłowej

- budownictwo komercyjne i przemysłowej

- systemy kontrolno-pomiarowe

- rozwiązania technologiczne w ochronie środowiska

- oprogramowanie dla przemysłu

Cała grupa wypracowała w roku 2014 obroty skonsolidowane na poziomie 456,88 mln zł, co stanowiło blisko 124,5 proc. sumy notowanej rok wcześniej. Zysk operacyjny jednak pozostał taki sam, a formalnie nawet się trochę skurczył – z 21,46 mln zł do 21,18 mln zł. Wzrósł natomiast wydatnie wynik netto grupy – z 16,11 mln zł do 25,7 mln zł.

Naturalne staje się pytanie o rezultaty pierwszego kwartału. Wpierw jednak powiedzmy, że przedsiębiorstwo zdecydowało się w tym roku na wypłatę 6,13 mln zł dywidendy, mianowicie 23 groszy brutto na akcje. Dniem praw będzie 22 czerwca, dniem wypłaty 7 lipca.

Powyżej widzimy wykres kursu akcji Introlu na GPW. W bardzo długim terminie można mówić o tendencji wzrostowej, ale od jesieni 2014 wykres jest skonsolidowany na relatywnie wysokich poziomach. Maksima to 9,95 zł, choć bardziej realistyczne jest mówienie o oporze na 9,70 zł, wsparcia zaś mamy przy 9,22 zł, 9 zł oraz 8,80 zł.

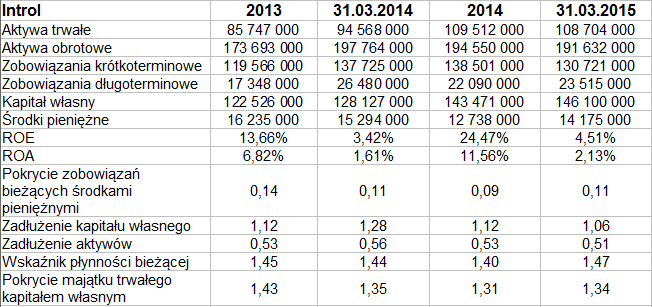

Spójrzmy na wyniki grupy:

Przychody w relacji rocznej znacznie się obniżyły – aż o 28 proc., do 83,82 mln zł. Były podobne do tych z I kw. 2013, choć nieco mniejsze. Systematycznie rosną natomiast kwoty zysków i towarzyszące im rentowności, co jest pozytywne. Marża operacyjna za I kw. 2013 to tylko 3 proc., rok później już 5,43 proc., w tym roku 7,7 proc.

Pokrycie zobowiązań bieżących pieniędzmi jest relatywnie niskie, zwłaszcza w porównaniu z Aplisensem, Apatorem czy Sonel – i wyniosło ostatnio 11 proc., tak jak rok temu. Ogólna płynność bieżąca też była podobna – wyniosła 1,47 pkt, co było słabszym wynikiem niż rezultaty trzech wymienionych firm, ale w sumie i tak niezłym z teoretycznego punktu widzenia. Poza tym na plus liczy się to, że zachowana jest złota reguła bilansowa. Zadłużenie kapitału własnego nawet rok temu nie było dramatycznie dużo (1,28 pkt), a obecny (tj. za I kw. 2015) wynik rzędu 1,06 pkt można uznać za przyzwoity. Zarząd uważa zresztą, że grupa może jeszcze swobodnie zwiększyć zadłużenie.

Aktywa trwałe składały się w dużej mierze z rzeczowych (w ponad 70 proc.), istotną rolę grały też aktywa z odroczonego podatku dochodowego. W obrotowych mamy m.in. należności (ponad 100 mln zł pod koniec marca) i rozliczenia międzyokresowe (48,44 mln zł). Środki pieniężne z końca marca tego roku to 14,17 mln zł. Niestety, przepływy operacyjne grupy za I kw. były wybitnie ujemne (-7,72 mln zł). Jakimś pocieszeniem jest fakt, że rok temu było to 23,1 mln zł na minusie.

Jeśli chodzi o segmenty, to największe przychody dał obszar usług związanych z aparaturą kontrolno-pomiarową, a także innych usług – elektrycznych, instalacyjnych etc. Razem notowano tu 43,45 mln zł, natomiast sama produkcja aparatury pomiarowej dała 6,64 mln zł wpływów. Oba te segmenty były zyskowne, podobnie jak kilka innych (ujemny wynik wypracował segment produkcji urządzeń ochrony środowiska, w grę wchodziły jednak marginalne sumy).

Warto wiedzieć, że obserwowany spadek obrotów w skali rocznej tyczył się w głównej mierze segmentu usługowego – rok temu notowano tam 68,25 mln zł przychodów. Było to jednak dość wyjątkowe, bo realizowano wtedy kontrakt dla PGE Rzeszów, wyjątkowo duży.

W przyszłości Introl nie wyklucza m.in. dalszych akwizycji podmiotów, zwłaszcza z branży usługowej. Perspektywicznym segmentem rynku ma być kogeneracja, czyli budowa instalacji jednocześnie wytwarzających energię i ciepło. Ogólnie zresztą klientami mogą być firmy energetyczne, ale też z obszaru ochrony środowiska i gospodarki wodnej. W planach jest też wydzielenie pionu produkcyjno-usługowego Introl S.A. i wniesienie go do spółki Introl-Energomontaż sp. z o.o. W takim układzie spółka-matka prowadziłaby już tylko działalność holdingową.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2791 gości