Rafamet - kłopoty z przychodami?

- Utworzono: poniedziałek, 22, czerwiec 2015 04:27

Rafamet to firma z Kuźni Raciborskiej, produkująca maszyny – takie jak tokarki, frezarki czy obrabiarki. Poza tym zajmuje się ona remontem tego rodzaju urządzeń, a także obróbką cieplną i mechaniczną. Co więcej, spółka posiada jeszcze dwa podmioty zależne, mianowicie Zespół Odlewni "Rafamet" sp. z o.o. (wytwarzający żeliwo) oraz Rafamet-Trading sp. z o.o. (prowadzjący działalność serwisową i projektowo-konstrukcyjną).

Agencja Rozwoju Przemysłu posiada 47,29 proc. akcji Rafametu i głosów na WZ, Sezam IX FIZAN ma 26,20 proc., Krzysztof Jędrzejewski 6,57 proc., Michał Tatarek 6,04 proc. Prezesem zarządu jest E. Longin Wąs, wiceprezesem Maciej Michalik.

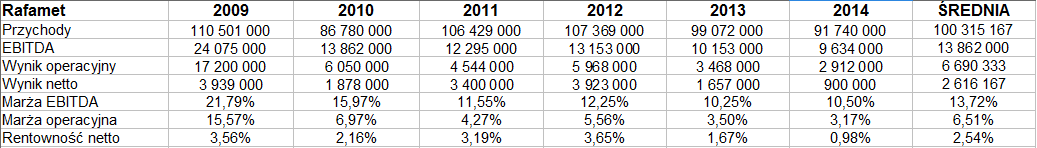

Spójrzmy na wyniki przedsiębiorstwa z ostatnich lat (roczne, skonsolidowane):

Obroty za rok 2014 były wyraźnie niższe niż w latach 2011 – 2013, a także od kwoty z roku 2009. Wyniosły 91,74 mln zł, tj. 92,6 proc. sumy wypracowanej w roku 2013. Spadły też trochę zyski, a wraz z nimi – odpowiednie rentowności. I tak np. marża operacyjna zeszła z 3,50 proc. do 3,17 proc. (w roku 2012 wynosiła nawet 5,56 proc.), marża netto osunęła się już poniżej 1 proc. Nie jest to oczywiście dobra tendencja.

Firma nie ustaje jednak w realizacji swojej misji, do której należy m.in. utrzymanie wysokiej pozycji na światowym rynku obrabiarek kolejowych i wielkogabarytowych. W rok 2015 przedsiębiorstwo weszło z dwoma kontraktami na realizację prototypowego, nowatorskiego produktu – tj. lekkiej obrabiarki podtorowej typu UGE 180 N. W tym roku powstawać ma dokumentacja jeszcze nowszej obrabiarki – portalowej o napędzie ciernym, typu UFD 125 N. Rok bieżący ma też przynieść oddanie do eksploatacji Hali Montażu II, tj. inwestycji szacowanej na blisko 17 mln zł.

Firma myśli o takich rynkach zbytu jak Polska, Rosja, Niemcy, Maroko, RPA, Kazachstan, Mongolia i wiele innych, w tym także Chiny czy Tajwan. Realizuje nawet pojedyncze kontrakty dla klientów z Australii i USA.

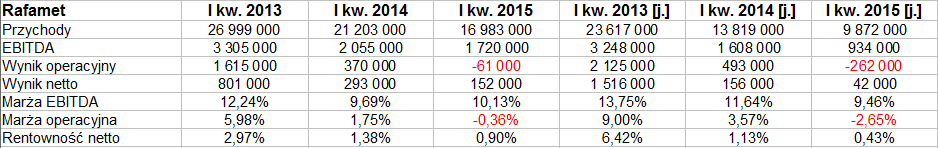

Spójrzmy zatem na wyniki pierwszego kwartału 2015:

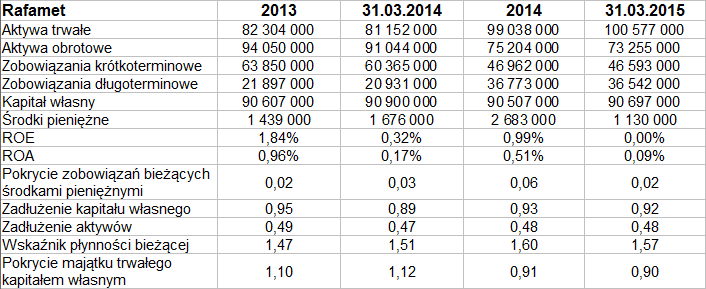

Aktywa grupy opiewały ostatnio na blisko 174 mln zł, z czego 57,5 proc. stanowiły aktywa trwałe, głównie rzeczowe. W obrotowych znaczne były należności handlowe i należności z tytułu kontraktów – razem na obu tych pozycjach notowano blisko 50 mln zł. Ta kwota pokrywała zobowiązania krótkoterminowe, natomiast pokrycie samymi środkami pieniężnymi było bardzo małe, raptem 2-procentowe, co akurat nie cieszy. Sam wskaźnik płynności bieżącej, uwzględniający pełne aktywa obrotowe – był wysoki (1,57 pkt, rok temu 1,51 pkt). Nie było problemu ze zbyt dużym zadłużeniem aktywów czy kapitału własnego, natomiast grupa – przeciwnie niż rok temu – zaczęła trochę odbiegać od złotej reguły bilansowej.

Trzeba jednak zauważyć, a to już nie jest zbyt radosne, że po raz kolejny spadły obroty – 17 mln zł to raptem 4/5 kwoty sprzed roku i 63 proc. sumy z I kw. 2013. Co więcej, tym razem nie udało się już wygenerować kwartalnego zysku netto, nawet jeśli strata była mała (61 tys. zł, tj. ujemna marża -0,36 proc.). Marża netto spadła z 1,38 proc. do 0,90 proc.

Wyniki jednostkowe kształtowały się podobnie, jeśli chodzi o tendencję, choć widzimy, że to właśnie winą spółki-matki były dość słabe rezultaty grupy. Oto bowiem jej własna rentowność operacyjna to -2,45 proc., marża netto to tylko 0,43 proc.

Grupa miała skonsolidowane przepływy operacyjne dodatnie (choć niższe niż rok temu, teraz wyniosły 3,67 mln zł), podobnie było w jednostce – i to akurat jest pewne pocieszenie.

W skali rocznej wzrosły co prawda silnie obroty grupy z segmentu remont, ale znacznie spadły przychody z najważniejszego dotąd segmentu obrabiarek (o ok. połowę). Wyprzedził go segment odlewów (wzrost obrotów z 6,58 mln zł do 6,97 mln zł). Ogólnie rzecz biorąc, ok. 55 proc. przychodów wygenerowano za granicą.

Na wykresie kursu akcji można się pokusić o wytyczenie trendu spadkowego, mianowicie od końcówki października 2014 roku, gdy notowano wartości typu 16,85 zł, po których doszło do redukcji cen. Wykres przeszedł już przez wsparcie na 15,20 zł, otarł się o 15 zł. Kolejne wsparcia, jeśli nie dojdzie teraz do odbicia (choć ULT daje sygnał kupna), to zapewne 14,85 zł i 14,50 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 2892 gości