Przed nami Bytom

- Utworzono: wtorek, 23, czerwiec 2015 08:05

Przed nami Bytom – ale nie miasto, a spółka odzieżowa, która zresztą swoją siedzibę ma w Krakowie, zaś zarejestrowana została w katowickim sądzie rejonowym. Przedsiębiorstwa zasadniczo nie trzeba przedstawiać – od wielu dekad zajmuje się ono klasyczną modą męską i na tym polu ma spore osiągnięcia.

Wyniki lat 2009 – 2012 były słabe, notowano sporo strat i niekoniecznie były to straty małe – np. w roku 2011 ujemna rentowność netto wyniosła -24,7 proc., rok później -45,5 proc. Tym niemniej lata 2013 i 2014 to już czas solidnego wyjścia na prostą. Rok ubiegły przyniósł obroty rzędu niemal 104 mln zł, a więc o 21 proc. wyższe niż rok wcześniej. Zanotowano 6,4 mln zł EBIT i 5,32 mln zł zysku netto, co pozwoliło odpowiednie marże podwyższyć w relacji rocznej z 1,51 proc. do 6,16 proc. - oraz z 1,17 proc. do 5,13 proc. Zarząd zapowiadał, że rok 2015 będzie udany, a przedsiębiorstwo systematycznie "odzyskuje swój blask i wigor z lat siedemdziesiątych".

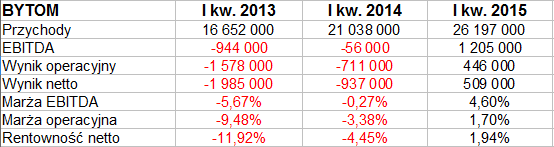

Naturalnie z roku 2015 upłynęła dopiero połowa (niespełna), tym niemniej możemy już zbadać pierwsze sygnały, czyli kwartał rozpoczynający ów okres. Oto, jak wyglądały przychody i wyniki Bytomia za styczeń, luty i marzec w latach 2013, 2014 i 2015:

Widzimy, że systematycznie rośnie sprzedaż. Ta z I kw. 2015 to 124,5 proc. kwoty notowanej rok wcześniej, która opiewała na 21,04 mln zł. Jeszcze większy wzrost nastąpił w stosunku do początków roku 2013. Co więcej, wtedy notowano poważne straty, ujemna marża operacyjna wyniosła -9,5 proc. Rok później było to -3,4 proc., a w tym roku 1,70 proc. na plusie. Wypracowano 446 tys. zł zysku operacyjnego oraz 509 tys. zł na czysto. Tenże zysk netto był, jak czytamy w raporcie, najlepszym dotychczasowym rezultatem przedsiębiorstwa za I kwartał. Poprawia się sprzedaż i marża, ograniczane są zbędne koszty.

Naturalnie można też pytać o przepływy. Operacyjne były niestety ujemne (-4,73 mln zł), ale rok temu byliśmy jeszcze bardziej poniżej zera (-6,2 mln zł). Ogólnie suma środków pieniężnych się nieco skurczyła, ale nie tak bardzo jak w I kw. 2014.

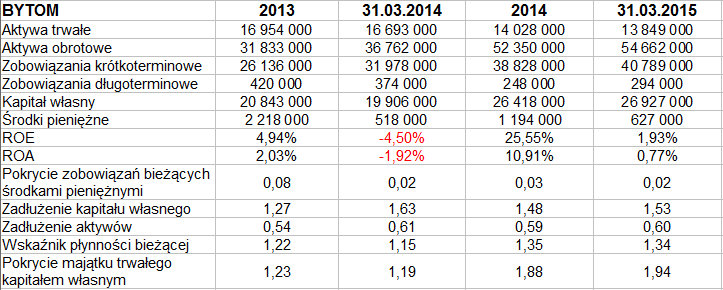

W ciągu roku kwota pieniędzy zresztą nieco wzrosła – z 518 tys. zł do 627 tys. zł, zawsze to jakiś pozytyw, choć trzeba przyznać, że wypłacalność natychmiastowa nie stoi wysoko (to tylko 2 proc. kwoty zobowiązań krótkoterminowych). Wskaźnik płynności bieżącej był ostatnio na 1,34 pkt, rok temu na 1,15 pkt. Zadłużenie aktywów jest może trochę zbyt duże (60 proc.), ale nie dramatyczne. Podobnie można podsumować kwestię zadłużenia kapitału własnego, zresztą od marca 2014 trochę się ono zmniejszyło (wskaźnik zszedł z 1,63 pkt do 1,53 pkt). Dodajmy, że w tabeli zobowiązaniami nazwano takie wielkości jak w raporcie – tj. bez rezerw. Tych jednak ogółem było tylko 501 tys. zł, a więc nie zmieniało to właściwie wcale tych wskaźników, które bazują na zobowiązaniach krótkoterminowych.

Majątek trwały Bytomia to głównie aktywa rzeczowe (11,13 mln zł), w obrotowym ogromną rolę grają zapasy (85,3 proc. ogólnej kwoty). To ostatnio zjawisko jest trochę problematyczne z punktu widzenia płynności i wypłacalności, nie zawsze bowiem można szybko i łatwo spieniężyć zapasy, przynajmniej z teoretycznego punktu widzenia.

ROE i ROA (liczone jako iloraz zysku za badany okres i pozycji bilansowej na koniec poprzedniego roku kalendarzowego) wyniosły w I kw. 2015 odpowiednio 1,93 proc. i 0,77 proc., były więc znacznie lepsze niż rok wcześniej, wtedy notowano wartości ujemne. W roku 2014 (całym) notowano 25,55 proc. i 10,91 proc., były to nader wysokie poziomy.

W finale marca 2015 Bytom miał, jak czytamy, 83 sklepy – rok wcześniej zaś 74. W samym I kw. otwarto 2 nowe placówki. Sprzedaż w skali rocznej wzrosła w wyniku poprawy sprzedaży detalicznej o 35 proc., detal to zresztą podstawa działalności przedsiębiorstwa. Firma zakłada kontynuację pozytywnych tendencji.

Wykres kursu akcji zasadniczo pozwala mniemać, że siła byków jest dość duża, że trend zwyżkowy trwa. Zaostrzoną linię trendu można wyznaczyć na bazie dołków z 25 marca (1,56 zł) i 17 czerwca (2,41 zł), tym niemniej poważnym oporem są okolice 2,70 zł. Były one już trzykrotnie naruszane, na razie bez jasnego rozstrzygnięcia. %R jest w fazie wykupienia, może to zwiastować lekką korektę, wypada więc pamiętać o poziomach 2,40 zł, 2,30 zł, 2,14 zł czy 2 zł w roli wsparć. Ogólnie jednak w dłuższym terminie akcje mogą drożeć, szczególnie jeśli okaże się, że całe półrocze wypadło nieźle.

W tym kontekście wypada powiedzieć, że znane są już po części majowe wyniki Bytomia. Otóż w ujęciu narastającym, tj. w ciągu 5 miesięcy, od stycznia, sprzedaż ogółem wyniosła 47,35 mln zł, czyli w skali rocznej wzrosła o 30,8 proc., w samym maju zaś o 39,4 proc. r/r. Marża brutto na sprzedaży narastająco to 25,64 proc. (rok temu 19,01 proc.), w samym maju 6,82 proc. (poprzednio 4,84 proc.). W pewnej mierze uzasadnia to optymistyczne prognozy.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3294 gości