Lubawa - obraz sytuacji

- Utworzono: piątek, 26, czerwiec 2015 06:29

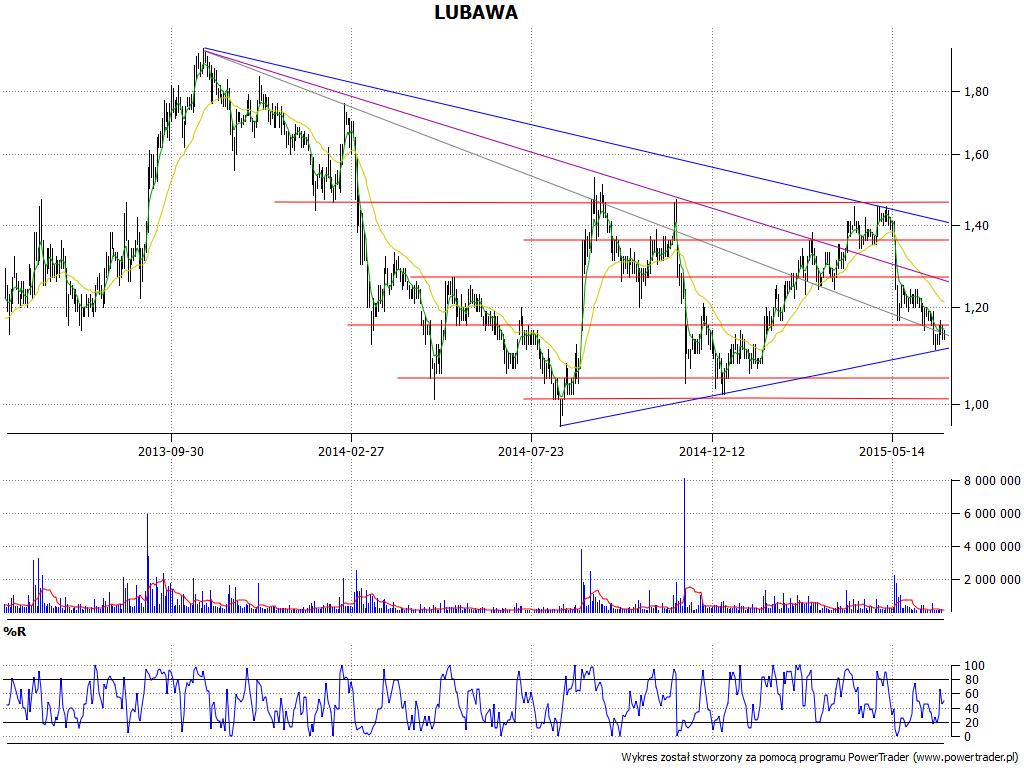

Wykres kursu akcji Lubawy dotarł ostatnio do poziomów raczej niskich, choć porównanie z dołkami z 22-23 grudnia 2014 oraz z połowy sierpnia 2014 – pozwala mówić mimo wszystko o pewnej bardzo łagodnej tendencji wzrostowej. Tym niemniej jest faktem, że 1,10 – 1,20 zł za akcje tego przedsiębiorstwa to kurs niższy od szczytów z roku ubiegłego czy 2013.

Na naszym wykresie widzimy trzy warianty spadkowej linii trendu, a także poziomy wsparcia i oporu. Wydaje się, że wyjście ponad 1,40 zł byłoby naprawdę mocnym i sensownym znakiem, że byki zwyciężają na wykresie.

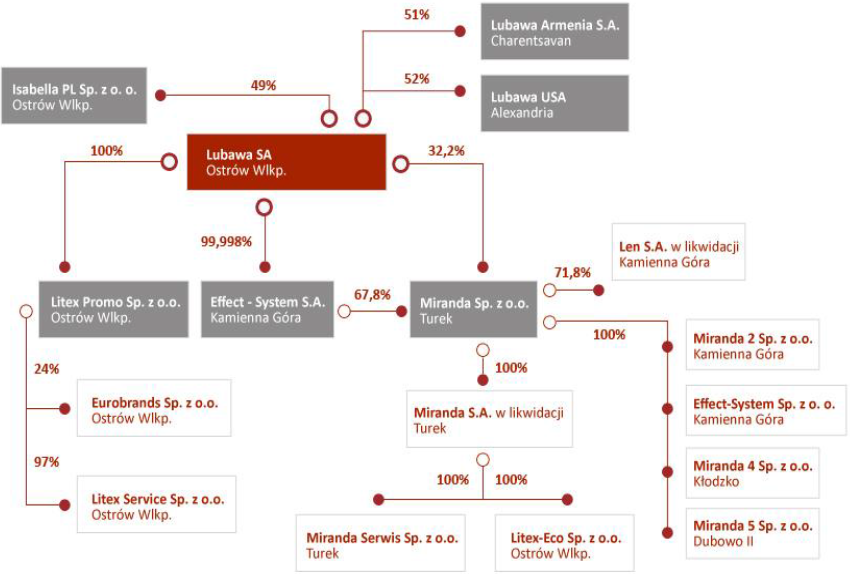

Wypada zatem wspomnieć o fundamentach. Zacznijmy jednak wpierw od przypomnienia profilu działalności. Lubawa – jako grupa kapitałowa, w której istotnym podmiotem jest też np. firma Miranda – wytwarza sprzęt ochronny dla wojska, policji i pokrewnych służb. Chodzi to u kamizelki kuloodporne, gumowe tkaniny, pneumatyczne namioty, osłony balistyczne czy np. szelki bezpieczeństwa. Bardzo dużą rolę mają też "materiały reklamowe", przez które spółka rozumie reklamowe banery, flagi, parasole, namioty itd.

Grupa kapitałowa wygląda tak:

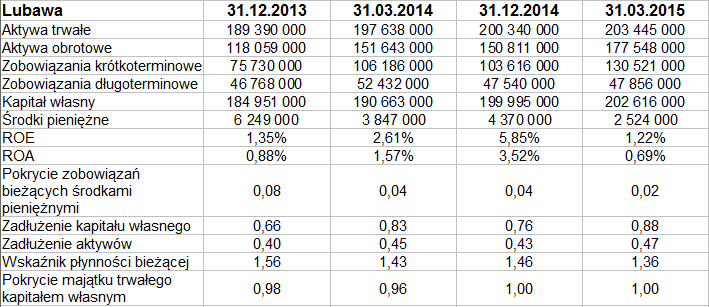

Pora spojrzeć na wyniki finansowe.

Oto (powyżej) skonsolidowane rezultaty za rok 2014. Były, jak widać, całkiem obiecujące – przychody wzrosły o 12 proc. (do 236,13 mln zł), ale poprawiły się także rentowności, np. marża operacyjna doszła do poziomu 7,13 proc., zaś rentowność netto – do 4,58 proc.

A oto i sytuacja w pierwszym trymestrze 2015:

W skali rocznej obroty tym razem odrobinę spadły, z 70,25 mln zł do 68,18 mln zł. Samo w sobie nie byłoby to szczególnie niepokojące, ale trzeba przyznać, że dynamika redukcji zysków była znacznie wyższa. Tak np. wynik EBITDA zszedł z 9,05 mln zł do 5,2 mln zł, a operacyjny – z 7,07 mln zł do 3,01 mln zł. Zmiany są więc poważne, w szczególności zaś oznaczały spadek rentowności. Marża operacyjna to już tylko 4,42 proc. (rok temu 10 proc.), marża netto obniżyła się z 6,9 proc. do 3,6 proc.

Przedsiębiorstwo zachowuje ostatnio złotą regułę bilansową (przed rokiem nieznacznie od niej odstawało, teraz jest na granicy), wskaźnik płynności bieżącej wypełnia minimalne warunki i ostatnio wynosił 1,36 pkt. Niestety, obniżył się w porównaniu do poprzednich okresów. Spadła też – i tak dość niska – wypłacalność natychmiastowa, tj. pokrycie długów krótkoterminowych środkami pieniężnymi. Rok temu było to 4 proc., teraz 2 proc. Środki te zresztą na koniec marca 2015 były dużo niższe niż trzy i dwanaście (i piętnaście) miesięcy wcześniej.

Niepokoić może też to, że przepływy z działalności podstawowej, operacyjnej – wyniosły niemal 15 mln zł, ale na minusie. Rok temu kwota ta była (co do wartości bezwzględnej) kilka razy mniejsza, choć też ujemna.

Zadłużenie kapitału własnego i aktywów jest na szczęście bez zarzutu, ogół długów nie przekracza kwoty kapitału. Dynamika wzrostu aktywów obrotowych w relacji rocznej wyniosła 17 proc., była więc wyższa niż 3-proc. dynamika wzrostu aktywów trwałych. To pozytywne zjawisko. Może jednak niepokoić to, że w ciągu roku aż o 20,7 proc. wzrosły zapasy, podczas gdy środki pieniężne zmalały, a należności z dostaw i usług pozostały niemal takie same.

Co do jednostki dominującej, tj. Lubawy S.A., to ona sama odnotowała w kwartale 7,5 mln zł przychodów (rok temu tylko 2,77 mln zł), jej EBIT był ujemny (-1,09 mln zł, rok temu -398 tys. zł), na czysto straciła 892 tys. zł.

Zarząd odniósł się w raporcie kwartalnym do wyników. Otóż to, że zyski spadły, było m.in. skutkiem tego, że w Mirandzie wypracowano niższą marżę brutto (co wynikało z zakupu półproduktów u partnerów zewnętrznych). W ogóle zresztą warto przypomnieć, że w roku 2014 Miranda przeżyła poważny pożar hali produkcyjnej – jakkolwiek otrzymuje z tego tytułu kolejne transze odszkodowania, którego suma przewyższa wartość księgową mienia utraconego.

W każdym razie: poza niższą marżą Mirandy doszło też np. do wzrostu cen kluczowego surowca (aluminium) dla spółki Litex Promo sp. z o.o. Jeśli chodzi o jednostkę dominującą, to zarząd zauważa, tak jak i my, solidny wzrost obrotów, ale sposób działania przy sprzedaży kontenerów (w formie konsorcjum z innym podmiotem) sprawił, że rentowność uległa obniżeniu. Tym niemniej kontrakty, które wywołały taki skutek, są przez władze firmy uważane za wartościowe – jako źródło doświadczenia i referencji. Zarząd zapewnia, że nie można mówić o długotrwałym czy nieprzewidzianym spadku rentowności spółki-matki. Przewidywania władz grupy kapitałowej na ten rok są generalnie optymistyczne.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3811 gości