Muza - jak zarabia?

- Utworzono: czwartek, 09, lipiec 2015 04:43

Wykres kursu akcji Muzy w pewnym sensie układa się w długoterminową konsolidację – zwłaszcza, jeśli pominiemy krótkotrwałe wybicie z początku kwietnia 2014 roku, gdy cena sięgnęła przez moment poziomu 4,35 zł.

Później kursy spadły, przetestowano minimum na 2,65 zł, a dalszy czas rozpatrywać można już jako trend wzrostowy. Został on – jak na razie – powstrzymany przy istniejącym już wcześniej oporze na 3,89 zł. Za wsparcia można teraz uznać 3,49 zł, 3,28 zł, 3 zł i 2,86 – 2,88 zł.

Muza to wydawnictwo sprzedające różnego rodzaju książki (np. beletrystykę, poradniki, podręczniki etc.), a także audiobooki. Firma współpracuje m.in. z sieciami EMPiK, Matras, Platon, Azymut czy Super Siódemka. Oczywiście prowadzona jest też sprzedaż internetowa.

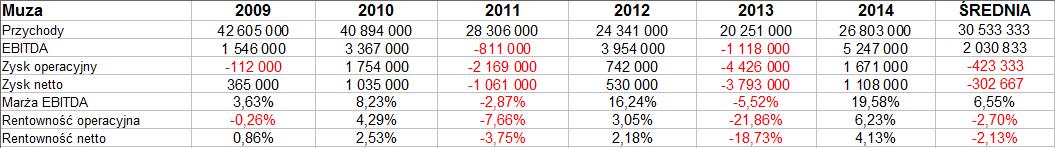

Przypomnijmy wyniki archiwalne, roczne rezultaty (skonsolidowane, bo spółka przewodzi grupie kapitałowej) z lat 2009 – 2014:

Rok 2013 był – jak wynika z raportu za rok 2014, bo rezultaty przedstawione w samym sprawozdaniu za 2013 były mocno inne, m.in. sugerowały wyższą kwotę obrotów – był więc rokiem ciężkich strat. Ujemny był już EBITDA (marża -5,5 proc.), poniżej zera była też rentowność operacyjna (-22 proc.).

W tym kontekście rok 2014 jawi się jako całkiem solidny. Oto np. udało się podwyższyć znacznie sprzedaż (o niemal jedną trzecią, do 26,8 mln zł), a także wypracować dodatnie wartości EBITDA, EBIT i netto. W szczególności na czysto firma zarobiła 1,1 mln zł, to oznaczało marżę 4,13 proc. W istocie kwoty zysków z roku 2014 były najlepsze w całym badanym okresie – mimo że w latach 2009 – 2010 notowano dużo większe przychody, ponad 40-milionowe.

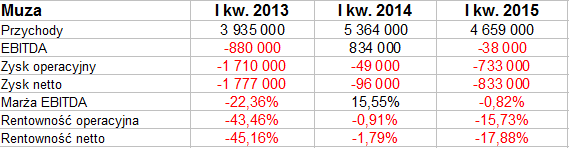

A teraz przyjrzyjmy się skonsolidowanym wynikom z I kw. 2015:

4,66 mln zł – to przejaw spadku obrotów r/r, choć kwota była wyższa niż dwa lata temu, co jest jakimś niewielkim pocieszeniem. Bardziej problematyczny i tak jest fakt, że pogłębiły się straty operacyjna i netto. Strata operacyjna za I kw. 2015 to 733 tys. zł, co oznacza ujemną marżę rzędu -15,7 proc. Ujemna rentowność netto wyniosła -17,9 proc.

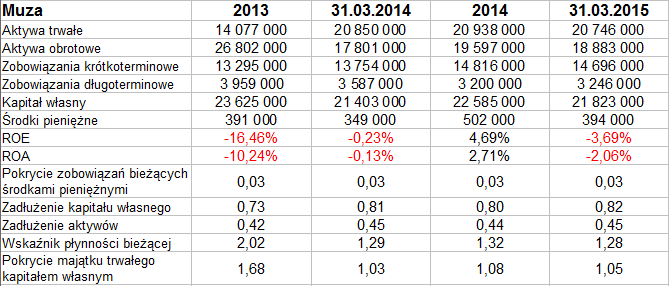

Przepływy pieniężne za I kw. 2015 były ujemne, choć akurat operacyjne znalazły się na plusie (ok. pół miliona złotych). Ogólnie problemem jest to, że Muza ma bardzo słabą wypłacalność natychmiastową – rzędu 2 – 3 proc. Naturalnie trzeba też brać pod uwagę handlową specyfikę spółki, ale wydaje się, że jednak nie może to tu całkiem przeważyć. Wskaźnik płynności bieżącej opiewał ostatnio na 1,28 pkt, było to z grubsza tyle, co kwartał i rok wcześniej. Podobnie wyglądały kwoty zobowiązań długo- i krótkoterminowych.

Za pozytyw wypada uznać to, że Muza nie ma problemu ze zbyt dużym zadłużeniem kapitału własnego lub aktywów, a poza tym przestrzega złotej reguły bilansowej.

Jeśli chodzi o jednostkę dominującą grupy, to zakończyła ona badany okres z przychodami wynoszącymi 3,87 mln zł, natomiast jej wyniki EBIT i netto były ujemne.

Na koniec podajmy jeszcze skład akcjonariatu. Otóż Małgorzata Czarzasty ma 16,83 proc. w kapitale i 14,49 proc. w głosach, Grażyna Kaczmarek 1,44 proc. i 6,19 proc., Adam Majdzik 7,22 proc. i 6,21 proc., Lucyna i Stanisław Stępień 13,45 proc. i 15,10, a Marcin Garliński 11,56 proc. i 9,95 proc. Ten ostatni jest prezesem zarządu.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3176 gości