Polnord - z rozmachem

- Utworzono: środa, 30, wrzesień 2015 07:35

Na wykresie kursu akcji Polnordu ogólny trend jest wyraźnie wzrostowy. Papiery warto było nabywać pod koniec grudnia 2014 czy też w styczniu 2015, gdy możliwe do uzyskania były ceny rzędu 6,10 zł. Później notowania poszły na północ, trend został potwierdzony na przełomie czerwca i lipca, następnie zaś w drugiej połowie sierpnia.

W ogólny obraz wkrada się jednak lekka niepewność. Oto bowiem najpierw w sierpniu nie udało się przebić maksimum na 11,50 zł, a następnie problemy z tymi okolicami były w połowie września, zaś ostatnio ceny zostały lekko skorygowane. Może to znaczyć (choć nie musi), że trend już trochę słabnie. Z drugiej strony, obszar 10,75 – 10,80 zł obronił się przed dalszymi spadkami.

Polnord to – jak zapewne wiadomo czytelnikom – jedna z najważniejszych polskich firm budowlano-deweloperskich. Jej korzenie sięgają roku 1977, choć obecna nazwa pojawiła się dopiero w 1988. Firma na GPW pojawiła się w roku 1999.

Główny przedmiot działalności Polnordu to budowa i sprzedaż nieruchomości mieszkaniowych oraz komercyjnych – w wielu dużych miastach Polski. Jeśli chodzi o niedawne wydarzenia, to pisaliśmy np. o tym, że firma notowała w pierwszym półroczu 2015 r. dobrą sprzedaż mieszkań. Sprzedano 833 lokale (a rok wcześniej w analogicznym okresie było ich 625).

Wcześniej, w czerwcu, pisaliśmy o zakończonej sukcesem publicznej emisji obligacji Polnordu. Łącznie warte były 50 mln zł, przydzielono wszystkie papiery.

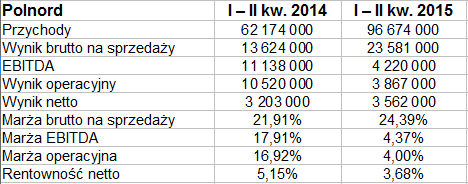

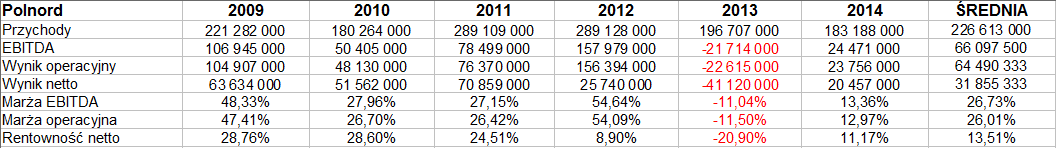

Spójrzmy tymczasem na przychody i zyski półrocza oraz na rezultaty roczne z lat 2009 – 2014. W tym ostatnim wypadku warto zaznaczyć, że wyniki za rok 2013 podane zostały zgodnie z raportem z roku 2014, a więc są przekształcone. To duża różnica: pierwotnie bowiem podano, że przychody za rok 2013 to 225,4 mln zł, do tego 22,6 mln zł EBIT i 4,76 mln zł zysku netto. Nastąpiła jednak korekta niektórych sum do MPW (metody praw własności). Efekty zobaczymy w tabelkach:

Zacznijmy od półrocza. Przychody skonsolidowane wyniosły 96,7 mln zł, czyli r/r wzrosły o 55,5 proc. To oczywiście nader solidna dynamika. Widzimy też 23,6 mln zł zysku brutto na sprzedaży (marża 24,4 proc., poprzednio 21,9 proc.) i 3,9 mln zł zysku operacyjnego (10,5 mln zł przed rokiem). Innymi słowy, choć wynik brutto na sprzedaży wzrósł, to jednak EBIT (oraz EBITDA) – zmniejszyły się wraz z odpowiednimi marżami. Spadła też marża zysku netto (z 5,15 proc. do 3,68 proc.), nawet jeśli sama kwota nieznacznie wzrosła.

A zatem nie można powiedzieć, by wszystko było zupełnie bez zarzutu. Jeśli zaś chodzi o wyniki roczne, to rok 2013 finalnie zakończył się sporymi stratami, m.in. było to 41,12 mln zł na minusie na czysto (20,9 proc. kwoty ówczesnych obrotów, skorygowanych). Rok 2014 to na szczęście powrót do zysków. Rentowność operacyjna wyniosła 13 proc., netto 11,2 proc. Rozrzut zysków i marż w Polnordzie był zresztą na przestrzeni lat dość spory, co zapewne można wiązać z cyklem funkcjonowania podmiotu z rynku budowlanego – np. z tym, czy w danym okresie koncentrowano się na budowie i inwestowaniu, czy też spieniężano inwestycje.

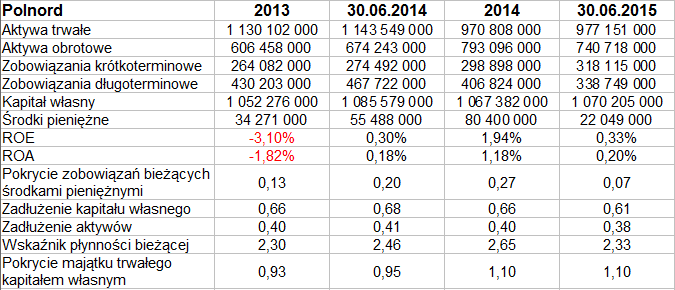

Spójrzmy na bilans skonsolidowany:

Suma bilansowa pod koniec czerwca opiewała w sumie na 1,73 mld zł. Większa część tej puli (56,5 proc.) przypadała na aktywa trwałe, klasyfikowane głównie jako nieruchomości inwestycyjne. Aktywa obrotowe klasyfikowane są głównie jako zapasy (ostatnio 592,6 mln zł), choć i tu chodzi w sumie o nieruchomości (częsty zabieg spółek budowlano-deweloperskich).

Grupa Polnord zachowuje złotą regułę bilansową, notuje dobre poziomy wskaźnika płynności bieżącej (ostatnio 2,33 pkt), natomiast zasoby środków pieniężnych były ostatnio na poziomie 22 mln zł, tj. dużo niższym niż w grudniu 2014 czy czerwcu 2014. Zmniejszyło to wypłacalność natychmiastową do 7 proc.

Zadłużenie ogólne nie jest wysokie (38 proc.), poza tym ogół zobowiązań to równowartość tylko 61 proc. kapitału własnego (co teoretycznie otwiera możliwość większego finansowania zewnętrznego).

Jeśli chodzi o otoczenie rynkowe, to rynek pierwotny (mieszkaniowy) w miastach takich jak Warszawa, Kraków, Wrocław, Poznań, Łódź czy rejon Trójmiasta – został uznany przez zarząd Polnordu za znajdujący się w relatywnie dobrej sytuacji. Władze spółki pisały o „niskich stopach procentowych, stabilnych cenach i dużym wyborze oferowanych lokali”, co stymulowało popyt. Sam Polnord pod koniec półrocza realizował 19 projektów mieszkaniowych (jako grupa), w ramach których dojdzie do budowy 2647 lokali. Do końca roku 2015 ma zostać rozpoczęta realizacja kolejnych 12 inwestycji deweloperskich – nowych lub nowych etapów obecnych inwestycji.

Strategicznym celem grupy jest dojście do sprzedaży 1500 lokali rocznie. Firma chce koncentrować się na aglomeracjach warszawskiej i trójmiejskiej, poszerzać ofertę, racjonalizować koszty i obniżać zadłużenie. Na rok 2014 planowano obniżenie zadłużenia netto do 450 mln zł – i to się udało zrealizować.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3177 gości