MEX - na razie jeszcze o półroczu

- Utworzono: poniedziałek, 26, październik 2015 03:55

Przedsiębiorstwo MEX Polska, działające w branży gastronomicznej, przedstawi swoje wyniki za trzy kwartały roku bieżącego dopiero w dniu 13 listopada. Możemy więc, a nawet musimy, ograniczyć się do analizy rezultatów półrocznych.

Wpierw jednak zauważmy, że zarząd pod koniec sierpnia uznał wyniki półroczne za wystarczająco dobre, by móc zrewidować w pozytywny sposób prognozy finansowe na lata 2016 - 2019. Wynikało to też m.in. z zakupu istotnych pakietów udziałów w kilku podmiotach, a także ze zmian w polityce kwalifikacji kosztów nakładów. Co więcej, pierwotne prognozy na lata 2016 – 2019 przygotowywane były na konserwatywnej bazie w postaci obrotów, jakie firma prawdopodobnie osiągnie w roku 2015. Nowe prognozy, potwierdzone przez rewidenta, biorąc pod uwagę bardziej rozwojowe, wzrostowe perspektywy.

Przedstawiono dwa warianty, jeden oparty na założeniu, że rozwijana będzie tylko sieć marki Pijalnia Wódki i Piwa, drugi uwzględniający także rozwój restauracji The Mexican. Pierwszy scenariusz zakłada na rok bieżący przychody skonsolidowane w kwocie 51,12 mln zł, EBIT 4,26 mln zł i zysk netto 4,01 mln zł. Drugi wariant nie różni się na tym polu, ale w kolejnych latach następują rozbieżności. To znaczy: wariant drugi zakłada np. w roku 2019 obrót na poziomie ponad 96 mln zł, EBIT 9,09 mln zł i zarobek na czysto 7,03 mln zł. W scenariuszu pierwszym, uwzględniającym tylko rozwój Pijalni, te kwoty to 81 mln zł, 7,9 mln zł i finalnie 6,07 mln zł.

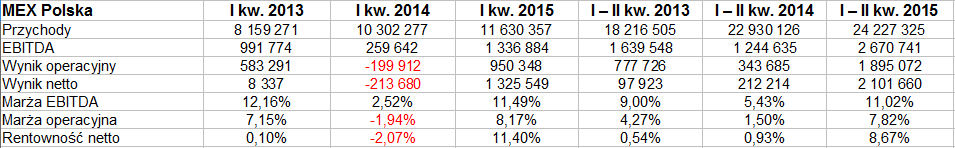

Pod koniec czerwca tego roku grupa MEX Polska miała 13 jednostek zależnych, do tego sześć podmiotów objętych kontrolą na podstawie franczyzy i 12 jednostek powiązanych. Skonsolidowane wyniki półroczne wyglądały tak:

Przychody wyniosły 24,2 mln zł, czyli w relacji rocznej udało się powiększyć je o 5,65 proc. Warto przypomnieć, że w I – II kw. 2013 obrót nie sięgał nawet 18,3 mln zł, tak więc widać faktyczne postępy w działalności.

Półroczny EBIT to 1,9 mln zł, podczas gdy rok temu było to 343,7 tys. zł. Półroczny zysk netto to 2,1 mln zł (poprzednio 212,2 tys. zł). Rentowność operacyjna wzrosła z 1,5 proc. do 7,82 proc., netto z 0,93 proc. do 8,7 proc.

Perspektywy na rok bieżący są optymistyczne także dlatego, że rok 2014 w sumie kończył się na minusie. Tzn. wynik brutto na sprzedaży był dodatni, na plusie znalazł się też EBITDA (choć rezultat był znacznie słabszy niż w 2013), ale wyniki operacyjny i netto za 12 miesięcy były ujemne. Strata na czysto stanowiła równowartość ponad 4 proc. obrotów. Było to jednak w pewnej mierze spowodowane odpisami aktualizacyjnymi i kosztami remontów lokali. Poza tym rzecz wynikała też i ze straty na działalności zaniechanej. Otóż firma wycofuje się z segmentu premium, nastawiając się na bistra i segment casual.

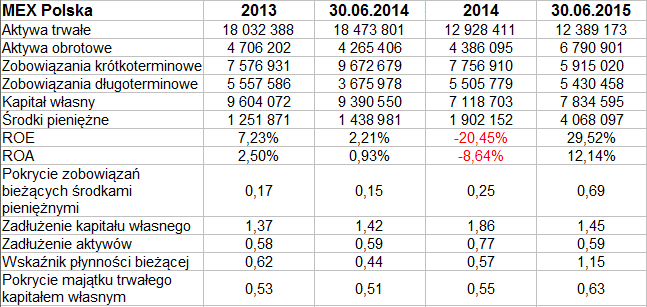

Co do bilansu, to dominują w nim aktywa trwałe, głównie rzeczowe, które zresztą znacznie się zmniejszyły r/r w toku zmian organizacyjnych w modelu działania. Innymi słowy, spadły z 12,4 mln zł do 7,86 mln zł. W majątku obrotowym dominują należności handlowe – te r/r wzrosły o połowę, do 1,3 mln zł.

Wskaźnik płynności bieżącej nie był ostatnio zbyt wysoki (1,15 pkt) – ale w ciągu roku i półrocza powiększył się w sposób imponujący. Bardzo wysoka, w sumie aż do przesady, jest teraz wypłacalność natychmiastowa – tzn. w czerwcu wynosiła niemal 70 proc., dzięki puli 4 mln zł środków pieniężnych i znacznej redukcji zobowiązań krótkoterminowych.

Zadłużenie ogólne utrzymuje się na poziomie dość wysokim: 59 proc. to taki sam wynik, jak w czerwcu 2014 (ale w relacji do grudnia 2014 nastąpiła znaczna poprawa). Podobnie opisać można wskaźnik zadłużenia kapitału własnego (1,45 pkt). Wyniki ROE i ROA były wielokrotnie lepsze niż rok wcześniej.

Mimo dobrych wyników, dobry czas na wykresie być może już przeminął, a w każdym razie został zachwiany. Przez bardzo długi okres, od początku roku (dołki na 1,39 zł) utrzymywał się kanał wzrostowy, notowano nawet 4,84 zł jako maksimum. Ostatnio jednak ceny spadły, przebito nawet wsparcie na 3,50 zł, choć finał tej sesji (22 października) nastąpił wyżej. Być może więc ogólny trend czy też kanał jest jeszcze do uratowania.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3092 gości