Ceramiczne notowania

- Utworzono: środa, 28, październik 2015 08:32

Trzy przedsiębiorstwa, o których będziemy dziś mówić, nie przedstawiły jeszcze swoich raportów za III kw. roku 2015, stąd też skupimy się na ich wynikach półrocznych. Badane firmy łączy to, że specjalizują się w produkcji płytek ceramicznych - podłogowych, łazienkowych, ogrodowych etc.

Gwoli prawdy, taki opis najbardziej pasuje do Polcoloritu i Ceramiki Nowej Gali. Perspektywa Rovese jest znacznie szersza - tu bowiem w grę wchodzą także kabiny prysznicowe, wanienki, sedesy itp. Rovese to zresztą duża grupa kapitałowa, skalą działalności znacznie przewyższająca dwie pozostałe z badanych spółek (nawet wzięte razem).

Nowa Gala i Rovese publikują wyniki w formie skonsolidowanej, zaś Polcolorit daje jedynie rezultaty jednostkowe, nie tworząc grupy kapitałowej. A zatem w poniższych tabelach rezultaty tej właśnie spółki mają charakter jednostkowy, gdy u jej konkurentów podajemy kwoty grupowe.

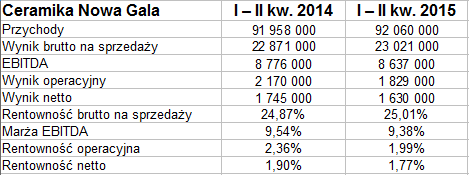

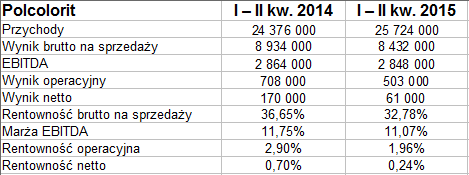

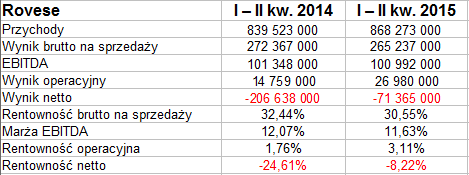

Rovese odznacza się ogromnymi przychodami, które w ciągu 6 miesięcy zbliżyły się do 868,3 mln zł. Oznaczało to zresztą wzrost w relacji rocznej o 3,4 proc. W Polcoloricie obrót zwiększył się o 5,5 proc., ale oczywiście osiągnięta kwota była relatywnie niewielka: 25,7 mln zł. Przychody Nowej Gali podniosły się minimalnie, o 0,1 proc., do 92,06 mln zł.

Charakterystyczne dla Rovese jest jednak też coś innego niż obroty, coś znacznie mniej optymistycznego. Mowa o poważnej stracie netto, wywołanej głównie kosztami finansowymi (wynikającymi z kolei z zawirowań walutowych, głównie na rynkach wschodnich). Ten czynnik już w roku ubiegłym był bardzo istotny. Wtedy w półroczu grupa znalazła się 206,6 mln zł pod kreską na czysto, teraz strata została ograniczona do 71,4 mln zł.

Trzeba też przyznać, że Rovese znacznie poprawiła rentowność operacyjną, z 1,76 proc. do 3,11 proc., osiągając EBIT w kwocie 27 mln zł. Swoją drogą, wypracowana na tej pozycji marża była wyższa niż w Polcoloricie i Nowej Gali (w obu tych firmach było to ok. 2 proc.).

Co do marży brutto na sprzedaży, to w Polcoloricie i Rovese przebija ona poziom 30 proc. (w obu przedsiębiorstwach nieco spadła r/r), w Nowej Gali poziom jest nieco niższy (ok. 25 proc.).

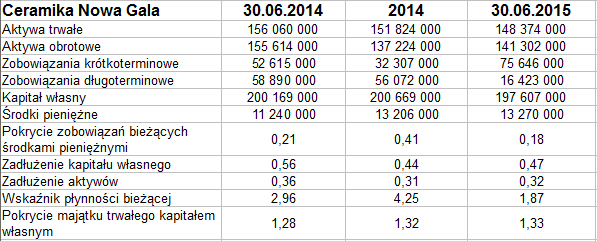

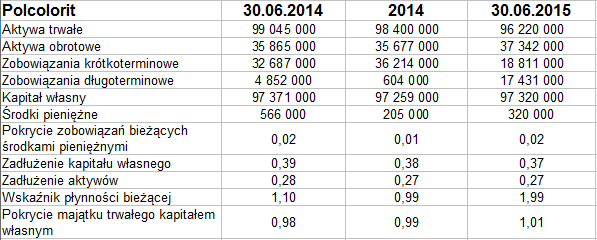

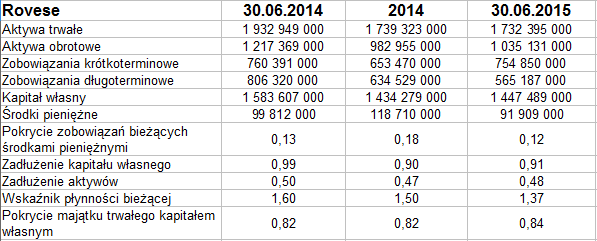

Spójrzmy na pozycje bilansowe:

W Rovese suma bilansowa to 2,77 mld zł. Z tego 37,2 proc. przypada na aktywa obrotowe, a większa część na trwałe. W Polcoricie jeszcze bardziej dominuje majątek trwały (krótkoterminowy to tylko 28 proc. sumy bilansowej). W Nowej Gali proporcje są z grubsza wyrównane (ale formalnie też z przewagą części trwałej).

Złota reguła bilansowa przestrzegana jest przez Nową Galę oraz - niekiedy z małymi odchyleniami - przez Polcolorit.

Zadłużenie ogólne nie jest problematyczne w żadnej z firm. Najwyższe notowała Rovese i nie było to nawet 50 proc. (pod koniec czerwca 2015). W żadnym z przedsiębiorstw zobowiązania nie są większe niż kapitał własny (co zresztą samo w sobie nie musi być niczym szczególnie problematycznym, oczywiście pod warunkiem, że pewne granice nie zostały przekroczone).

Płynność bieżąca nie budzi zarzutów: w Nowej Gali i Polcoloricie aktywa obrotowe są niemal 2 razy wyższe niż zobowiązania krótkoterminowe. W Rovese wskaźnik sytuuje się nieco niżej (spadł r/r z 1,60 pkt do 1,37 pkt), niemniej na razie nie spadł do jakichś autentycznie niskich poziomów.

Rovese i Nowa Gala mają przyzwoitą, kilkunastoprocentową wypłacalność natychmiastową, natomiast w Polcoloricie pokrycie to jest bardzo niskie, rzędu 1 - 2 proc., co z teoretycznego punktu widzenia może niepokoić.

Ogólnie jednak wydaje się, że wszystkie trzy przedsiębiorstwa radzą sobie całkiem nieźle. W przypadku Rovese wyzwaniem nadal jest kwestia pozbycia się straty netto i wyjścia na plus na czysto (choć oczywiście jasne jest, że sama działalność operacyjna jest jak najbardziej zyskowna).

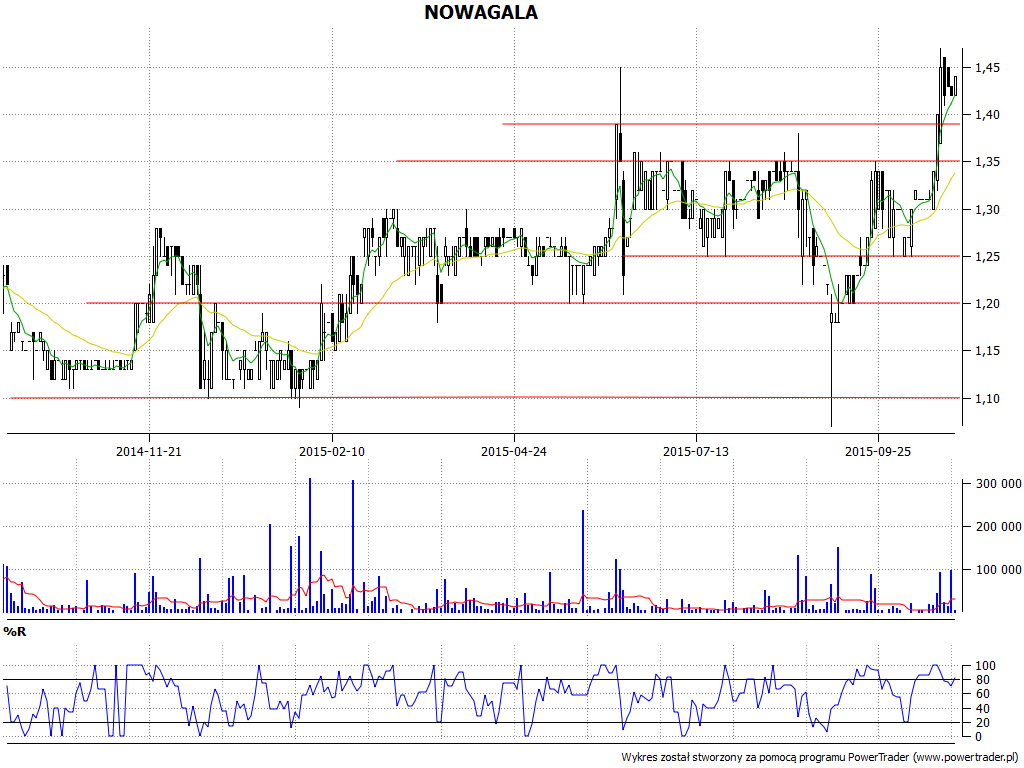

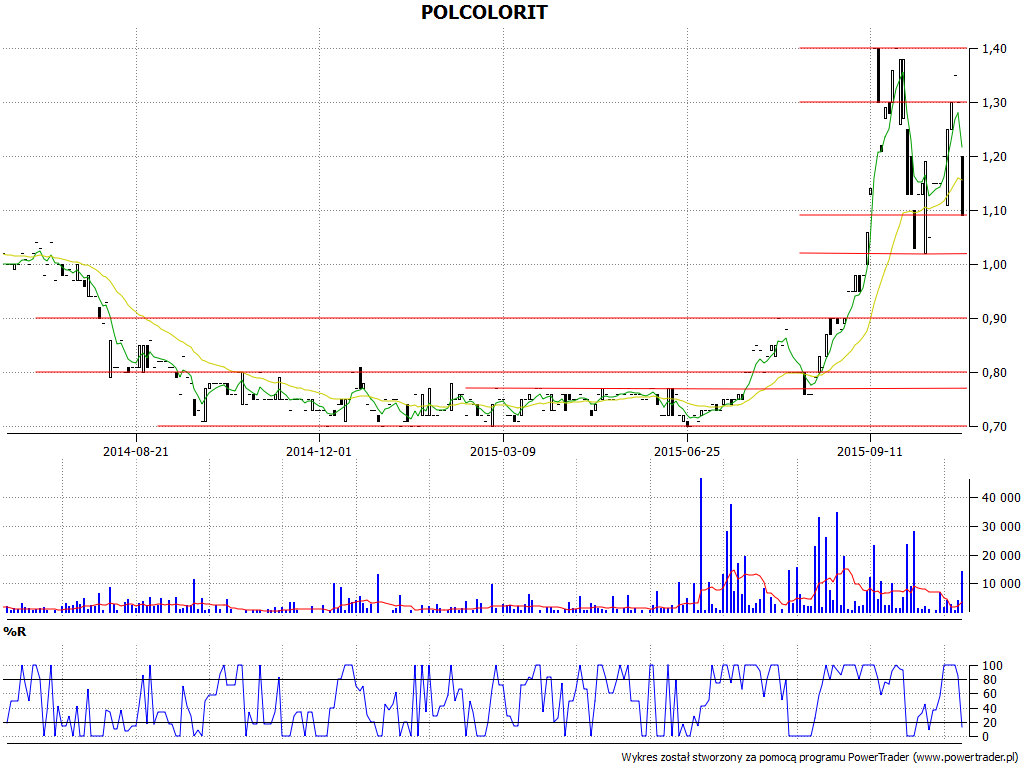

Pora zerknąć na wykresy kursu:

Wykres Nowej Gali otarł się ostatnio o poziomy rzędu 1,45 - 1,47 zł. To dość wysokie kursy, jako że np. w końcówce stycznia notowano 1,10 zł. Naturalnie w dłuższym horyzoncie czasowym łatwo zauważyć, że akcje spółki bywały dużo droższe, cena sięgała np. 1,93 zł w lutym 2014. Tym niemniej ostatnie miesiące pokazują, że wykres pnie się powoli, lecz systematycznie do góry.

Skoczyły też w górę ceny papierów Polcoloritu. Znaczące było wybicie notowań ponad zakres 0,90 - 1,00 zł. Kurs jest zbliżony do ceny walorów Nowej Gali. Ostatnio notowano 1,40 zł. Taką wartość obserwowano ostatni raz w lutym 2014, krótko po scaleniu papierów.

Wreszcie, wzrosły też ostatnio ceny akcji Rovese. Z okolic 1,10 zł wykres poszedł w stronę... tak, 1,40 zł. Jak widać, papiery wszystkich trzech spółek wyceniane są na tych samych (w przybliżeniu) poziomach, a i niedawne wahania miały podobny kształt. Dla Rovese wyzwaniem będzie powrót ponad 1,60 zł. Przypomnijmy, że w końcówce roku 2013 papiery te wyceniano na ok. 2,40 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3566 gości