Hutmen w działaniu

- Utworzono: piątek, 13, listopad 2015 04:18

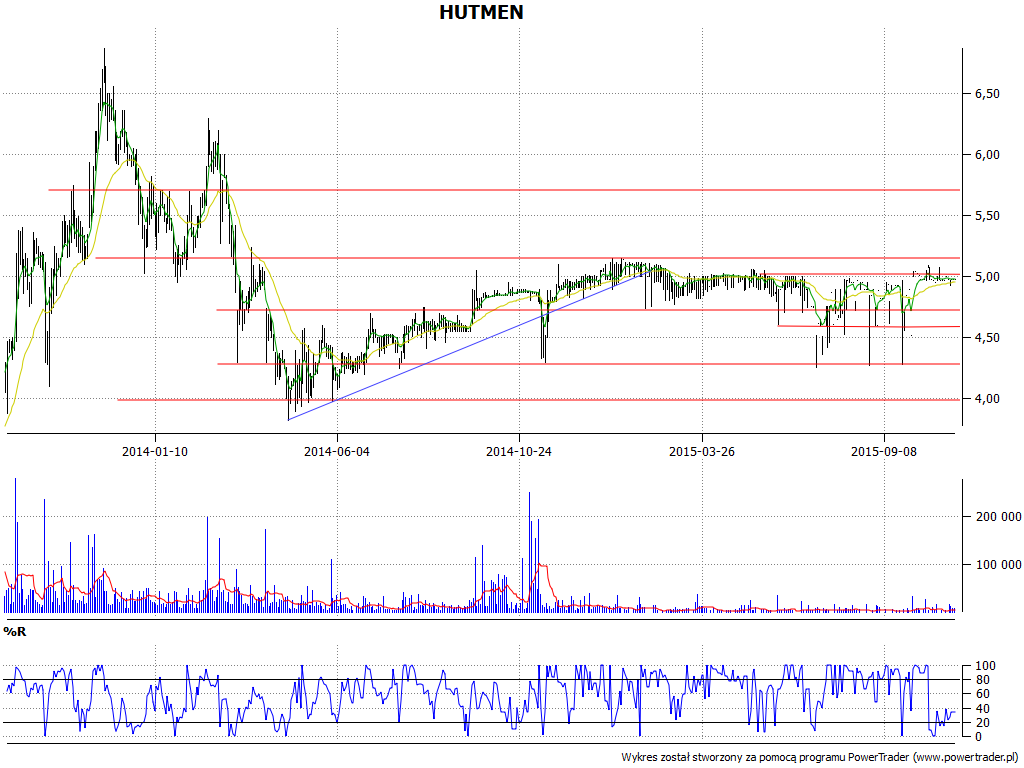

Wykres kursu akcji spółki Hutmen jest ostatnio skonsolidowany w pobliżu 5 zł. Znaczącym ruchem byłoby wybicie notowań powyżej 5,15 zł, co teoretycznie mogłoby otworzyć drogę nawet do poziomów dużo wyższych, rzędu 5,50 zł czy 5,75 zł.

Z drugiej strony mamy wsparcia - np. na 4,61 zł czy w zakresie 4,26 - 4,28 zł. Obszary te były intensywnie testowane jeszcze w sierpniu i wrześniu, jest zatem całkiem prawdopodobne, że gracze spróbują znów tam powrócić, jeśli nie będzie wyraźnych, pro-wzrostowych impulsów fundamentalnych.

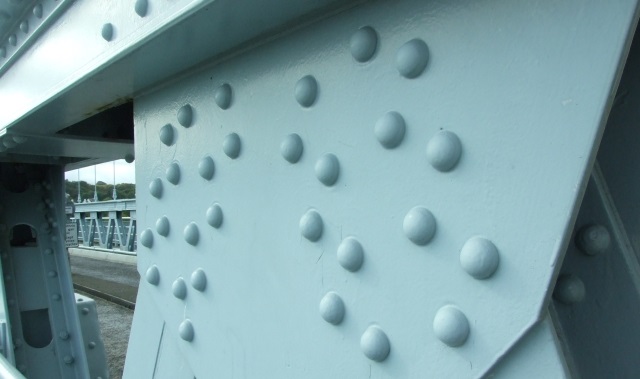

Przypomnijmy, że Hutmen to grupa kapitałowa, której główne wyroby to rury, pręty i płaskowniki, kształtowniki tudzież stopy odlewnicze. Spółki zależne to WM Dziedzice S.A. oraz MBO-Hutmen jv. sp. z o.o., a także Surowce Hutmen Spółka Akcyjna sp. k.

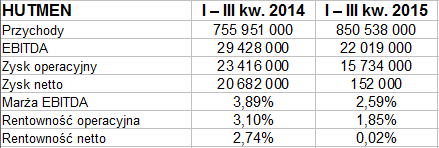

Spójrzmy na skonsolidowane rezultaty finansowe grupy za trzy kwartały roku 2015:

Otóż widzimy, że przychody w tym okresie wyniosły łącznie ponad 850,5 mln zł. To cokolwiek imponujący wynik - a w każdym razie przejaw wzrostu o 12,5 proc. w relacji rocznej.

Z drugiej strony - i tym być może da się tłumaczyć sceptycyzm graczy giełdowych względem ostrzejszego podbijania kursu akcji przedsiębiorstwa - zyski spadły. EBITDA obniżył się z 29,4 mln zł do 22 mln zł. Zysk operacyjny wyniósł tylko 15,7 mln zł - raptem 67,2 proc. kwoty sprzed roku. Jego marża obniżyła się z 3,10 proc. do 1,85 proc.

Rentowność netto spadła bardzo silnie: z 2,74 proc. do minimalnego poziomu 0,02 proc. Oznaczało to finalny zysk na poziomie 152 tys. zł.

Sam trzeci trymestr też cechował się niższymi przychodami i zyskami niż te, które notowano rok wcześniej. Na przykład skonsolidowany wynik operacyjny za lipiec, sierpień i wrzesień spadł z 13,8 mln zł do 6,31 mln zł (przy redukcji obrotów z 265 mln zł do 239,7 mln zł).

Jeśli chodzi o strukturę przychodów, to generowane są one głównie ze sprzedaży produktów i usług, towary i materiały mają małe znaczenie.

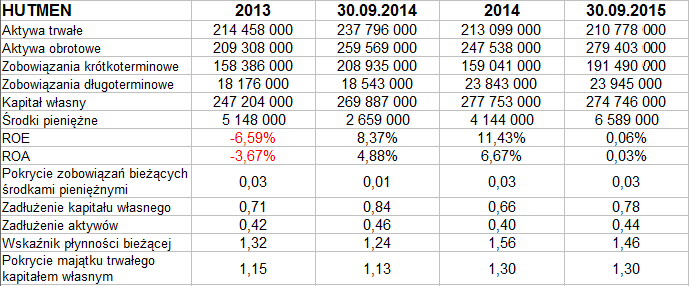

Spójrzmy na pozycje bilansowe grupy:

W aktywach dominują te o charakterze krótkoterminowym (obrotowym). Wyceniano je pod koniec września na 279,4 mln zł. Składały się one w głównej mierze z należności handlowych i zapasów. Kwoty były z grubsza zbliżone do tych, które notowano rok wcześniej. Warto natomiast odnotować silny wzrost środków pieniężnych - r/r z 2,66 mln zł do 6,6 mln zł. W szczególności sam okres 9 miesięcy cechował się dodatnim przepływem.

Ostatecznie jednak wypłacalność natychmiastowa pozostaje na niskim poziomie - to raptem 3 proc. Wskaźnik płynności bieżącej wygląda natomiast dobrze: w ciągu 12 miesięcy wzrósł z 1,24 pkt do 1,46 pkt.

Grupa zachowuje złotą regułę bilansową (aktywa trwałe są mniejsze niż kapitał własny), ogólne zadłużenie jest w normie (44 proc.), a pula zobowiązań nie przekracza kapitału własnego. Zobowiązania zostały tu podane wraz z odpowiednimi rezerwami i rozliczeniami międzyokresowymi. Zadłużenie ma głównie charakter krótkoterminowy. Zobowiązania długoterminowe to tylko w niewielkim stopniu (5,9 mln zł) kredyty i pożyczki, aż 15,6 mln zł przypada natomiast na rezerwy z tytułu podatku odroczonego.

W grupie kapitałowej istotny wpływ na rezultaty ma spółka-matka - nie jest on jednak aż tak znaczący, by móc utożsamiać dane skonsolidowane i jednostkowe. Bynajmniej: np. przychody jednostkowe za 9 miesięcy to 411,5 mln zł (mniej niż połowa kwoty skonsolidowanej). Spółka-matka miała 3,8 mln zł EBIT, zaś na czysto 8,85 mln zł straty. To ostatnie było skutkiem dużych kosztów finansowych, a te wywodziły się w dużym stopniu z - jak czytamy - "utworzenia rezerw na należności, w tym należności z tytułu udzielonych pożyczek HMN Szopienic S.A. w likwidacji". Chodzi o 11,88 mln zł z tego tytułu.

Nawiasem mówiąc, gdyby ten ostatni czynnik pominąć, to i cała grupa odnotowałaby dużo wyższy wynik netto - ponad 12 mln zł. A zatem w pewnym sensie sytuacja nie wygląda tak źle. Tym niemniej jest np. faktem, że osłabiła się pozycja podmiotu WM Dziedzice S.A. Problemem dla tej firmy był np. spadek popytu na wyroby mosiężne w I półroczu. Poza tym wzrosły koszty energii elektrycznej (o 12 proc.), a są one istotne dla spółki.

WM Dziedzice odnotowała w ciągu 9 miesięcy przychody operacyjne rzędu 439 mln zł (czyli nawet wyższe niż Hutmen S.A.) oraz 8,32 mln zł zarobku na czysto.

Na koniec dodajmy, że dla całej grupy wielkie znacznie ma eksport. Nic dziwnego: ogólnie przychody eksportowe (skonsolidowane) za trzy kwartały wyniosły aż 565 mln zł. Główne kierunki to Niemcy (39 proc.) i Czechy (23 proc.), ale poza tym w grę wchodzi też wiele innych krajów.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3372 gości